半年报披露在即,川系房企蓝光发展(SH600466)7月28日披露了上半年经营情况简报,2020年前6个月,蓝光发展实现销售金额380.58亿元,较去年同比减少18%,其中合并报表权益销售金额为272.15亿元。

图片来源:万得股票

图片来源:万得股票按照这番业绩表现,刚在千亿阵营里待了一年的蓝光发展,恐怕很快就要出局。

2018年,蓝光发展全年实现销售面积802万平方米,实现销售金额855亿元,同比分别上升32%和47%。

到2019年,虽然销售规模同比仅增长18.70%,但勉强实现1015.37亿的销售额,也算迈入千亿房企阵营,全年实现销售面积1095.30万平方米,同比增长36.63%。

再到今年,整个上半年的销售规模不及去年全年的35%,加上疫情影响存货周转速度放缓,今年蓝光发展的业绩表现恐怕不会太好,或重回二线房企。

而业绩下滑的同时,蓝光发展自身现金流不足,却在高溢价拿地,背后债务规模不断攀升,经营风险也在不断增加。

偿债压力大

因为半年报还未披露,暂时以蓝光发展2019年年报对其负债问题进行阐述。

2019年年报数据显示:

蓝光一年内到期的各项金融负债达到356.97亿元,同比增加75.30%;

负债总额较2018年的1237.88亿元增至1627.7亿元,同比增长31.49%。

在这三百多亿短期负债中:

包括41.28亿的标准化债券融资;

164.74亿元的银行及信托等非标融资;

应付利息7.37亿元;

以及143.58亿元主要用于生产经营中产生的应付工程款、材料款等。

但同期蓝光的货币资金只有259.53亿元,且其中15.76亿元处于受限状态,无法覆盖全部债务,蓝光也因此被上交所约谈,只能发新债抵旧债。

7月27日,蓝光发布公告,拟发行2020年第一期短期融资债券,规模10亿元,1年后还本付息,融资利率在5.5%-6.5%之间,逼近6%的平均融资成本线。

7月28日,蓝光再度发布公告,拟公开发行规模不超过12.7亿元的第二期公司债,期限3年,融资利率在5.4%-7%之间。

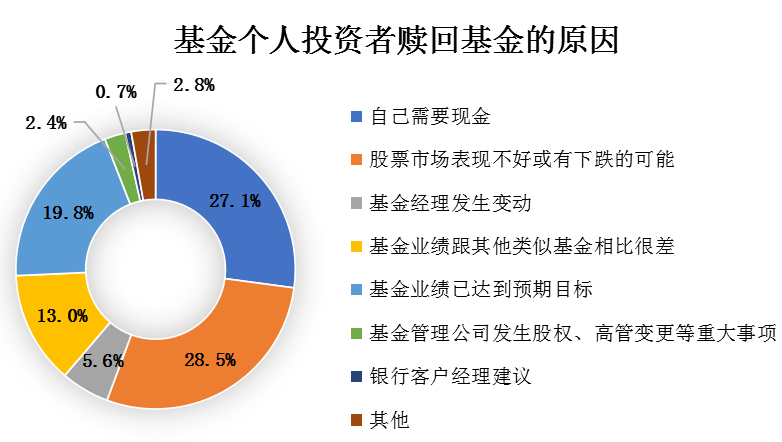

虽然融资成本还未具体明确,但参考2019年及以前的发债情况来看,蓝光的平均融资成本超7%,2019年更是增至8.65%,高于行业平均水平。

图片来源:南方都市报

图片来源:南方都市报从这方面来看,蓝光这两轮发债融资利率,恐怕会逼近其能接受的最高融资成本线。

而早在7月13日,蓝光就已经发行了一轮规模10.65亿元的REITs,即房地产信托投资基金,平均融资成本在6.5%左右,就是为了偿还旧债。

在更早些的5月下旬,蓝光也公示了2020年的两期债权融资计划,合计融资金额达11.9亿元,挂牌融资利率高达10.5%,融资成本之高,令人瞠目结舌。

看来,刚迈入千亿俱乐部的蓝光,业绩表面光,实际上也是穷的叮当响。

但从2019年的财报表现来看,资本市场对蓝光发展认可度似乎不高。

2019年蓝光发展筹资活动所得现金流净额约70亿元,较2018年的214亿元,净减少144亿元,跌幅为67%。

导致筹资现金流减少的原因除了偿债规模增加,融资规模下降也是重要原因。

根据财报数据,2018年,蓝光累积获得借款365亿元,到2019年降至299亿,净减少66亿元。而2019年偿还的债务规模达到385亿元,2018年只有261亿,同比增加了124亿。

图片来源:东方财富

图片来源:东方财富不计成本,疯狂拿地

而负债规模的增加,跟蓝光2019年激进的扩张策略不无关系。

数据显示,2019年蓝光发展通过收并购、合作开发、产业拿地、代工代建等多元化拿地模式,新增建筑面积1121万平方米,占2019年末待开发建筑总面积63%。

今年以来,受疫情影响,几乎全国房企拿地和去化速度都在放缓,蓝光也不例外。

仅今年前5个月,蓝光累积拿地规模只有不到100万平方米,不到去年全年的10%,拿地资金也只有131亿元。

但蓝光的拿地成本并不低。

7月8日,经过465轮竞价,蓝光发展子公司苏州舜堂商务咨询有限公司以9.19亿元的高价获得江苏南通海门市出让一宗地块,折合楼面价13038元/㎡,溢价率高达99.59%。

早在6月底,蓝光发展还曾以12050元/㎡的楼面价竞得浙江宁波奉化区的一宗宅地,溢价率为49.7%,楼面价已与当地新房价格相当。

高价拿地的背后,则是蓝光跻身千亿房企后,对未来土储规模的担忧。

公开数据显示,截至去年底,蓝光总土储货值约2700亿元,仅能满足未来两年左右的销售需求。

不过,高溢价拿地也导致蓝光的ROIC(资本回报率)只有4.9%,大幅低于7%的行业平均水平,说明蓝光的一波操作并没有获得与之相应的投资回报。

图片来源:鹰眼预警

图片来源:鹰眼预警经营效率不断下降

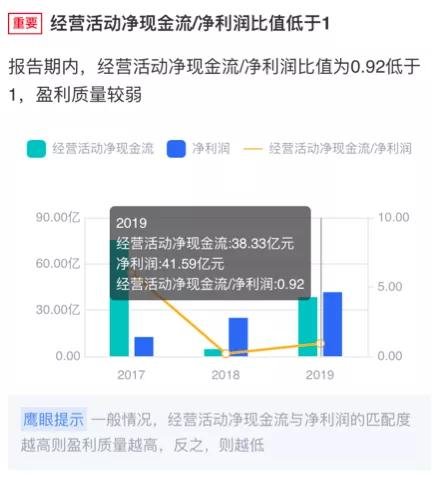

蓝光偿债能力相当堪忧

而且从蓝光的整体经营效率来看,也在论证这家千亿规模的房企,并没有那么大的投资价值。

2019年全年,蓝光累积营收391.9亿元,同比增长27%,归母净利润同比增长55%,达到34.6亿元,远超18.5亿元的行业均值。

数据不错,但盈利质量不高。

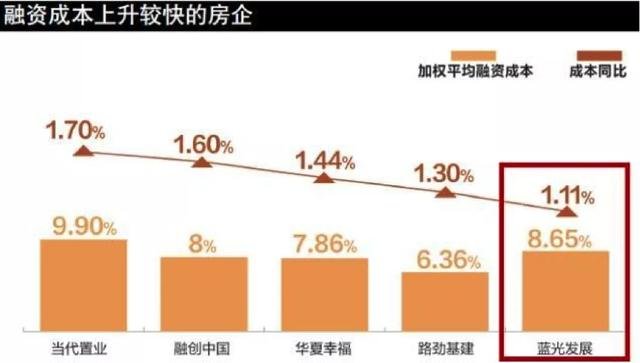

整个2019年,蓝光主业房地产销售产生的经营性现金流只有38.33亿元,同年净利润为41.59亿,二者比值只有0.92,不足1,存在一定偏离。

一般情况下,经营性现金流跟企业净利润匹配度越高,盈利质量越强。

以二者比值等于1为临界点,低于1则意味着公司主业并未完全成为利润来源,盈利质量偏弱。

图片来源:鹰眼预警

图片来源:鹰眼预警此外,蓝光的资产变现能力也要大幅低于行业平均水平,经营效率不高。

反映房企去化能力的存货周转率,蓝光2019年只有0.3次,远低于20.8次的行业平均水平。

应收账款周转率也只有22.3次,连续三年下滑,大幅低于182.8次的行业平均水平。

图片来源:鹰眼预警

图片来源:鹰眼预警图片来源:鹰眼预警

盈利质量不高,经营效率低下,也导致蓝光的资金面捉襟见肘。

一方面是259.53亿的账面现金,难以覆盖356.97亿的短期金融负债,净资产负债率持续高达80%,远超65%的行业平均水平。

另一方面则是除了经营性现金流在利润构成中占比低于1,融资活动中产生的现金流也在下降。

前面提到,蓝光2019年累积获得299亿的借款,但2018年这个数字是365亿,同比减少了66亿。

这说明两点问题:

一是外部融资渠道主动收紧对蓝光的资金支持;

二是融资成本高企,蓝光不得不缩减对外融资规模,否则资本回报率会进一步下降。

这就是高杠杆经营的反噬,大量举债可以短时间内扩大公司规模,拉动业绩表现,但是如果缺乏与之匹配的偿债能力,尤其是经营活动对利润的贡献不足,则会陷入以债养债的滚雪球境地。

由此带来的直接结果就是资本回报率下降,外部融资成本不断增加,但为了继续经营,只能接受现状,继续负债。

已经在负债经营里“破罐子破摔”的泰禾集团(SZ000732),就是最好的例子。

所以,也希望蓝光不要成为下一个泰禾!