今天除了关心疫情,另外一件让房奴牵肠挂肚的事一定是房贷利率换锚的事。

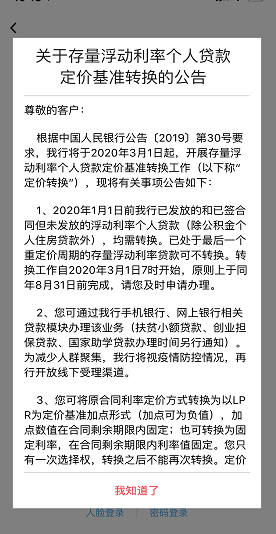

今年3月到8月,所有有商业住房贷款的人必须做一道选择题:

是将自己的房贷利率转换成LPR+固定加点呢?还是选择固定利率?

且央行规定,选择机会只有一次,这次选好之后,在以后整个贷款周期内都不能再调整。

血拼哥已咨询银行,房贷、抵押贷均可变更为LPR加点。

那么问题来了!

固定利率和LPR为基础的利率,

到底怎么选划算呢?

1、首先要明白,到底哪些人要操心利率换锚的事!

从去年8月20日LPR形成机制改革之后,央行的贷款基准利率将逐渐退出,贷款利率的定价权全面转移到LPR,交给市场来决定。LPR接过重任之后,新发的贷款已经有90%按照LPR而不是基准利率来定价,所以,央行开始着手推动存量贷款的定价转换。也就是所有按照央行基准利率定价的存量浮动利率个人贷款,即2020年1月1日前已发放,或者已签订合同但未发放的贷款,只要执行浮动利率,都要准备换锚了。(因为1月1日以后的都按LPR签了)但划重点!公积金贷款用户不在此列。2、换锚的选项有啥?两种:固定利率和LPR+固定加点因为各地、各时间段大家买房利率不同,咱们可以分三种情况:甲,房贷是85折,也就是4.9%*0.85=4.165%乙,房贷无折扣,也就是4.9%丙,房贷上浮20%,也就是4.9%*1.2=5.88%选择固定利率,在整未来20年或30年整个房贷周期,都会保持不变。选择与LPR相关,央行要求“根据2019年12月LPR(4.8%)和原执行的利率水平确定加点数值”。甲,LPR+(4.165-4.8)乙,LPR+(4.9-4.8)丙,LPR+(5.88-4.8)括号内加(减)点数字一旦确定之后,在剩余合同期内都保持不变。假设LPR以2月发布的为准,那么甲,4.75+(4.165-4.8)=4.115乙,4.75+(4.9-4.8)=4.85丙,4.75+(5.88-4.8)=5.83可以看出,之前签订合同享受利率折扣的,优惠依旧存在,且另外两种情况看起来都是比转成固定利率要占便宜。这么说,LPR真的比固定利率好吗?

目前来看,利率转换已是板上钉钉,但问题就在于怎么换,是LPR还是固定利率,这个二选一的选择题还需慎重。

在血拼哥看来,要不要换成LPR还需分情况而论。说到底,是否转换利率其实是在“赌”,赌未来5年期的LPR是上行还是下行,如果是下行那就赚了,如果是上行那就亏了。

目前,多数业内人士都表示,从中长期来看,5年期的LPR是下行的。

自去年8月LPR改革实施以来,5年期LPR下调了两次,已经从4.85%降到了4.75%。

更有业内人士表示,从近20年的房贷利率表来看,2010年前后的利率一度高达7%,而今不到5%,意味着利率走低是未来5到10年的趋势。

所以,如果你是上浮利率,在这个利率下行的趋势下,选择转换成LPR可能更为合适。如此一来,在加点不变的情况下,LPR一旦走低,你的房贷利率也就会随之走低,也就相当于省钱了。

需要注意的是,这个并不是绝对的。有下行的可能,自然也有上行的可能。

不少人都认为,国内的LPR参考的都是国外的。而国外某些发达国家的LPR水平大多在2%左右,国内有利率下行的空间,但也有一些国家,比如俄罗斯的LPR水平就在7%左右,国内也会有利率上行的可能,所以大家还是要做好心理准备。

但是,如果你此前本就享受了房贷利率的折扣,比如7到95折的房贷利率,那就可以不用转化成LPR,选择固定利率。

因为你当前的利率已经足够“优惠”,没有必要去承受未来的不确定性,银行不会吃亏,也没有谁能保证未来几十年里中国一定不会发生大通胀,占好已有的“便宜”,见好就收也未尝不可。