一、上周市场回顾

1. 资金面

(1)公开市场操作。资金面非常宽松,央行只在周一开展了500亿元的14天期逆回购操作,累计净回笼300亿元。今年跨年资金面宽松局面是由多方面因素形成的,最主要的应该是三点:一是年末信贷投放和利率债发行规模大幅减少;二是年末财政存款大规模从国库流入银行间;三是当前降准预期很强加上央行此前连续大额开展公开市场操作。虽然跨年资金仍有需求,但与前两年相比,资金面波动应该会显著降低。

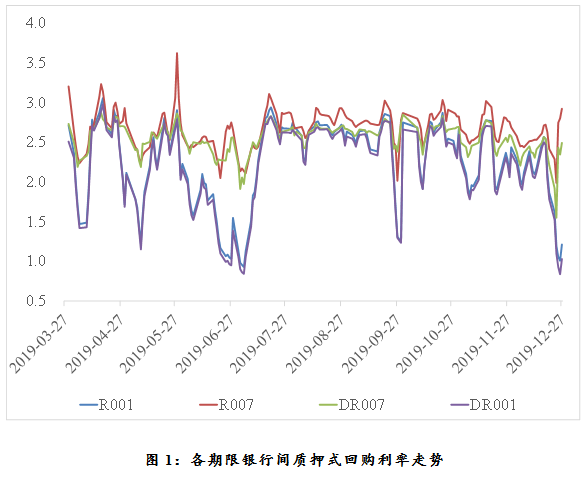

(2)资金价格表现。流动性泛滥,资金价格降至极低水平。上周DR001降至1%以下,DR007在上周二也是降至1.55%这一极低水平。具体来看,上周DR001和R001均值分别下行了116bp和134bp,至1.08%和0.98%;DR007和R007均值分别下行了28bp和65bp,至2.15%和1.97%。另外,上周3个月同业存单到期收益率大幅下行20bp至2.84%,其他期限同存收益率也是不同程度下行。

2. 债券一级市场表现

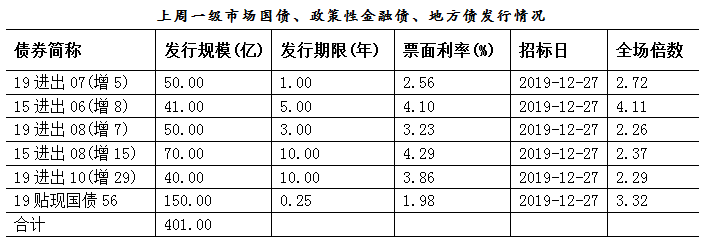

(1)利率债:年末发行规模骤降,仅在周五有少量利率债发行,市场需求非常旺盛。上周利率债共发行708亿元,其中国债498亿元、政策性金融债210亿元。招标结果显示:上周五发行了5个期限的口行债和贴现国债,由于市场流动性泛滥,但利率债供给非常少,因此认购倍数很高,其中5年期品种需求最好,1年期品种次之。

(2)信用债:发行量和净融资规模均减少。上周信用债共发行1140.32亿元,环比减少46%;净融资规模由正转负至-150亿元。另外,上周有3只信用债推迟发行,规模合计10亿元;8只信用债取消发行,规模合计95.38亿元。

3. 债券二级市场表现

(1)利率债:资金面宽松带动短端利率债收益率大幅下行;市场配置需求旺盛,利率债买盘强劲,但受企稳的经济数据影响,长端收益率震荡下行。上周一央行继续开展逆回购操作,资金面进一步转松,债市走强;周二李克强总理在成都视察时提出“研究使用降准和定向降准”降低实际利率,不过近期降准预期已经很高,总理表态没有产生强烈的市场刺激;周三和周四消息面比较平静,隔夜资金价格行至1%以下并创新低,收益率进一步下行;周五发布的11月工业企业利润超预期强劲(规模以上工业企业利润同比增5.4%,前值为-9.9%),让市场有所调整,10年期国开活跃券收益率上行了2bp。

整体看,上周1年期国债收益率下行了20bp至2.38%,1年期国开收益率下行了17bp至2.53%;10年期国债收益率下行了5bp至3.13%,10年期国开收益率下行了2bp至3.57%。

(2)信用债:受资金面驱动,收益率普遍下行。上周无论是城投债还是产业债,各期限、信用等级券种收益率均下行。

4. 宏观政策基本面

(1)银保监会、央行发布《关于规范现金管理类理财产品管理有关事项的通知(征求意见稿)》,要求现金管理类理财与货币市场基金的监管标准保持一致。重点如:

① 要求每日认购赎回。此前大多现金管理类产品是每周或更长周期的开放频率,未来此类产品不能再算作现金管理类产品,而一旦不被认定为现金管理类产品,管理人就不能用摊余成本法进行估值,销售难度就会大幅度加大。

② 投资范围同货基,影响可能是最大的。目前银行现金管理类产品投资范围包含了大量同业借款,以及期限超过397天的债券品种。而像货基,AA+以下ABS,同业拆借都是禁止投资。

③ 流动性角度,资产端和资金端均设置了集中度门槛,规定和证监会2017年8月份的《公开募集开放式证券投资基金流动性风险管理规定》一致。

④ 产品净值的偏离度控制、投资者集中度和底层资产的期限挂钩,这些方面的要求也都与2017年8月份的《公开募集开放式证券投资基金流动性风险管理规定》一致。

(2)央行、发改委、证监会联合发布关于《公司信用类债券信息披露管理办法(征求意见稿)》公开征求意见的通知。重点如:

第一,提出鼓励具有专业资产处置经验的机构参与债券违约处置、鼓励提供多元化的债券报价或估值服务并推动信用衍生品市场发展。在当前债券市场违约规模逐步扩大的背景下,该措施有利于促进违约债券的估值、信息披露等进一步规范化,进而提高违约债券的流动性。

第二,首次提出加大对恶意逃废债行为惩戒力度,加强对发行人及主要责任人的信用监管和惩戒。不过“恶意逃废债”的官方认定实际存在较大困难,执行层面必然面临挑战。

(3)央行就存量浮动利率贷款定价基准转换发布公告。自2020年1月1日起,各金融机构不得签订参考贷款基准利率定价的浮动利率贷款合同,并且自2020年3月1日起,金融机构应与客户进行协商,将原合同约定的利率定价方式转换为以LPR为定价基准加点形成(加点可为负值),也可转换为固定利率。定价基准只能转换一次,转换之后不能再次转换。定价基准转换原则上应于2020年8月31日前完成。据统计,全国主要金融机构房地产贷款余额为43.3万亿元,其中个人住房贷款余额为29.05万亿元。商业性个人住房贷款的加点数值,应等于原合同最近的执行利率水平与2019年12月发布的相应期限LPR的差值。从转换时点至此后的第一个重定价日(不含),执行的利率水平应等于原合同最近的执行利率水平。这意味着:存量房贷无法享受前期LPR一次降息的成果。只能享受后期5年LPR下降的红利。此举旨在保护银行收益,维持房贷成本在相对高成本。

二、本周策略展望

上周短端资金价格R001和R007都出现了明显回落,并带动利率债短端收益率显著下行,且长端收益率也出现一定幅度下行。不过,在国内经济企稳、中美关系缓和的背景下,周末国内监管政策开始频频发力,酝酿了一年之久的现金管理类理财新规全面对标货币基金,房贷利率正式要求挂钩LPR,短期必然会搅乱投资者的收益预期以及风险偏好,利率债和股票波动预计都会有所加大。对于银行现金管理类理财产品的整改,由于从2021年初才正式落地,虽然该类理财产品中或有相当一部分期限相对较长的信用债、二级资本债、利率债甚至永续债,但整改时间还比较充裕,我们认为短期内看不到明显抛盘,只是出于对风险偏好的影响会使目前利率走势从非常平缓变为波动略增。

三、附表

声明:

本报告中的信息均来源于已公开的资料,我公司对这些信息的准确性及完整性不作任何保证。在任何情况下,报告中的信息或所表达的意见并不构成证券买卖的出价或询价。在任何情况下,我公司不就报告中的任何投资做出任何形式担保。本报告内容和意见不构成投资建议,仅供参考,使用前请核实,风险自负。