编者按: 12月31日,上证指数以3050.12点完美收官,2019年结构性牛市造就了基金大年,广发基金刘格菘管理的广发双擎升级混合(005911)以超120%收益居股基首位。不仅如此,其管理的广发多元新兴股票(003745)、广发创新升级混合(002939)今年以来收益超100%。(注:数据截止12月30日)。他是基金行业包揽公募年度收益前三名的第一人。

许多人说,刘格菘能获得市场第一,运气占据了一定的因素。不可否认的是,任何一年的业绩冠军背后,都有运气的因素,但我们也不应该忽视了刘格菘的能力。刘格菘过去十年磨一剑的深度积累:从成功到挫折,再从挫折到进化,投资就是在不断进化的过程中最终找到一个更好的自己。

广发基金刘格菘:2019股票冠军的十年成长之路

时间飞逝,几个小时后我们将告别2019年。回首这一年的资本市场,是出乎意料的一次“大年”。经历A股历史上第二大跌幅的2018年之后,2019年是一次不折不扣的机构投资者牛市。一大批基金取得了40%以上的收益率,当然更让人意想不到的是,今年的股票型基金冠军取得了100%以上的收益率。他就是广发基金的刘格菘,其管理的三只产品一举包揽市场前三的位置。

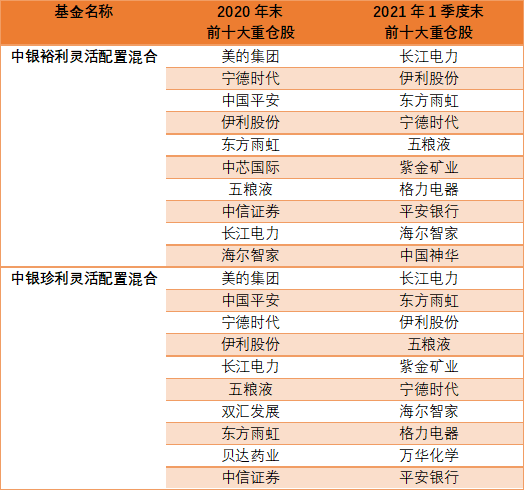

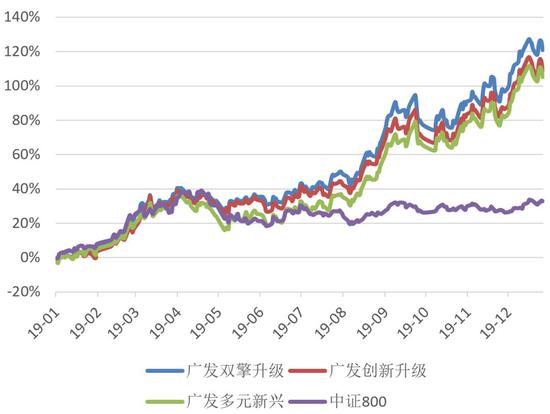

刘格菘管理的三只产品今年以来业绩走势

数据来源:Wind,截至2019年12月30日

数据来源:Wind,截至2019年12月30日正如三国魏人李康《命运论》中的一句话,“木秀于林,风必摧之;堆出于岸,流必湍之;行高于人,众必非之。”过去半年,重配科技、业绩遥遥领先的刘格菘,成为市场关注的焦点,有些人赞扬他投资水平高,早早就预判到科技行情并做了重仓布局;也有很多人非议他风格激进,在牛市中能博得非常好的收益,但在熊市的防守能力很弱;更有一些人到处百科他的从业经历,抨击其身上带着早年“中邮”的因子——赌性太强。

许多人说,刘格菘能获得市场第一,运气占据了一定的因素。不可否认的是,任何一年的业绩冠军背后,都有运气的因素,但我们也不应该忽视了刘格菘的能力。作为一个2013年就认识他的圈内人,我见证了他在2014年至2015年的业绩领先,也看到他经历2016年反思后的重新出发。自2017年以来,刘格菘的投资体系有了较大改进,他严格按照产业趋势进行投资,不断去研究和比较行业的供需格局变化,从中选出空间大、性价比高、风险收益比合适的行业。

今年的业绩冠军背后,有着刘格菘过去十年磨一剑的深度积累:从成功到挫折,再从挫折到进化,投资就是在不断进化的过程中最终找到一个更好的自己。今年9月,我与刘格菘做了一次对话,重点谈了他的投资框架、在科技领域的积累以及分析等。这一次,我们将从他十年前的经历谈起,聊他在过去10年的积累以及投资方法论,希望能向各位呈现一个真实、客观、全面的刘格菘。

7年打好基本功

研究体系覆盖周期、消费、科技

你进入证券行业的第一份工作是在中邮基金,据说当时看的是地产和白酒,能否谈谈当时的情况?

刘格菘 我的工作经历是从2006年开始的,当时从五道口硕士毕业后,我在人民银行工作了三年半,第一份工作主要是对自上而下宏观的数据跟踪和研究比较多。2010年我进入基金行业,在中邮基金负责金融和地产行业,属于偏周期的行业。地产作为同质化程度比较高的行业,受政策、行业层面景气度的影响非常大,比较适合我的专业背景。我当时对于行业的投资机会把握不错,地产股的几次政策放松底部都抓住了。

2011年,我的研究领域增加了食品饮料行业,研究逐渐从宏观走向中观,虽然行业属性差别较大,但食品饮料也属于细分领域股票同质化比较强的行业。因此,我在这个阶段的研究积累主要来自行业层面。2012年8月,在塑化剂事件爆发之前,我基于渠道库存的变化以及政府限酒令看空白酒行业。

回顾这个阶段,我觉得自己比较擅长做数据方面的一些研究,当时对宏观数据的跟踪和研究比较多,在行业数据变化和政策变化方面具有较多的积累,通过分析行业的景气度,自上而下的把握一些机会。但那个阶段,市场中表现较好的是新兴行业的中小市值股票,我在宏观和中观方面的研究积累在当时的环境里面不太有用武之地。

你在2013年开始走上基金经理岗位,能否谈谈当时的经历?

刘格菘 我是2013年8月开始做投资,那年管理的是大基金中的小组合,业绩还不错。2014年9月到了融通基金,开始管理融通领先成长。整个2013到2015年正好是移动互联网的全面爆发,市场风险偏向创新成长,中小市值的成长股超额收益比较大。当时,我选择在互联网相关的行业中进行投资,并且偏好那些通过持续并购能把自己做大做强的公司。从2013到2015年的上半年,我取得了还不错的投资业绩。

其实从我求学阶段开始,就一直密切关注互联网、科技行业的发展,对成长股的理解不断深入。记得我刚上大学本科时,PC互联网刚刚兴起。后来,随着3G进入正式商业应用期,带来宽带的跨越式发展。伴随3G/4G技术和智能手机技术的蓬勃发展,智能手机出货量出现爆发式增长,作为智能手机的代表性企业,苹果公司收入及利润快速增长,并充分带动智能手机产业链中的诸多公司共享行业成长红利。因为过去在科技方面下的功夫比较多,这让我对科技行业的中长期成长性、合理定价有自己的理解。

重构投资体系:

尊重市场规律,重视行业配置

2015年下半年至2016年,市场波动很大,你的组合也遇到比较大的回撤,这段经历对你后来的投资体系是否有一些影响?

刘格菘 确实,2015年下半年至2016年上半年,我管理的组合业绩表现不好,当时风格已经发生变化,但我固守在自己原来的风格,路径依赖比较严重,没有看到市场的变化。那一年,我对自己的投资体系进行深入的思考。

一是对2013年至2015年的投资进行总结和分析。回顾这一阶段的投资,我在研究上转向微观领域,重个股、轻行业,自我的东西比较多,投资体系不够开放,组合贡献更多来自个股,而不是行业配置。这种组合有太多自下而上的东西,在市场风格没有明显变化的阶段(2013-2015成长为主的阶段)是看不出太大的瑕疵,但路径依赖一旦形成,对组合就有执念,在市场风格变化的过程中业绩就会大起大落。

二是我将自己的方法论和过去A股表现最好、最差的行业表现进行复盘。我发现,当行业供需结构突然发生变化,都是行业配置存在阿尔法的最重要源泉。而这类行业往往也是市场中效率最高、认可度最高的资产。例如,2012年的安防,2015年上半年的互联网金融,2016年周期股中的化工、水泥,他们的共同点是新的需求边际变化导致行业预期快速提升,或者是供给快速收缩、需求平稳导致需求集中,行业基本面逻辑清晰,需求爆发的持续性和周期性比较长,是值得中长期重点配置的赛道。

从组合持仓看,2017年你的风格开始转型,配置了一些白马龙头股,当时你的投资体系是否已经开始调整?

刘格菘 在2016年的那轮反思中,我对A股的历史表现进行复盘,有些投资是赚宏观的钱,如周期复苏、供给侧改革;有些投资是赚估值的钱,如互联网、新兴行业;有些投资是赚业绩的钱,慢就是快。条条大路通罗马,哪类风格资产会在未来一段时间占优,是市场的规律,不同阶段有不同的标准。

至于基金经理的组合到底配置哪类资产,取决于基金经理对于市场的理解以及自身的能力圈。根据自己的能力读懂市场的规律,并根据市场的变化动态调整自己的组合,这就是尊重市场。结合我自己的经历和积累,我觉得自己要从自下而上的选股中跳出来,要多从行业比较层面去思考,把未来几年最好的行业找出来。2017年之后,我的风格就发生了明显的变化,我会更加重视行业配置,纯自下而上选出来的个股占比逐渐淡化。

今年大家看到科技表现比较好,觉得我是运气好,赌对了。但其实我在2018年就开始重仓科技。2018年半年报中,我明确提到重配半导体、电动车、新能源等成长性行业。但没想到的是,当年下半年,市场情绪非常悲观,科技类资产表现比较差。今年组合表现比较好,超额收益主要是行业配置Alpha,把行业中最好的公司挑到。

中观击水:

选出最有机会的两三个赛道

你刚才提到自己是从行业比较层面找机会,能否简单谈谈你是如何做行业研究?

刘格菘 我自己有一个行业比较框架,涵盖从宏观、中观、微观的研究模型。A股有28个行业,我把这些行业分成三大类资产,第一类是周期类资产,如金融、地产、基础化工、有色建材等,他们受宏观经济、产业政策、行业供需影响非常大,需要跟踪很多的数据,包括月度、周度的高频数据,属于偏宏观层面的数据驱动研究。

第二类是大消费行业,这类资产的特征是供需格局比较稳定,需求相对稳定。行业景气是驱动行业需求的主要原因,宏观政策层面对行业需求影响偏弱一些,周期会长一些。这个链条是偏中观层面的行业景气度研究。

第三类是科技类行业,如计算机、电子、通讯、传媒、军工、创新药等,科技类行业的研究需要渗透到行业里面。一是因为科技方向的细分行业比较多,计算机有硬件、软件等,电子有PCB、半导体、设备,不同子行业之间的表现差异比较大,子行业内部不同公司的收入、利润情况等也会有差异。二是这类资产受宏观和政策的影响都比较大,但同时也是一个供给创造需求的行业,需要把里面各个行业的产业趋势,供给格局要抠得更细一些。

从需求角度看,这个框架作用在哪?从需求角度看,宏观的东西对周期性行业影响大,中观景气度对消费行业影响大,政策和产业趋势对科技类板块影响比较大。我自己的行业比较框架,从宏观数据跟踪到中观的景气变化,再到产业趋势的判断,可以把行业大的景气、周期东西联系起来了,是这么一个过程。

从投资体系来看,有些基金经理擅长自上而下配置,有些人精于在某些赛道中自下而上精选个股,你比较擅长的是行业中观比较,选出最有机会的行业,如何才能找出最好的行业?

刘格菘 这与每一位基金经理过去的积累和能力圈有关系。做行业比较的前提是对每个行业都比较熟悉。我们刚入行时,一开始是每个行业都要掌握研究方法,包括行业格局、龙头公司的利润空间、利润水平、趋势、公司竞争壁垒,每个行业都要深入研究,在此基础上才会对行业的新变化比较敏感。反过来说,一个新接触的行业如果发生变化,由于没有认知,对于这种变化也不会敏感。研究是一个厚积薄发的过程。

正如前面所谈到的,我入行做行业研究时看的是地产,这是周期之母,关系到宏观、政策,是一个非常有代表性的周期行业。后来,我又看了食品饮料,这是一个非常好的消费行业,里面有品牌、有渠道,需要评估如何在量价之间取得平衡。这两个行业是非常典型的周期行业和消费行业,而且是这当中特别好的两个行业,ROE较高,有长期成长性。2013年至2015年,我转做投资,刚好是伴随2G、3G、4G的发展进程,感受到很多科技的变化,对科技成长股的投资有比较多的思考。

经过这些年的积累,我在科技、消费、周期三类资产都有研究基础,体系上没有短板。

以这些为基础,我在2016年调整投资体系时,可以顺利进入到行业比较层面,从中观入手进行行业比较。2017年到2019年这三年,我采用这套投资框架,不断去观察和比较行业的产业变化、政策变化,心里面就会对每个行业的产业趋势有一些见解,对供需格局变化比较大的行业比较敏感。

我看您是经济学的博士,这个教育背景是不是对你把握自上而下的趋势也有很大帮助?

刘格菘 我自己觉得单纯看自下而上的东西,可能容易陷入到自己组合的结构中,因为你和产品还是要贴近市场,最好的策略应该是被市场认可的。现在这种宏观经济处于稳定增长阶段,如果单纯自下而上选股可能会有一些问题,第一很多人选股的时候,就觉得这个公司成长性不错,公司也还可以,不管行业的产业趋势如何,愿意配成比较重的比例,这是自下而上的观点。后来我发现一个问题,有一些公司当时买的时候觉得估值还比较合理,买完之后业绩确实也成长,最后的问题是估值下降了。这种资产没有给你带来很好的预期收益。

我也在研究这方面的课题,思考估值变化的源泉到底是什么,这是比较关键的。估值变化的源泉初步的结论跟产业趋势有关系。其实最好的组合不是赚公司成长的钱,而是产业趋势的钱,只有在产业趋势快速兑现的时候,龙头公司的业绩和估值都会双升,带来戴维斯双击。

如果单纯不看行业趋势,单纯看公司业绩增长。有些公司业绩增长比较确定,比如一些地产龙头公司业绩增速在20%以上。但是为什么买入这些公司不赚钱,因为估值从原来的10倍下降到了现在的6、7倍甚至是4倍。

估值的变化跟宏观的产业结构有密切关系,大家基于宏观预期大概会判断未来哪些行业有未来,大家不愿意给产业处于下行趋势的公司高估值。就算你短期的业绩非常漂亮,如果行业在走下坡路,这类公司很难把握估值水平多少是合适的。从这个角度来看,找产业趋势变化非常符合产业趋势未来的方向,在这个过程中,可以抓住符合宏观趋势的牛股。

严格按照产业趋势来

不会永远投科技

过去几年,你重仓的品种似乎一直在变化,如2017年有食品饮料、消费电子、周期,今年是科技、生物医药为主,在此期间你的框架和理念是否有变化?

刘格菘 投资框架没有变化,投资理念也没有变,但投资配置的资产在不同阶段会变。因为在不同经济周期、不同市场阶段,哪些资产最受益,这个是变化的,比如某个阶段消费类资产是效率资产,某个阶段周期类资产是效率资产。我一直认为投资框架不变,但按照这个框架选出来的资产是动态变化的。

例如,2017年到2018年上半年之前,我的组合主要配置白酒、家电、消费电子。那个阶段,消费升级推动白马龙头的盈利超预期上行,成长性最好的板块就是白马龙头。今年我重点配置科技,也是因为看到科技行业在需求领域出现显著变化,行业景气度提升,消费增速提升,产业链上下游公司需求出现爆发式增长。今年涨得比较多的科技龙头公司中,我们可以清晰地看到企业盈利超预期,在它们身上也能看到产业链的变化。

前面你提到自己是严格按照产业趋势来,不带个人感情色彩,为什么这么说?

刘格菘 这与我在2015年和2016年的那一段经历有关。2016年,市场风格转换,我的组合还是配置在科技类的互联网、传媒为主,依然固守在自己原来的风格,路径依赖比较严重,没有看到市场的变化。后来,我在反省时体会到,我们不变的应该是框架,变化的是框架下面不同的资产,因为产业趋势在变。

我们公司一位领导曾经说过这么一句话:“研究行业和公司,内心要像平静的湖面,平静的湖面才能反映出真实的倒影,如果内心波澜起伏,就不能作出正确的判断。”这跟我前面所说的不带感情色彩,其实是一个意思。

行业比较一定要多聚焦产业趋势的变化,很多阿尔法的投资机会都来自于行业配置,而行业配置要基于产业趋势变化带来的盈利趋势变化。我一直是在市场中找相对业绩增速比较快的资产,我喜欢做这个选择。因此,虽然我的组合现在重仓科技,但我的眼睛不会只盯着科技,我还是在不断地比较行业和产业之间的变化,在找其他资产的机会。未来,我的组合不会永远只投科技,只是这个阶段从业绩出发,科技是增长最确定的资产,所以这个阶段配科技。

超额收益来自行业配置

管理规模的天花板会更高

从公开数据看,今年你管理的基金规模明显增加,对你的投资业绩是否会有影响?

刘格菘 我觉得主动管理的Alpha会有两种:一种是行业中性,依靠精选个股战胜指数,跑赢基准,建立Alpha;另一种是做行业配置的阿尔法,非行业中性,靠对产业链的深入调研,找到需求扩张的行业,理论上管理规模的天花板会更高,毕竟行业的体量比个股要大。

我管理的基金组合今年获得较高的Alpha,其来源不是行业中性,而是选处于扩张阶段的行业获取行业配置上的Alpha。只要你对产业趋势判断正确,选出来的公司业绩符合你的预期,理论上这种Alpha是可以赚到的,它跟管理规模没有太直接的关系,做行业配置规模的上限也可以大一点。

当前阶段你重配科技,但科技资产的股价天然波动比较大,你如何去控制组合的波动?

刘格菘 在我的组合中主要有两类资产:第一类是稳定成长的核心资产,例如消费、医药等供需格局稳定的行业;第二类是效率资产,也就是供需格局发生变化的资产,以科技行业为代表,自主可控方面具备非常明显的供需格局变化特征。表面看,似乎是中美摩擦导致的产业链向国内转移,背后深层次的原因是中国产业发展到了这个阶段,整个产业发展的进程出现了加速。

我会在效率资产和核心资产之间动态调整配比。如果总体效率资产处在比较好的位置,未来业绩增长的趋势比较确定,自己的把握比较高,效率资产的比重就会高一些;如果市场短期过热或者股票涨幅超过潜在的业绩增长空间,出现泡沫化阶段,就要开始警惕,降低效率资产的持仓比例。不过,科技板块中也并不全是效率资产,供需格局稳定的行业,如计算机、IDC属于核心资产;供需格局变化的资产属于效率资产,如芯片设计。

盘点2019年,我的组合在上半年主要配置医药生物、光伏、电子等行业,核心资产占比较高。7月,我通过深入的产业调研预判,电子行业的景气走出上行周期,龙头公司的业绩二季度大幅超预期,于是对组合结构做了调整,增加了电子的配置。市场很有效,三季度电子、计算机等科技资产表现比较强,龙头公司的股价涨得比较多。

今年你管理的产品获得冠军,哪些方面做得还不错?有哪些感受和心得?

刘格菘 运气好、调研比较深入、知行合一。7月份,我对于电子行业的微观数据、产业链数据掌握比较深入,判断对了电子的产业趋势。在此基础上,坚持知行合一,组合重点配置电子,把握住了趋势机会。

今年是我步入证券行业的第11年,是做投资的第7个年头。对我自己而言,研究框架比较开放,喜欢总结方法论方面的东西,不断复盘,用自己的方法论和以前市场最好的板块、最差的板块进行比较、总结,个人的学习能力比较强。今年,我在方法论层面有一些新的突破,所以在选赛道、抓龙头公司板块方面还不错。

总结这些年的心得,我觉得投资是不断学习、完善自己框架的过程,做投资就是要不断学习新的东西、掌握新的东西,然后不断打破这些东西,有新的东西进来,是一个开放式的框架。不拘泥于自己原来的东西,不断打破自己的路径依赖,如果一个资产赚得比较多,也要想一想到底收益来自于行业红利还是自己的投资能力。

陈光明有一句话讲得非常好,做投资只有八个字:战战兢兢,如履薄冰。可能对每个人都是如此,自己的组合中要不断有新东西,不断思考有哪些更好的板块、可替代性板块出现,这是一个动态的过程,也是自己不断学习和提高的过程。我相信自己以后应该还会有提高。当然,前提是要不断向市场学习,总结一些东西,向优秀的同行学习。

来源:点石投资