原标题:爆款基金是好的商业模式吗?

⊙记者 王诚诚 ○编辑 吴晓婧

爆款基金频频刷屏,让2019年末的这个冬天增添了不少暖意。本周,年内业绩“三冠王”刘格菘发行的一只新产品仅半小时就达到规模上限,而兴全基金“带货王”谢治宇轻松募集到了年内最大的一只浮动费率基金。

上述基金经理的火爆程度超出了圈内人士的想象。以刘格菘为例,其产品在发售当日上午申购额就达200亿元以上,全天300多亿元的申购额大大超出各方预期。由于规定募集上限仅为10亿元,该基金因此创下了近年来的配售比例新低。

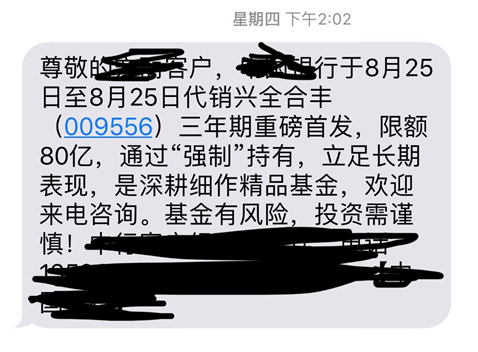

而谢治宇挂帅的兴全社会价值是年内获批的6只浮动费率基金中最后发行的一只。前面发行的5只相同类型产品募集效果不佳,但谢治宇的产品发行半天便达到30亿元的募集上限,一日吸金百亿元的申购盛况让业内人士惊叹不已。

爆款基金和时下流行的网红带货大致产生于同一时期。笔者获悉,如今不少基金公司都在研究如何网络“带货”推销产品,甚至不惜让时下管理规模已经较大、数量较多的基金经理持续发行新产品。

然而,仔细思考就会发现,当爆款和投资这件事情联系在一起时,可能已经远离了投资的本源。

规模是业绩的敌人!基金和网红大V们所处的消费行业有着本质的不同。李佳琦之所以能够成为带货达人,固然有其个人魅力的因素,但所在平台积累到一定规模后,如何继续独家获取低价资源才是更深层次的制胜之道。规模效应是传统行业的护城河,却是投资的天然屏障。管理规模越大的投资人,其业绩越容易流于平庸,这一点古今中外概莫能外。

此外,普通投资者中天然的羊群效应也会使他们在选择产品时难以作出正确的择时。当科技成为热门板块时,投资者一拥而上,很难说会有多少人获得了好的回报,但至少对绝大多数人而言,收益是不乐观的。不然,也就不会有价值投资者奉为圭臬的逆向投资,也不会有人通过研究大多数人的思维误区而持续获利。

从数据上来看,爆款基金的收益也确实不敢恭维。以沪上某位管理数百亿元“巨无霸”产品的基金经理为例,2018年初至今,他管理的产品收益约为11%,虽然跑赢了大部分固定收益及银行理财产品,但肯定没有达到当初蜂拥而入的投资者的收益预期。

回到最初的问题,爆款基金是好的商业模式吗?对于追求规模的基金公司可能是个好模式。但是对于投资者,对于致力于为持有人持续创造超额回报的基金公司来说,可能需要三思。

可喜的是,在看到爆款基金热卖的同时,我们也看到了一些基金公司的克制,他们对产品规模的主动限制能够帮助投资者保持理性,这才是行业发展中需要弘扬的可贵品质。