蚂蚁集团来了!10月29日!立即开户为申购做好准备!【立即上车做股东,享开户福利!】

原标题:美国REITs专家:中国经济强大有韧性,公募REITs对外资有吸引力

“从全球REITs规模的壮大就能看出趋势。中国经济强大而且具有韧性,参与REITs投资,不仅让中国投资者受惠,国际投资者也能享受中国经济增长的红利。”发布富时纳瑞特REITs指数(FTSE Nareit All Equity REITs)的美国纳瑞特公司(Nareit)高级经济学家施努尔(Calvin Schnure)在接受第一财经专访时称,“通过在投资组合中增加中国市场持仓,能让资产类别更多元化,这是为何中国试水公募REITs能引起国际关注的原因。”

证监会于8月7日公布了《公开募集基础设施证券投资基金指引(试行)》。证监会主席易会满10月21日在2020金融街论坛上指出,推进债券市场基础设施互联互通,扩大公募REITs试点范围,积极稳妥推进期货及衍生品市场创新。

据亚太房地产协会(Asia Pacific Real Estate Association)估计,中国公募REITs初始市值将达8000亿美元,是亚太地区规模最大的REITs市场。

施努尔向第一财经记者介绍称,REITs投资于能够创收的房地产项目,所持物业除了能够产生租金等经营收入之外,自身也具升值潜力。以美国房地产市场为例,在新冠肺炎疫情席卷美国之前,多数物业都已有较大幅度的增值,这使得REITs的价格稳步走高。此外,REITs一大特点是稳定派息,美国法律规定REITs发行方每年至少要将90%的应纳税收入分配给股东。

REITs于1960年从美国起步,发展至今已成为规模庞大的成熟市场。据纳瑞特公司的统计,1971年时,包括权益型、抵押型和混合型在内的美国REITs产品为34只,总市值为14.9亿美元。2019年,美国REITs产品已增至219只,总市值约1.3万亿。不到50年,REITs市值暴增近900倍。目前,大约有8700万美国人直接或间接持有REITs,包括养老基金、保险公司和银行信托部门在内的机构投资者都积极参与其中。REITs在美国如此受捧,与其能在较长一段时间里维持稳健的高回报不无关系。

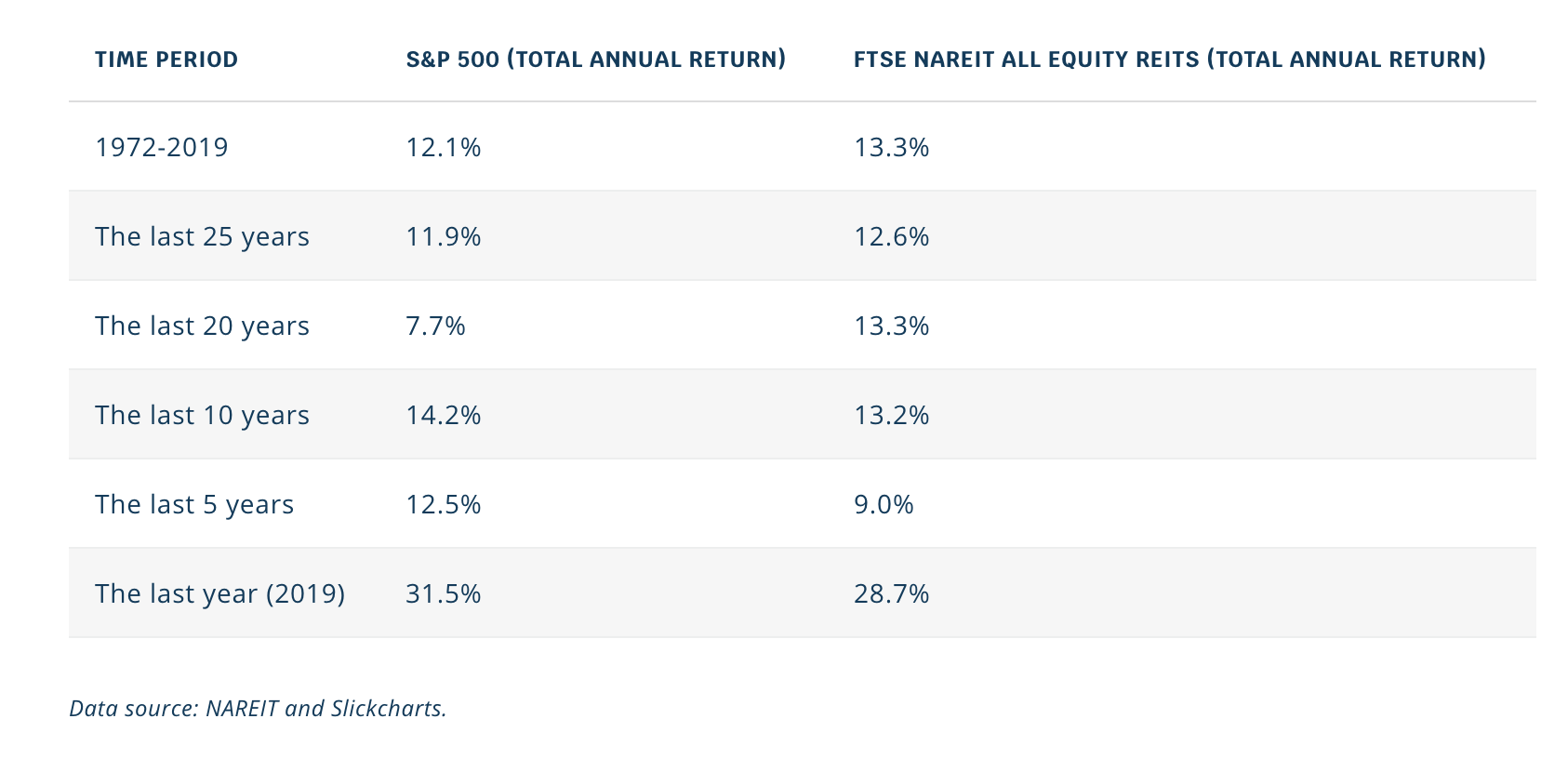

如果说标普500指数代表的是美股大盘表现,FTSE Nareit All Equity REITs指数衡量的就是美国股权REITs市场的整体表现。

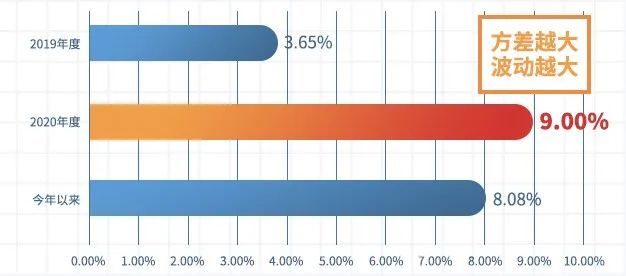

据纳瑞特的数据,1972~2019年,47年间,标普500指数平均年回报为12.1%,而FTSE Nareit All Equity REITs指数的平均年回报为13.3%;以过去25年和20年时间段来看,REITs的收益同样跑赢美股,平均年回报分别为12.6%和13.3%,而同期标普500指数平均年回报为11.9%和7.7%。

美国的REITs产品种类繁多,凡是能够获得租金收益的房地产都是REITs的投资对象,例如办公楼、工业厂房、商场、住宅、健康中心、酒店、基建等等。

据纳瑞特提供的数据,2019年,工业REITs年回报为48.7%,是收益最高的细分类别,其次是数据中心REITs和木材REITs,年回报分别为44.2%和42%,基建REITs排在第四位,年回报41.9%。

施努尔表示,基建REITs不像其他REITs那样容易受到经济下行周期的影响,疫情甚至加剧了行业需求。当疫情打击商场、办公楼等商业地产,通信、物流领域的扩张需求则被激发,因为居家办公、在线教育、网购等生活方式已然成为新常态。

“疫情一时半会儿难以消退,基建REITs,特别是将通信、物流领域作为投资标的的REITs产品,具有强劲的长期增长潜力,这是由生活、消费习惯的改变所引发和加剧的。”施努尔说。

对于尚不熟悉REITs这一金融工具的投资者,应当留意哪些指标?

施努尔表示,首先应当关注REITs产品的透明度,美国REITs发行方必须在证监会网站披露产品信息,以便公众了解REITs的运营情况、投资回报;其次,投资者需要了解不同物业类型的投资优势,工业、住宅、数据中心REITs各有千秋;第三,经济基本面也是重要指标,地产项目在疫情暴发前普遍表现不俗,但在疫情中受到打击的程度则有所不同。

对于有意发行REITs的企业来说,施努尔提示,应当选择资本结构健康的优质地产作为标的项目。他指出,美国房企的财务基础稳健,负债水平不高,即便疫情当前也能应对,没有太多融资需求。他认为,REITs能够为房地产项目提供更多融资渠道,有效快速拓展业务,REITs发起人和投资者能够实现双赢。