原标题:市场依旧震荡分化,怎么办?今年这个投资策略火了!来源:银华理财家

今年市场接近尾声,但行情依旧延续震荡分化局面。即使是年内涨幅较好的部分行业,回撤幅度也超过了-10%,甚至达-30%。与此同时,一些在近年来较火的行业赛道和概念,也多数处于调整状态。在此背景下,通过均衡配置策略追求风险收益平衡,是投资者们应对复杂行情可攻可守的投资良策。

年内涨幅超过10%的行业及最大回撤

(数据来源:Wind,中信一级行业;统计时间:2021.1.1-2021.11.2)

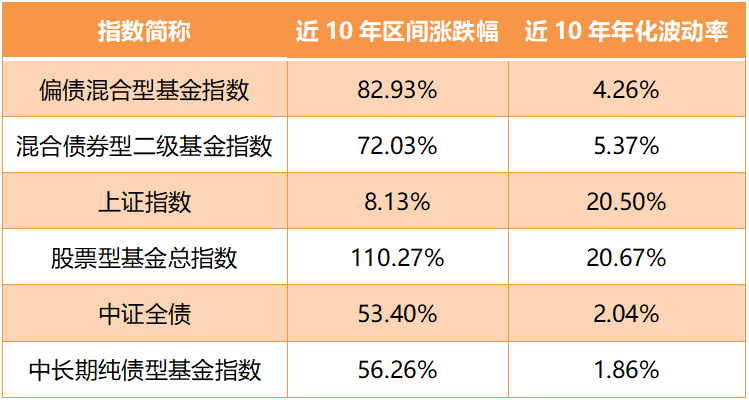

当然,均衡配置有两种模式,一是通过股债等大类资产的合理搭配,通过固收资产来降低整体组合的波动性,类似“固收+”;二是通过行业均衡、个股分散配置模式来降低组合资产关联性,同时达到控制波动的作用,这种模式也更具进攻性一些。

今天我们就来具体谈谈第二种,以及均衡配置模式中的“佼佼者”王海峰和他的代表作——集中长期业绩优异与良好持基体验于一身的银华鑫盛。

均衡配置大咖王海峰

用周期思维指导各行业投资

谈起王海峰,大家可能并不太熟悉。其实他投研经验十分丰富,从业年限达12.5年,毕业于北大硕士,具有生物工程、经济学和软件工程多专业背景,曾担任过多行业的研究员和负责专户投资。

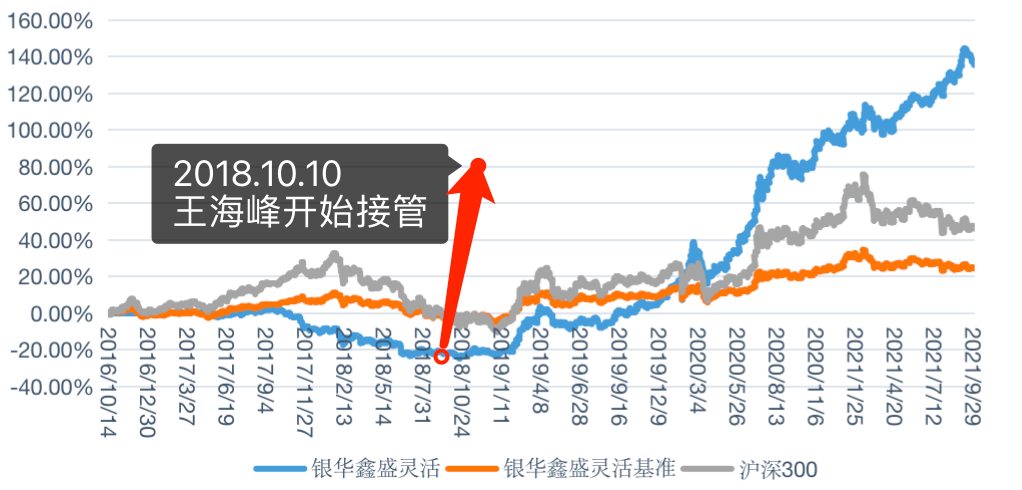

他的投资策略均衡灵活、不激进,虽然短期表现不会太占锋芒,但长期表现却十分抢眼。据2021年基金三季报数据显示,截至2021年9月30日,王海峰管理时间最长的银华鑫盛,近3年业绩回报高达202.05%,远超同期基准的30.34%,与此同时,也大幅跑赢沪深300指数的41.51%及灵活配置型基金指数的82.78%(指数数据来源:Wind,统计日期:2018.10.1-2021.9.30)。

银华鑫盛基金经理 王海峰

具体来看,王海峰的投资策略一是追求稳健投资,二是尊重市场。王海峰曾表示:“我的整体持仓偏分散,主要是通过对每个行业、个股的研究,来提升胜率,从小胜积累到大胜,而且不完全自下而上,会根据大类资产变化,行业周期变化及产业链研究、调研等,找到最契合的投资方向,相当于从中观维度挖掘行业较有优势的子行业、子环节,再自下而上找标的,从而达到事半功倍的效果。”

具体到行业的判断上,他倾向于用周期思维指导各行业投资。理解行业周期运行的规律,把握周期上行的投资时段。同时用量化指标、客观数据来表征所投资行业和个股的状况,避免主观情绪对投资带来的影响,克服追涨杀跌的人性弱点。

行业均衡、个股分散

在回调市场中屡创新高

从银华鑫盛持仓情况来看,王海峰的确是做到了“知行合一”。整理王海峰任职管理银华鑫盛后的12个季度报告数据可以发现,前十大重仓股占基金净值比一般在40%以下,仅有一次超过达43%,可以看出王海峰持股不集中,个股分散。此外,在行业层面,亦保持了均衡灵活配置在多个行业的特点。

银华鑫盛近一年报告期持股及行业分布情况

(数据来源:2018年四季度至2021年三季度的基金定期报告;统计时间:2018.12.31-2021.9.30;行业分类为申万一级行业)

看到这,或许有很多投资者觉得惊讶,基金经理能覆盖这么多的行业能力圈吗?

这就不得不提王海峰本身具备复合型的学术背景和研究经历,能很好地把自己复合型研究特色一脉相承运作用到具体的基金投资中。从王海峰接管银华鑫盛以来,通过“均衡配置,适度偏离”操作,让银华鑫盛在多次市场回调中屡创新高,长期以来就大幅战胜市场,不仅为投资者带来丰厚的超额收益,同时也较好控制波动,让投资者拿得住,体验感好!

银华鑫盛自成立以来走势图对比沪深300

(基金数据来源:2021年三季报;指数数据来源:Wind;统计时间:2016.10.14-2021.9.30)

后市看法:可能维持震荡格局

成长和价值都值得深挖

展望后市,王海峰在三季报中预判,四季度总体来看国内市场还是保持震荡的格局。但成长和价值两大方向,都存在值得挖掘的投资机会。希望通过深入的研究,能够让持有人在承担相对较小风险的情况下,获得相对较高的收益。

他认为成长领域主要依靠盈利增长来消化估值,对于业绩增速和估值匹配的个股依然存在较好的投资价值。需提防仅因身处风口但业绩增长跟不上的成长标的回调风险。消费股经过一段时间的下跌,估值逐步进入可关注的空间,选择优质的公司,在合适的估值位置可做左侧买入。价值股中,部分标的依旧处于被明显低估的状态,值得耐心持有,等待价值回归的那一天。

历史经验告诉我们,市场先生的脾气都是不可预测的。无论市场是牛熊市还是震荡市,资产配置永远是投资者们的一门学问。经过时间的验证,以王海峰为代表所贯彻执行的行业均衡配置是有效且优秀的,而这款集中长期优异回报与良好持基体验于一身的银华鑫盛,更是值得大家长期关注!

王海峰履历:硕士学历。2008年7月加盟银华基金,历任助理研究员、行业研究员、研究主管、投资经理助理等职务。曾担任银华生态环保、银华国企改革基金基金经理,现任银华鑫锐(2019.7.19起)、银华鑫盛(2018.10.10起)、银华鑫利(2021.7.23起)基金经理。

王海峰现管理基金业绩如下:

银华鑫盛于2016年10月14日成立,2017年、2018年、净值增长率依次为-10.09%、-14.56%,同期业绩基准依次9.83%、-8.98%。银华鑫盛自2018年10月15日起,按基金合同约定自动转型为上市开放式基金(LOF),2019年、2020年、自基金合同生效起至今的净值增长率依次为47.07%、75.42%、136.20%,同期业绩基准依次为19.76%、15.30%、35.33%。

银华鑫锐于2016年8月1日成立,2017年、2018年净值增长率依次为-6.89%、-19.21%,同期业绩基准依次为9.83%、-8.98%。银华鑫锐自2019年8月1日起,按基金合同约定自动转型为上市开放式基金(LOF),2019年、2020年、自基金合同生效起至今的净值增长率依次14.74%、79.17%、87.60%,同期业绩比较基准收益率依次为19.76%、15.30%、38.27%。

(以上数据来源:基金定期报告,截至2021.9.30)

温馨提示:

投资有风险,投资需谨慎。基金是一种长期投资工具,其主要功能是分散投资,降低投资单一证券所带来的个别风险。基金不同于银行储蓄等能够提供固定收益预期的金融工具,当您购买基金产品时,既可能按持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。

您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和本风险揭示书,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。

根据有关法律法规,银华基金管理股份有限公司做出如下风险揭示:

一、依据投资对象的不同,基金分为股票基金、混合基金、债券基金、货币市场基金、基金中基金、商品基金等不同类型,您投资不同类型的基金将获得不同的收益预期,也将承担不同程度的风险。一般来说,基金的收益预期越高,您承担的风险也越大。

二、基金在投资运作过程中可能面临各种风险,既包括市场风险,也包括基金自身的管理风险、技术风险和合规风险等。巨额赎回风险是开放式基金所特有的一种风险,即当单个开放日基金的净赎回申请超过基金总份额的一定比例(开放式基金为百分之十,定期开放基金为百分之二十,中国证监会规定的特殊产品除外)时,您将可能无法及时赎回申请的全部基金份额,或您赎回的款项可能延缓支付。

四、基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。银华基金管理股份有限公司提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。

五、本基金由银华基金管理股份有限公司依照有关法律法规及约定申请募集,并经中国证券监督管理委员会(以下简称“中国证监会”)许可注册。本基金的基金合同、基金招募说明书和基金产品资料概要已通过中国证监会基金电子披露网http://eid.csrc.gov.cn/fund和基金管理人网站www.yhfund.com.cn进行了公开披露。中国证监会对本基金的注册,并不表明其对本基金的投资价值、市场前景和收益作出实质性判断或保证,也不表明投资于本基金没有风险。