95%的股票都在涨!百亿资金抢筹,牛市来了你还在等什么?【点击立即开户,别错过下一波大行情!】

中国基金报记者方丽

6124点!

在2007年10月16日,上证指数最高6124点,13年过去了,这仍是上证指数的“珠穆朗玛峰”。不过,虽然指数目前在3300点震荡,但不少股票创出了历史新高,不少基金净值震荡中上升,创出历史新高,且获得不俗业绩。

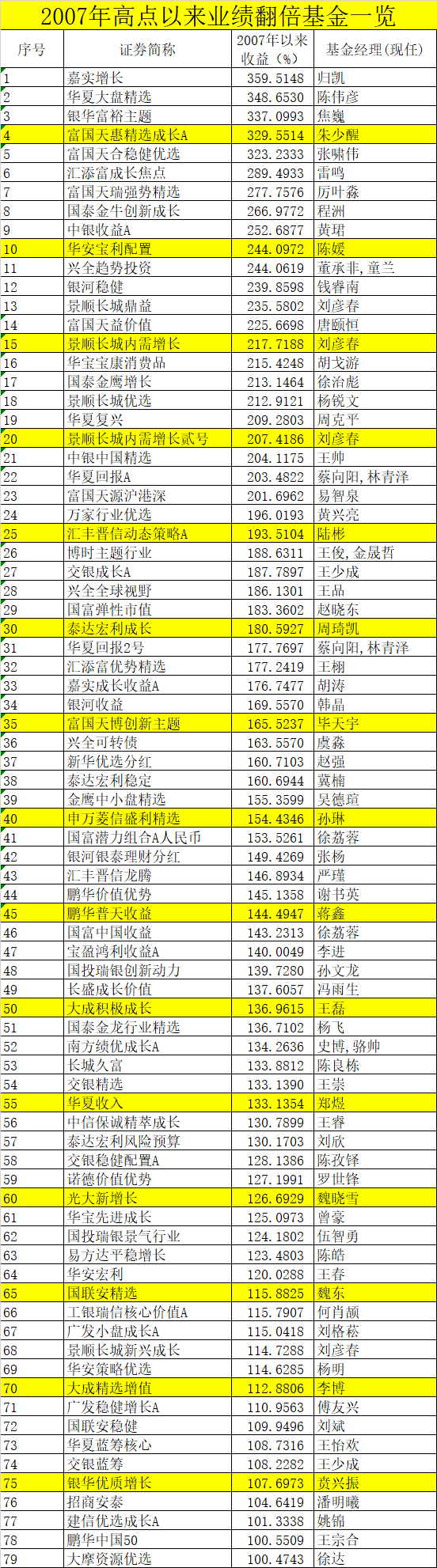

据统计,大多数主动偏股基金已经超越了2007年的高点,其中备受瞩目的是79只主动权益基金实现了100%以上的收益,最高达到359.51%。

业内人士表示,主动权益基金逆市创造了很高的长期绝对回报,印证了深度研究创造投资价值的理念,正体现了公募基金的价值。

基金大幅跑赢指数

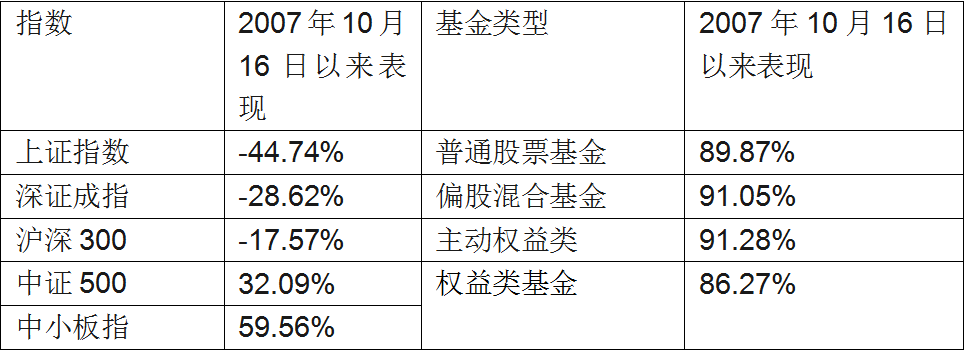

2007年10月16日上证指数最高上攻至6124.04点,成为历史第一高点。而到2020年的10月15日,正好是13周年时间,这段时间上证指数下跌了44.74%,而深证成指、沪深300均出现-28.62%、-17.57%的大跌。不过,成长股代表的中证500、中小板指涨幅分别为32.09%、59.56%。而在一片结构性行情中,权益类基金整体表现不俗。

WIND资讯数据显示,截至10月15日,剔除运作不满13年的基金,将权益基金分为普通股票基金、偏股混合基金、主动权益类(包括普通股票型、偏股混合型、平衡混合型、偏债混合型、灵活配置型)、权益类基金(含主动和被动)这四类来看,2007年10月16日以来表现不俗,分别有89.87%、91.05%、91.28%、86.27%的收益。显示出公募基金在投资上的具有明显优势,也确实炒股不如买基金。

具体来看,2007年10月16日以来,若仅算主动权益基金,所有的基金跑赢了上证指数,显示出公募基金整体投资优势。其中业绩最好的是有79只基金业绩超100%(各类型合并计算),不过也有8只基金跌幅超20%,差距很大。

5只主动权益基金收益超300%

究竟自6124点以来,这13年间哪些主动权益基金表现出色?

WIND数据显示,业绩最好的是有79只基金业绩超100%(各类型合并计算),而嘉实增长、华夏大盘精选、银华富裕主题、富国天惠精选成长、富国天合稳健优选等5只混合型基金近13年的收益率超300%。

成立于2003年7月9日的嘉实增长,自6124点以来收益率高达359.51%,成为13年以来表现最好的一只基金。这只基金也是长期由明星基金经理邵健管理,在2004年4月6日至2015年7月8日间,他创造了768.11%的收益,历经牛熊表现出色。

紧随其后的是华夏大盘精选,这是行业内曾备受关注的基金。这13年来的回报高达到348.65%。华夏大盘精选曾为华夏基金知名基金经理王亚伟管理,他管理华夏大盘精选的时间区间为2005年末至2012年5月,在7年多时间里创造了11.99倍的任职总回报,年化回报高达49.77%,收益非常耀眼。管理过华夏大盘精选基金的基金经理包括王亚伟、孙彬、阳琨、陈伟彦等等。

排位第三的基金是银华富裕主题,截至10月15日,2007年10月16日以来收益率为337.1%。第四和第五只收益超300%的为富国天惠精选成长,富国天合稳健优选,这两只基金这13年来收益达到329.55%、323.23%。

此外,整体来看,实现业绩翻倍的基金达到79只,而汇添富成长焦点、富国天瑞强势精选、国泰金牛创新成长、中银收益A、华安宝利配置、兴全趋势投资、银河稳健、景顺长城鼎益、富国天益价值等也超过220%。

沪指6124点以来13年间翻倍的基金背后基本都有很牛的基金经理在管理,除了王亚伟之外,嘉实基金邵健、富国基金朱少醒、博时基金邓晓峰等都是业界有名的投资牛人。当然,其中有些已经离开,有些升任领导不再具体管理基金,也有一批继续奋战在投资一线。

这些翻倍的牛基中,有一只基金过去13年都是同一人所管理,他就是已连续管理富国天惠精选成长的朱少醒,他自2005年11月16日起一直管理这只基金,任职回报达到1931.61%,年化回报达到22.35%,持续业绩优秀。

兴全趋势投资成立于2005年11月3日,可以说成立于大牛市的前夜,属于成立在较好做投资的之际。截至10月15日,这只基金成立以来获得2271.49%的收益,背后王晓明和董承非这两位优秀基金经理功不可没。

中银收益的陈军自2006年10月11日成立以来就开始管理,一直管理到2020年2月24日,期间任职总回报高达555.08%,远远跑赢业绩基准。(期间也有其他基金经理管理)。

业内人士表示,一只基金长期业绩的背后是一整个基金公司投研实力和投研文化延续性的表现,是公司综合实力的体现。基金经理变动有的时候是难以避免的,对于公司而言,是不是能够做到尽可能降低个人变动对基金的影响力,这就是公司实力的体现了。

若按照基金公司来看,从A股6124点以来翻倍基金来看,富国、华夏表现突出,在过去13年来均有6只基金实现业绩翻倍。此外,景顺长城、交银施罗德、国海富兰克林、国泰、华安、鹏华、泰达宏利、兴证全球、银河等基金公司旗下有3只基金业绩翻倍,这些基本是大中型基金公司。

92.5%主动权益基金获取正收益

288只基金净值创出新高

Wind数据显示,截至10月15日,13年来214只具有可统计数据的主动权益基金(包括股票型、平衡混合型、偏股混合型、灵活配置型)平均投资收益为91.28%,对照沪指超40%的跌幅相对超额收益明显。

具体来看,为投资者赚取正收益的基金达到198只,占比92.5%。其实这13年来指数走势较大差异,上证指数、沪深300、上证50等以蓝筹股投资为主的指数出现下跌,不过,代表中小盘股的中小板指却逆市有不错涨幅。除了指数走势存在差异,各个行业表现得差异也很大,显然在这一过程中,公募基金体现出专业的投资能力,能看好未来发展机遇,逆市获得较好回报。

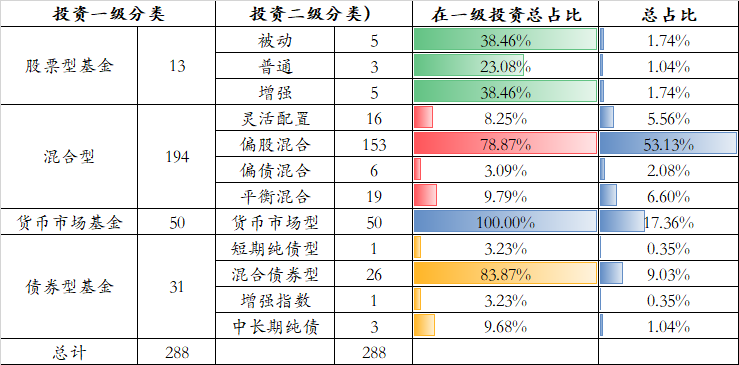

若将基金范围扩展到全类别,盈米基金研究院院长杨媛春做了一组数据,按2020年10月14日净值超过2007年10月16日净值统计,分类如下:

(注:根据wind分类;在一级投资总站比:超过高点的股票型基金共13只,被动的占5/13=38.46%;总占比:总共288只基金超过了最高点,其中股票型基金中的被动型基金占比5/288=1.74%)

数据显示,大概有288只基金的净值创出了2007年高点以来的新高,其中还是以权益类基金为主。

杨媛春总结,其特点为:(1)偏股混合类数量最多,(2)超过高点收益最多的前十名中,九只为偏股混合型产品。国内优秀的基金经理在择时、选股上均有取得超额收益的能力。

而她认为,对于基民投资而言,要能跨越牛市找到值得托付的基金经理,有几个注意:

一、选定管理期业绩优秀且从业时间较长的绩优基金经理,长期持有。

二、权益产品的波动相对较大,需要是长期不用的钱购买高波动产品,至少是3年以上不用的钱。

三、在超过2007年高点净值的产品中,一些优秀的固收+风格的产品,比如偏债混合、二级债基的长期收益也较为理想,而且净值回撤大幅小于偏股型产品,也十分值得个人投资者重点关注。

四、基金品类、数量越来越多、选择基金的难度在持续增加,建议基民在投资时多选择专业基金投顾长期陪伴,也在投资实践中,逐步积累起科学的基金投资理念。

投资启示录

虽然各家公司能力、产品设计定位都有差别,但依然在指数表现低迷下获得超额收益。主动权益基金的长期业绩较好,正体现了公募基金的价值。从以往情况来看,部分基金不仅创造了很好的相对收益,还有的逆市创造了很高的长期绝对回报,这也从一个方面印证了深度研究创造投资价值的理念。投资者也需要注意长期投资、理性投资。

1、不少投资者在投资权益基金往往并不关注基金经理的风格、适合他风格的市场环境,而更多是看到净值冲上去之后投资,有可能就投到了风格不合适的时期或者就是一次“追高”市场的行为。若投资者遇到好的基金经理,或者是抓住市场机遇的基金经理,确实可以无惧涨跌,收益也不错。但是也有一批基金经理未能把握住市场机遇。投资者应该更关注基金经理的风格和投资能力,以及这一风格更适合哪一类市场,而不仅仅关注业绩。

2、从越短时间来看,基金业绩分化越大,有些基金业绩表现出色,有些运作多年还是亏损状态。同时,今年来市场风格变化很大,结构性机遇明显,很难出现普涨格局。更重要的是,中国基金业基金经理变动异常频繁,好的基金经理的离职往往对相应基金带来业绩的波动。假如一只基金无论基金经理是否发生变更(没有发生变更当然最好),都能持续地创造稳定回报,这样业绩持续稳定的白马基金也应该进入投资者的重点基金池。

3、长期看,公募基金的优势非常明显,也逐渐被市场所认识。2017年9月下旬开始,爆款基金逐渐出炉,比如兴全、睿远等基金公司都出现主动权益类基金的销售遭遇市场抢购热潮,还有一些长期业绩优秀的,如易方达、富国、汇添富、广发、景顺长城等多家基金公司旗下偏股基金,都在逆市募集较大规模。持有时间越长,主动权益基金的收益率最高。对于很多投资者来说,选择优秀基金经理最好能长期坚持,获得“时间的玫瑰”。

还有不少理财专家也有看法,好买基金研究中心总监曾令华就表示,2007年以来表现较好的绝大部分是基本面选手,或者基本面选手的接力跑。如果从另一个侧面来看,保持风格稳定也是一个方面。对于投资者来说,如何找到好的基金经理?一是多看,现在很多采访 ,听听基金经理是否言行一致。二是多想,想这些逻辑上是可靠的吗?三是,问问自己,是否相信他可以赚钱,能够把钱放那里三年不变吗?

创金合信基金权益投资部总监黄弢也表示,从2007年10月上证综指见顶6124点以来,我们可以看一下同时期另外三个重要宽基指数的走势,其中上证50指数和沪深300指数都没有再创新高,距离高点分别下跌约30%和20%,而中证500指数创出新高,上涨约30%。基金对标的业绩基准一般是沪深300指数或者是中证500指数,那么从2007年以来的13年间,一个基本合格的基金经理至少应该战胜沪深300指数20%的下跌,实现净值高于6124点时的水平,当然我们也看到多数的基金都高于当时的高点。

这些基金的一个基本特征是秉承价值投资的底层思维,核心组合以最能代表中国经济的各行各业龙头个股为主,因此基本能跑赢同期的GDP增长。对于基民投资而言,有一点是比较遗憾的,就是尽管证监会新闻发言人也曾经给出过一个统计数据,就是公募基金近20年复合回报的中位数水平是高于信托的刚性回报率的,但是多数基民没有赚到这个回报,最重要的原因是基民没有坚持长期投资的思维,也没有坚持资产配置的思维,经常在市场非常热闹的高位大量申购基金,而在低位的时候却没有申购,甚至于还割肉离场。所以总体而言,确立长期投资的资产配置思维非常重要,且要学会越跌越买。

德邦基金基金经理黎莹也表示,A股历史上,每一轮超级牛市之后,都有一段较长的阵痛期,在一些特殊极端环境下,牛市之中建立起来的投资理念和信仰会经受严苛的考验,每到这一阶段,都是对自身投资逻辑进行反思和革新的好机会,如果要总结得失,可能就是现在会对在自身能力圈范围内进行投资会有更强烈的坚持,并且对市场有了更深的敬畏。

能够长期持续为投资者创造良好回报的基金,其基金经理的投资风格通常来说是稳定的,其投资业绩在多数市场环境中可被复制,而不是依靠短期的市场机遇,当然,这也和其背后的基金公司所秉承的投研文化和体系有关。

对于基金投资基金,一定要结合自身的资金属性和风险偏好,挑选符合自身能力和偏好的基金和基金经理,坚持中长期投资,也可以考虑采用定投的方式,来获得中长期的业绩回报。

编辑:舰长

扫二维码 3分钟开户 紧抓股市暴涨行情!