95%的股票都在涨!百亿资金抢筹,牛市来了你还在等什么?【点击立即开户,别错过下一波大行情!】

来源:量策组合配置学

多元化-辩证法-反向批判性-第一性思维

价值与使命:在证券投资的组合配置领域中,用科学的数据,逻辑与人性常识来思考分析,帮助一般的投资者来实现稳健的复利收益。

定位与希望:提供有价值接地气的研究思考信息分析供市场参考探讨,希望能让非专业投资者少走弯路。欢迎更多专业朋友来供稿(证券类资产投资组合配置相关),共同促进行业的整体认知水平与效率。

01-前言

02-特征区别对比

03-策略局限点

04-进化迭代历程

05-优缺点对比参考

06-总结思考

01 前言

近几年来,量化策略发展很快,估计证券市场机构量化交易的管理规模已近3000亿,可能已达主观多头管理规模的5%了(公私募基金股票型主观多头策略管理总规模预估6亿多)

先说参考结论,牛市中可能主观多头相对更好些,震荡市或熊市量化策略相对更好些,主要原因是跟他们的收益来源基础以及监管政策有关,因为目前市场中的绝大部分的公募基金以主观多头为主,熊市回撤大,牛市收益高,为啥?你看政策限制就明白了,股票型公募基金持仓不得低于80%的股票资产,所谓成也萧何,败也萧何。

2018年公募股票型基金平均下跌50%左右,2019年不少上涨50%以上,从历史统计来看(下图),公募基金连续3年大涨的概率很小,2019年大涨,2020年也已经基本确认会普涨了,不过2021年嘛,你们懂的,分化可能不可避免。

中证股票型基金指数

公募基金汇总截止20200930

02 特征区别对比

主观多头无法做空获利,但量化策略可以用股指期货,融券等工具通过中性策略,多空策略来做空获利,虽然公募基金中也有少量的量化策略,但相比私募基金,其业绩表现还是相差较多,原因嘛,也跟监管政策与企业机制有关。

而私募基金的持仓灵活,以绝对收益为目标,而公募基金受行业规则习惯的影响,追求的是市场整体业绩基准的相对收益。

从证券市场现状来看,主观交易主要赚取的是估值成长的钱,基础假设是价值回归,更多的是基于微观层面局部的认知优势,对行业,对个股,对标的的估值定价,对市场情绪的理解以及政策事件变化的快速反应;

在牛市中,在细分板块,个股标的估值溢价更高,上涨速率受情绪效应会更快,系统性风险较小,资金可以更集中地享受标的资产内在价值与流动性溢价的估值泡沫。主观多头持仓更集中,对基本面信息更了解,可以取得微观上的超额优势,当然风险也相对会大些,但由于是牛市,出现的风险概率相对较少。

而量化策略主要是赚统计与概率上的钱,基础假设是历史规律会重演,更多的是多样本数量下的统计超额特征,由于组合的标的持仓更平均,更分散。

而在熊市中,受悲观情绪影响,市场赚钱效应不再,一旦被套牢,很可能就会影响到主观多头的交易节奏与时间损失的双重打击。而量化由于底层是一系列因子的组合,其交易节奏按既定策略来执行,赚的是统计与概率上的钱,而受节奏与时间损失的影响较少。

上面观点仅供参考,其实总的来说,没有好与坏,主观多头波动性更大些,结果两极分化相差较大,好的收益一倍以上,差的亏40-50%以上,而量化相对稳健,收益波动范围一般在-30-50%之间。

小结:特征对比

主观

量化

公募基金

>80%

超额收益不明显

私募基金

0-100%灵活

不断创新迭代

利润来源

估值成长的钱

统计与概率的钱

基础假设

价值回归

历史规律重演

收益分布

两极分化明显

-30-50%趋稳健

03 策略局限点

1、主观多头局限

主观多头策略发展已经很多年,从过往历史数据来看,年化20%的复合收益是极限,巴菲特与芒格靠1.7倍左右的杠杆,也最多只做到了19%的复合年化收益。而国内表现最好的公募基金,其复合收益也只有19.9%,说明在大资金的体量中,年化20%就是个极限。

当然肯定有不少私募基金,或中小投资者反对这个观点,因为他们过去可能多年实现了远超20%的年化收益,因为资金规模不同,大资金与小资金管理的难度是截然不同的,这也就是为何有些管理人在规模一下子快速增量后,有一段相对明显的“低谷”,主要跟管理方法上的磨合适应有关,这个阶段投资者应尽可能地避免。

2、量化策略局限

这点上,量化交易要比主观多头更为明显,因为部分量化的交易频率较高,管理规模上升后,冲击成本占比会更高,同时超额的收益会被摊薄,特别是同类量化策略有众多资金涌入时,会明显降低该策略的平均收益。(与底层因子趋同有关)

前面提到过,量化交易的一大优势是更加稳定,在一定资金量的规模下,有一类高频策略,能够做到相对高收益,低风险,只要市场成交量,波动率保持在一定的量级上,并且交易规则政策不发生大的改变。

但这类策略的容量很小,一般只能承载机构管理人的自有资金与少量核心客户的资金,不太会外接外面的资金。

小结:

主观多头的局限:受团队时间,精力与认知能力,涉及行业领域范围的局限,对深度分析理解的底层个体标的数量有限,当找不到特别好的机会时,就只能像巴菲特芒格一样,选持有现金空仓,会使资金使用效率下降,如果盲目出击的话,就容易犯错,造成亏损,同样会影响总收益率水平。

量化策略的局限:受数据样本,计算速度,监管限制,杠杆或工具使用限制 ,使量化策略的效用还无法完全发挥出来。以及市场交易量,波动性,风险偏好的不确定性使得量化策略的风格轮动目前还不能很好地匹配。

04 进化迭代历程

一、主观多头

公募也好,私募也好,不断再寻找市场优秀的,有价值的资产标的,开发相适应的投资交易策略,希望以此能穿越牛熊,跑赢市场。

从传统低估值的财务指标筛选,到拥有护城河,现金流的好公司,再到持续高速增长且具备社会价值的创新型企业,主观多头的投资逻辑也在不断地发展进化。

衡量指标

判断标准

1

PE/PB

传统低估值财务指标

2

ROE等

拥有护城河,现金流

3

成长性

高增长持续迭代创新

4

~~~

未知的进化X

二、量化策略

而量化策略更是从传统的量化多因子(纯多头组合),逐步发展至市场中性(多头组合+股票期货对冲),指数增强(对标指数风格规模的多头组合),多空对冲,目前至AI,还在不断探索能持续战胜市场的策略绝招。当然这跟海外成熟市场的专业人才纷纷回国发展密不可分。

策略生长

特征

1

传统量化多因子

类似风格指数

2

市场阿尔法中性

收益稳健平滑

3

指数增强

进攻性强性价比高

4

多空对冲

国外long short

5

人工智能AI

收益归因难度较大

6

~~~

未知的进化X

举例:指数增强的策略分解(图)

来源:中信证券研究部

近几年来,金融回国潮涌现,优秀的海归人才把国外先进的量化理念,策略,模式带了回来,再结合本土市场的环境,制度,文化,不断地开发新的适应市场的策略,短短5-6年时间,量化的规模就从十亿至千亿,增量百倍以上,发展迅速。

相信在不久的将来,还会有许多创新的新策略会产生,随着大数据,云计算,人工智能的发展,相信量化的效率会进一步上升,届时与主观多头的PK在所难免。就与阿尔法GO的横空出世一样,资产管理界的量化智能投顾也值得期待。

05 优缺点对比参考

1、主观多头基金

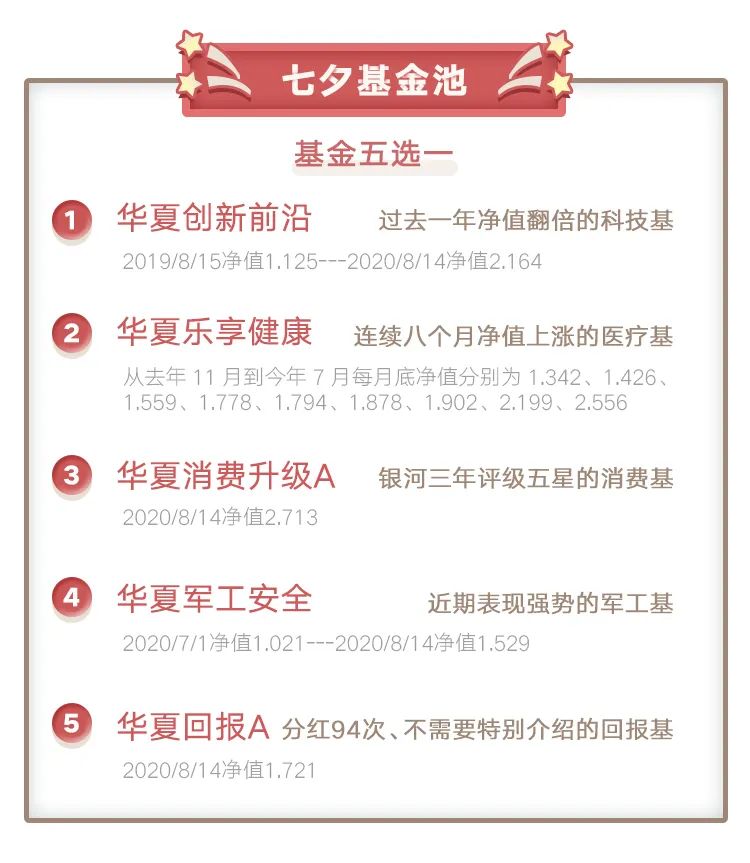

选择多头基金的基础前提是,要么看好管理人的择时能力,穿越牛熊,要么看好管理人的价值认知识别能力,跑赢战胜市场平均水平,赚取市场超额收益。当然也可以定投或轮动配置被动型指数基金,赚取市场平均收益。

主要风险在于:

(1)市场处于熊市阶段

(2)管理人认知领域与市场风口不匹配

(3)在基金净值产品的高位买入

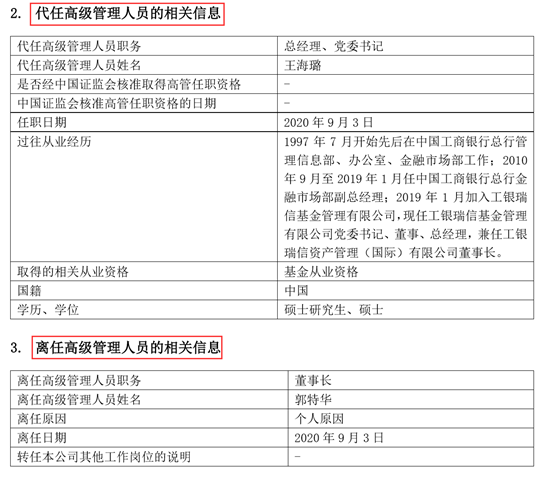

(4)其他未知风险?(股东经营风险/管理人意外风险/组织熵增风险等)

2、量化策略基金

选择量化基金的基础前提是,认为此量化策略依然有效,且跟市场风格相对匹配,能够赚取到相对稳健的超额收益。

主要风险在于:

(1)基于历史统计出来的规律失效

(2)市场波动率太低,交易低迷

(3)出现极端的黑天鹅事件来回打脸

(4)发生同策略集中性的平仓触发

(5)其他未知风险?(信息系统或数据发生异常风险等)

06 总结思考

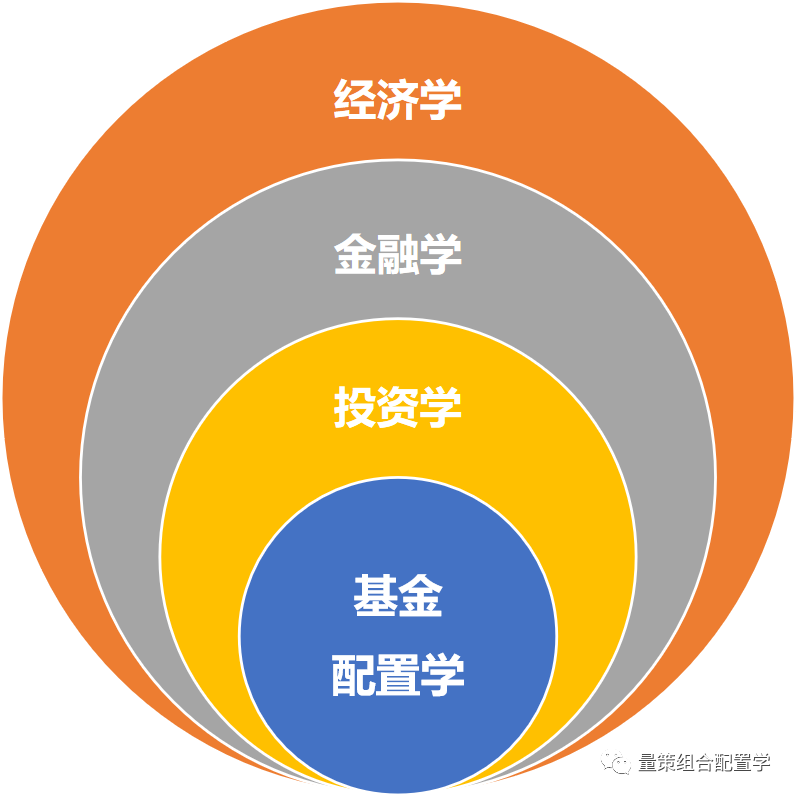

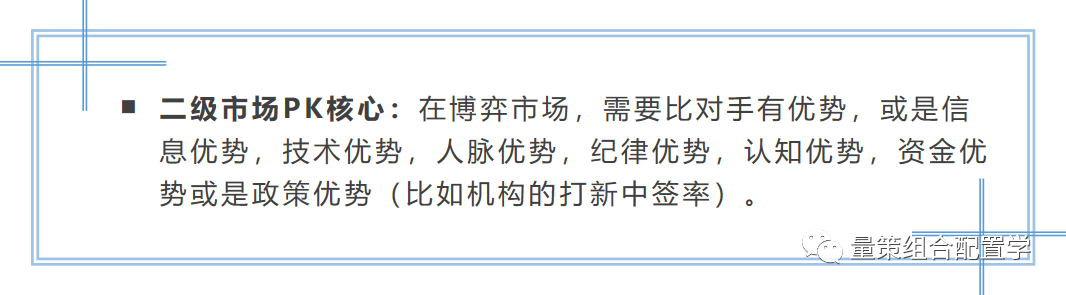

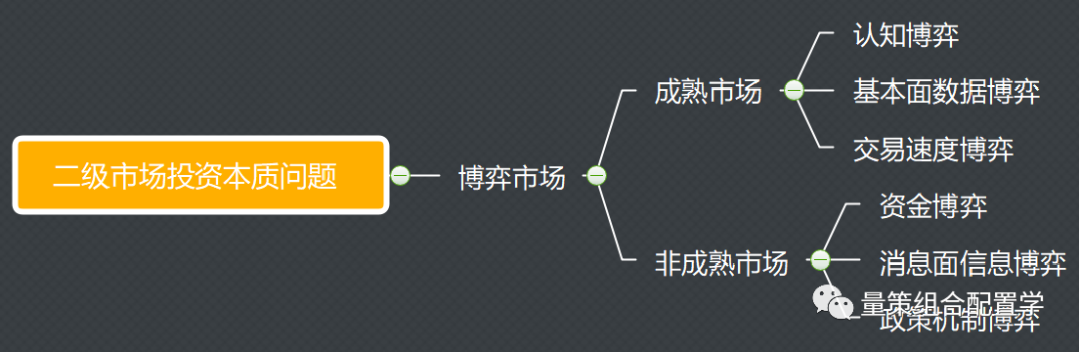

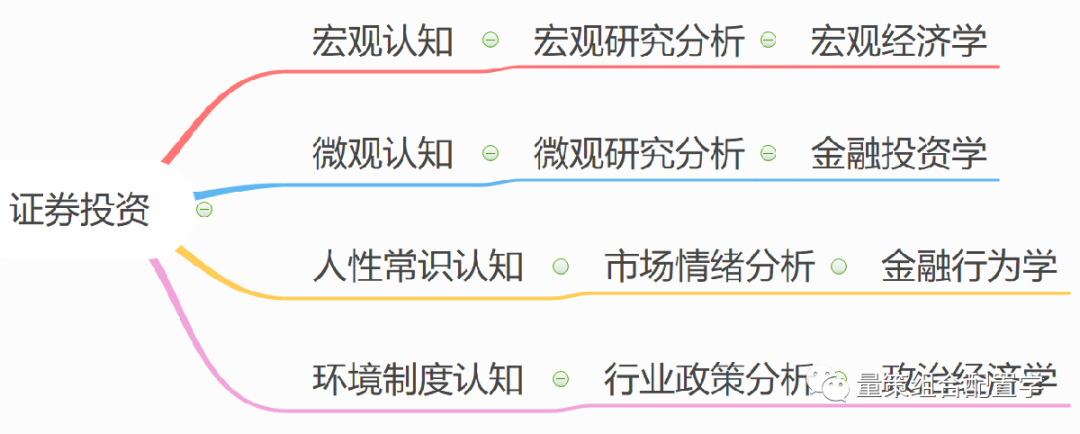

要做好证券投资,不仅要从宏观微观上有所认知,还需要对市场环境制度以及人性常识文化有基本了解判断,涉及的学科包括宏观经济学,金融投资学,金融行为学,政治经济学,这也是为何投资是件非常困难的事,因为涉及跨学科,跨领域的知识,涉及面很广,虽然它的进入门槛很低,只要有资本投入皆可参与,但长期能跑赢市场的寥寥无几。

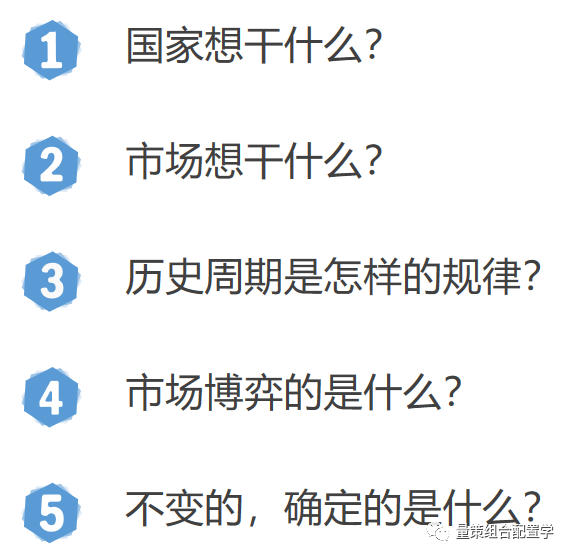

以不变应变化 ,历史总是不断前进发展的,主观与量化策略也都是证券投资的一种方式,都在不断地迭代发展进化,当然在生长的过程中一定是会受到外因与内因的共同影响。其中

外因包括:

国家监管政策(制度)

市场环境变化(交易规则,行业升级)

市场生态链成熟度

内因包括:

投资者行为习惯,

风险偏好,

周期统计规律的心理影响,

对投资回报的追求,

以及科技的进步。

底层根源不变的是什么?

是人性的弱点?

是残酷的博弈?

是认知的逻辑?

还是游戏的规则?

【温馨提示】本文内容不代表象树资产观点。文中涉及的内容与信息不构成任何投资建议,股市有风险,投资需谨慎。

扫二维码 3分钟开户 紧抓股市暴涨行情!