【点击进入华曜奖评选专题】

9月28日,2020(首届)中国证券私募华曜奖评选启动仪式在上海大剧院举行,本次活动由新浪财经和东方证券联合举办。

星石投资合伙人、首席研究官方磊表示,A股方面,今年四季度到明年上半年,流动性相对比较充裕,经济复苏,顺周期板块或相对较好,但不是全面性的,或有消费先起来。持续关注宏观经济数据,哪些类别和行业发生好的变化,会更关注这些行业。后续到明年上半年整个趋势会看得更清楚一点。

以下是实录:

提问:请简单自我介绍。

大家好,我是北京星石投资的方磊,我们星石投资成立于2007年,这13年里我们只做一个策略,股票多头策略。我们就做一个市场,A股市场。

提问:星石投资对中国财富管理市场的看法以及基于目前财富管理市场发展的现状,做了哪些准备?

方磊:从我们这些年来看我们很明显地感受到整个私募后续的前景是非常光明的,我们很明显地体会到整个市场有很强的投资能力和投资欲望,从投资能力来说,前面十几年中国经历了高速增长,大家已经积累了很多的财富,像以前可能在固定资产这些多一点,但是现在更多地投到证券市场。

投资者投资能力积累得非常强,另外投资欲望。原来可能由于各种参与比较少或者大家投资思维比较保守,另外投资年龄结构在变化,以前对整个资本市场认识度没有那么高,有一句笑话说今年最年轻的一批90后刚毕业就进入市场了,整个能力和需求都是相比以前越来越强的。

像之前如果和市场接触得比较紧密,会发现我们的产品主要是在银行渠道销售的,银行只要向银行客户经理阐述你的产品策略,他们就能够接受了。现在我们发现有越来越多的高净值客户他们反而提出一些要求,希望他们能听一听他们所购买的私募产品的策略。另外和做市场的人聊,他最常说的一句话这个市场不缺钱,只有特别多的钱。

作为一个私募公司你要把你产品的策略做到极致,整个市场上现在有这么多钱,年化20%收益的产品很好卖,年化10%甚至5%的产品,你的产品只要做精了特色明显,都很好。我们做股票多头策略,我们就要把我们各策略做精做专,让大家知道我们的年化表现,表现就会很好。

挑战,现在有很多公司上市,虽然我们是很注重研究的,我们研究团队比较多,但是感觉上也有点研究不过来了,上市公司太多了,一天上五六家,完全顾不过来。这样对我们整个研究能力广度和深度的要求提得非常高了。我们可能后续要更多借助券商的能力,像我们整个研究可能就几十个人,整个券商有几千人的团队,我们未来可能要更多借助券商,从他们优秀的研究成果里面优中选优,这样对我们整个策略来说投资效益会更好一些。

提问:证监会日前就《关于加强私募投资基金监管的若干问题》公开征求意见,这当中涉及到了私募管理人的注册、产品的管理创设等等和风险管理、合规管理相关的问题。对这个问题怎么看?

方磊:加强监管、合规对整个私募行业来说肯定是好事情。我还记得几年前新的《基金法》修订,当时我们认为是私募界特别大的事情,阳光私募被纳入正式监管,有了正式的成分,对私募特别有意义。打个比方,相当于我们读书的时候当老师管你的时候,说明你是有前途的事情。当老师放任你不管,可能你的前途就没那么确定了。加强合规像我们自己我们对合规这块是非常严格的,具体操作和交易流程当中,一个是主观上我们要合规,另外客观上我们有一系列防火墙要去做,不会出现因为我们的误操作产生的合规问题,这些我们都是非常注意的。现在整个私募数量是比较多的,之前监管并不是特别完善的时候,像我们合规做得非常严,可能经常当中有一定的劣势,因为你有更多的成本,丧失一些其他的机会。但是随着监管逐步加强,像我们这种把合规做得非常严的公司可能反而会受益。

提问:对券商与私募合作有什么建议?

方磊:我们现在从渠道大的来说银行渠道还是比较大的渠道,我们是注重把更多精力放在投研方面,对投资者我们借助银行渠道多一些,这是我们主要的销售模式。老的合作方面还是有加深的空间,你作为一个私募还是要把你的产品做好,投研方面你一定要不断地讲,未来整个投研难度在加大,一方面整个上市公司的标的越来越多,你要研究深、研究精。另外你的竞争对手越来越多,包括现在越来越多的新的私募,外资也进来了,和你都做A股多头策略的,研究要不断加深。作为我们私募来说不可能把你的研究团队无限制扩大,这也是不现实的。但是券商来说券商研究团队还是有非常大的潜力的,老的这块还是非常大的空间,经纪业务就是那样了,但是投研合作可以更加深入。我们在选择券商的时候特别关注券商对我们研究的帮助。

另外长期来看像我们做股票多头策略,我们很多客户也是投资股票的,现在中国股民数量多,直接投资比较多,往后看直接投资比例应该会下降的,更多地是买公募产品、私募产品,会有股民转成基民的过程,这方面券商有得天独厚的优势,所有的股民都是在券商的客户,对我们来说未来我们肯定也会更加建设和券商的合作,这么多的股民要转成基民凭空去市场上抓不现实,券商可以帮我们选出投资者,这样效率更高,这个方面我们应该会有更多的合作。

另外一块可能有一点畅想,券商连接了所有的私募,私募互相之间不连接。我们现在做的股票多头,有时候我们会想我们是不是需要有一点对冲的工具防范风险,但是我单独找,市场上有很多的投资策略,看空、看多的,连接起来可能会有一些创新性的产品,但是这些相对远一点的畅想,随着我们券商创新业务不断发展未来可能有类似的产品会出现,这样我们的合作就会更加紧密了。

提问:A股目前的估值水平处于什么样的水平,盘整期还需要多久?在这个调整期间需要关注哪一类的标的?

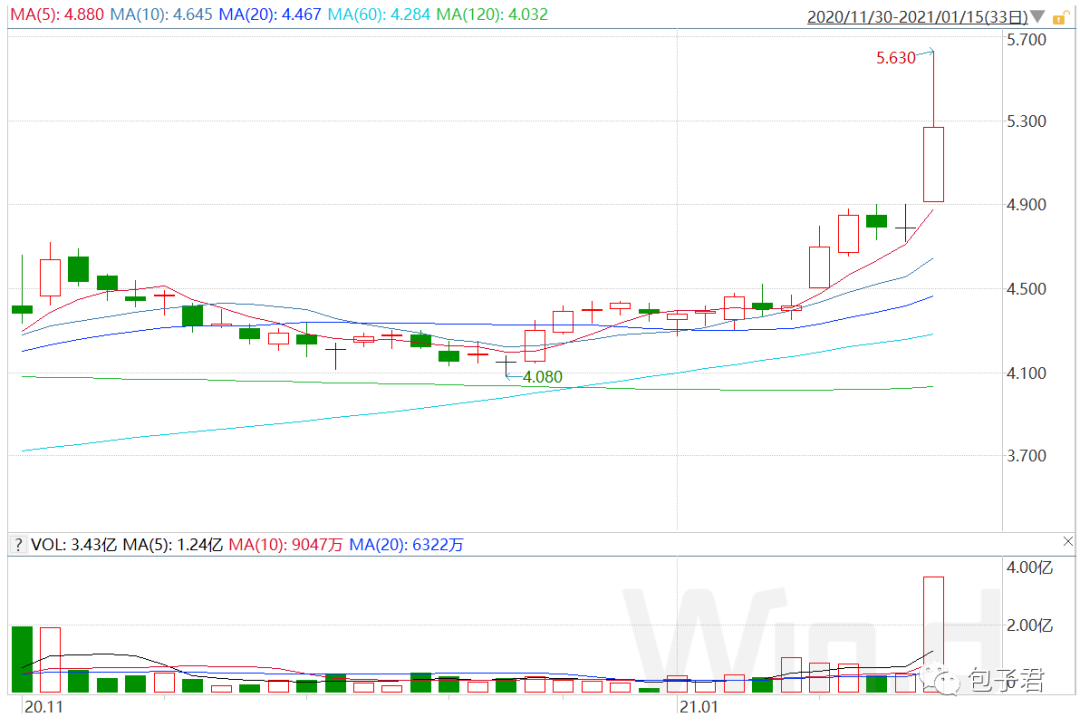

方磊:这个问题如果你是做A股应该是你最关心的问题,整个A股估值水平还是相对合适的位置,今年全年整个A股板块上涨逻辑是非常清楚的,上半年科技股和医药股特别好,主要因为疫情发生以后经济下去了,海外和国内释放了大量的流动性,非周期成长股估值水平往上移。三季度国内控制住了,海外也开始复工复产了,流动性国内边际不放,非周期成长股有估值天花板,三季度科技股、医药股下调幅度比较大,之前估值无限往上涨,有了天花板以后就下调了。

国内因为疫情控制住了,开始复工复产,经济数据往上走,我们可以看到三季度像消费和周期开始有表现了。但是走到现在9、10月份,看几个类别,科技类流动性还可以,估值从很高位置下调到还可以的位置,但是又不是很便宜,买这个有点迟疑。但是如果看消费股和周期股,预期经济会回升,股价也反映了,但是继续往后经济继续复苏斜率持续时间有点迟疑。包括那些价值股,像金融类,它的估值水平很低,利率不是在降,未来也不会太差,但是会不会变得很好呢,你也不确定。

现在看整个市场就是在观察期,但是从我们自己的判断出发,我们觉得从今年四季度到明年上半年整个国内大趋势还是经济复苏的趋势,国内现在整个生产、消费都没有问题,海外有些人担心疫情,欧洲现在疫情二次爆发,其实欧洲现在发生的事情是美国前几个月发生的事情,但总的趋势海外经济是缓慢往回走的,只不过斜率不确定。

总的来说从国外看A股,我们是经济复苏的趋势,今年四季度到明年上半年,相对来说流动性比较充裕,经济复苏,顺周期类别会相对好一些。我们会更关注顺周期,但不是全面性的,比如之前可能有一些消费先起来,8月份我们看到制造业投资是负的,现在是正的,我们持续关注这些数据,哪些类别和行业发生好的变化,我们会更关注这些行业,向里面投更多的资金。后续到明年上半年整个趋势会看得更清楚一点。

提问:对价值投资的理解?

方磊:我们传统意义上说以低于未来价值的价格买入等它价格回归,但实际上价值不存在标准的,每个人都有自己的理解。我们觉得像A股以这个旧的定义来,A股很多公司都是在高速发展,大多数时候很难找到静态今年价格低于它的价值的,我印象当中12年底的时候像创业板跌到特别低的时候,很多公司好像符合这个要求,但是大多数时候不符合。

我们是动态地看问题,如果看长一点的周期,5—10年,一个公司的价值,它的市值是不是远远低于5—10年后发展的价值,这个时候买入这个公司长期看是价值投资。如果两三年,它带来的复合成长性和对应的估值,可能是相对低估的,这是价值投资。

扫二维码 3分钟开户 稳抓股市回调良机!