一、8月宏观经济分析

经济复苏更具可持续性

8月数据总体略好于市场预期

表:8月数据与市场预期的对比

数据来源:Wind,截至2020年8月

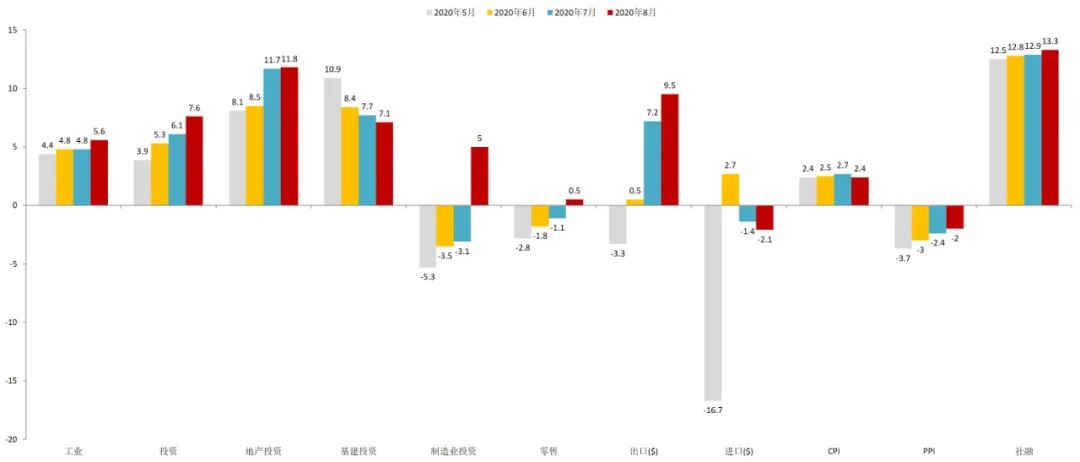

8月宏观指标概览

» 8月经济延续修复,三大需求均向好。结构上,前期偏强的地产投资、基建投资、出口仍有韧性,8月数据的最大变化是前期偏弱的制造业投资、消费首度转正。

»PPI随经济持续恢复,CPI因食品基数因素重新下行。

»社融持续抬升,反映融资需求持续向好。

图:主要宏观指标同比

数据来源:Wind,泰康资产,截至2020年8月

工业增速攀升,当前水平已回到去年中枢

» 2020年8月工业增加值同比5.6%,前值4.8%,2019年为5.7%。

图:工业与发电量

数据来源:Wind,截至2020年8月

8月三大需求均有改善

»三大需求均有改善:

○8月美元计出口同比9.5%,前值7.2%,2019年为0.5%。

○ 8月固定资产投资同比7.6%(制造业投资同比5%,房地产开发投资同比11.8%,基建投资同比7.1%),上月为6.1%。

○8月社零同比从-1.1%修复至0.5%。

» 社融表现继续向好:

○ 8月新增社会融资规模3.58万亿,同比多增1.4万亿,社融余额增速从12.9%升至13.3%。

» 物价数据符合预期:

○ 8月PPI同比-2%,环比0.3%。

○ 8月CPI同比2.4%,前值2.7%。

二、利率观点

利率仍存回升可能

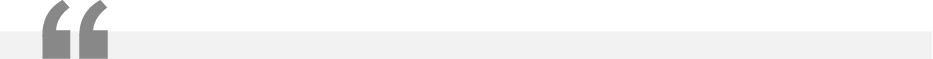

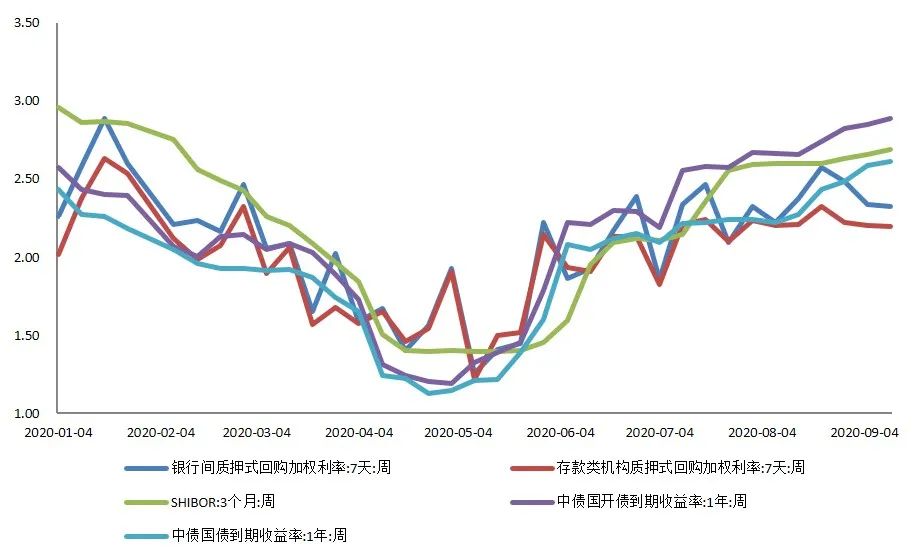

货币市场短端趋于稳定,但中长端继续抬升

»自8月中旬至今,货币市场整体较为平稳,DR007大致在2.2%附近波动,未有进一步明显上行,同时央行亦未进行降准降息,继续以MLF+逆回购形式投放流动性,反应货币政策可能已进入观察期。

»然而,尽管政策利率和核心货币市场利率保持平稳,其他货币市场利率仍然延续了抬升,尤其是货币市场利率曲线明显陡峭化,货币市场长期限明显上行更多。

○R007继续回升,波动中枢似乎回到了2.4%附近。

○NCD,3MShibor从2.9%继续抬升到3%附近。

○ 1年利率债如国开从2.7%上升至2.9%附近。

数据来源:Wind,泰康资产

总结:利率仍存回升可能

» 基本面继续对利率较为不利:随着疫情影响进一步减退,服务密集型行业复苏有望使经济复苏更具可持续性。

»货币政策:短期平稳仍是主要场景。

»供需环境:基金久期仍然不低,且10月底之前利率债发行不会明显回落。

三、信用观点

短期矛盾尚不突出,中期供需仍有压力

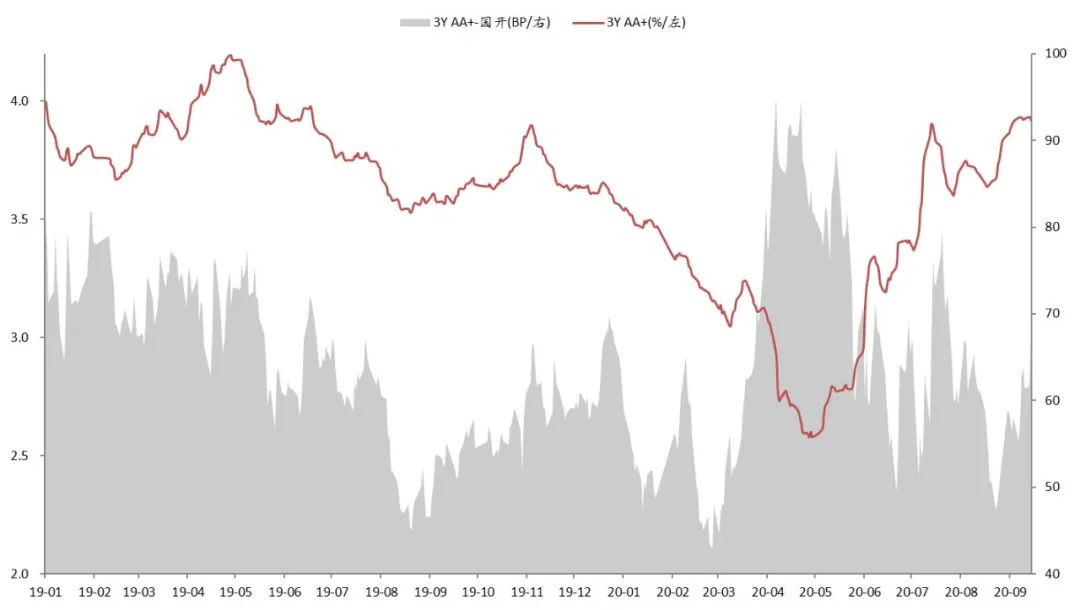

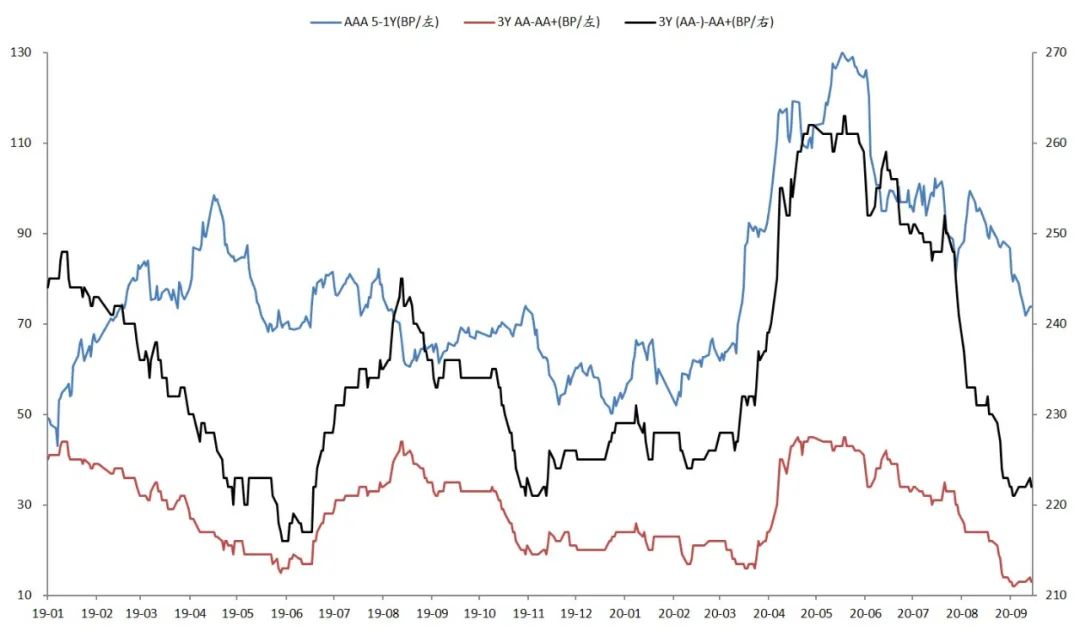

市场回顾:收益率上行

» 收益率:各品种上行10-30bp,高等级估值历史分位数回到30%附近。

» 利差:高等级利差平稳;期限利差大幅压缩;低等级表现依然更优,等级利差继续收窄。

信用利差走势

期限、等级利差走势

数据来源:Wind,泰康资产

市场判断

»市场判断:

○ 供需面:监管指导老产品压降节奏,供需边际走弱但幅度可控。新产品仍面临二次整改,仍将在中期抑制信用债供需表现。

○ 估值面:收益率重回19年中枢水平,套息空间开始脱离底部模式,贷款比价也回归中枢以上水平。高等级利差维持稳定,AA等级利差仍在低位。

○ 基本面:上半年发债企业亏损面扩大,结构上以国企为主,且外部融资对现金流起到强支撑。信用扩张已边际收敛,关注局部流动性边际恶化的可能。

»行业板块:

○强周期:景气基本稳定,仍需规避”僵尸”国企风险。

○ 城投:融资持续向好,债务增速回升,市场偏好持续。

○ 地产:融资全面趋严,房企资质预计保持分化。

免责声明

1、对于本资料中任何来源于第三方的数据、报表、信息,本公司不就其真实性、准确性或完整性提供直接或隐含的声明或保证。

2、对于本资料中任何收益率(如有)的引用及既往业绩的表述,均不代表本公司对相关产品收益的预测及承诺。

3、本公司对于本资料中的任何预测、展望等内容不承担法律责任。本资料不应被接收者作为对其独立判断的替代或投资决策依据。

4、本公司或本公司的相关机构(包括但不限于附属机构、分支机构)及本公司或本公司的相关机构(包括但不限于附属机构、分支机构)的雇员或代理人不对任何人使用此资料全部或部分内容的行为或由此而引致的任何损失承担任何责任。

5、本资料的知识产权由泰康资产所有。未经泰康资产事先书面授权,任何人不得将本资料或其任何部分以任何形式进行派发、复制、转载或发布,任何人不得对本资料进行任何有悖原意的删节或修改。泰康资产保留对任何侵权行为进行追究的权利。