估值历史分位是个啥?

话接昨日继续聊,正好前几天看到公众号“韭菜投资学”中做了个基于十年数据统计的PB/PE行业估值历史分位,分享下相关观点,简单聊聊。

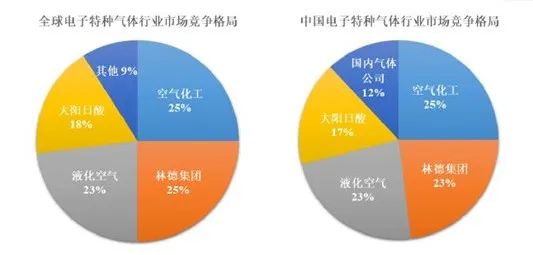

上图中越靠上代表PB历史分位越高(从净资产看整体相对高估),越靠右代表PE历史分位越高(从近期盈利相对看高估)。

以纵横坐标50%处划两条线,上图分为四部分:

左上(PB分位高/PE分位低)

PB分位高说明相对历史确实较贵,PE分位较低说明近期行业盈利能力凸凸,压低了PE。这种背离下的行业多属于强周期,PE低代表当下处于景气周期高点,典型如猪肉股。

强周期板块的投资原则之一,买在高估(PE高的时候) ,卖在低估(PE低的时候),PE是否能够持续保持较低状态是重要的投资考量因素——如果部分龙头企业可以通过提升市占率,提升毛利率等形式长期保持高盈利增长状态,从而以自身实力弱化行业的周期性,那此类企业仍有投资价值。

右下(PB分位低/PE分位高)

两指标再次背离,PB分位低说明相对历史较便宜,PE分位高说明近期盈利比较糟糕。

出现此类情况有两个可能,一是行业周期属性强且当下处在阶段性低点,比如深受此次疫情打击的航空旅游传媒等(上图中最左边方框企业其实属于此类,因为亏损时PE其实是无穷大而非负数),此类企业一旦趋势反转择时重要的,活得戴维斯双击的机会;二是ROE持续走低,长期成长性差的夕阳行业,此类不是投资好标的,投资人应尽快远离。

右上(PB/PE分位双高)

基本上属于大家熟悉的抱团成长股。要么因为业绩确定性高增长,要么是行业空间大发展迅速,低利率、资产荒时代享受到了巨大的估值溢价。

双高的归宿以前在天风研报系列分享中已经介绍过,当放水不再,业绩持续高增长、时间换空间或泡沫破裂二选一。

左下(PB/PE分位双低)

基本上属于大家眼中的价值股,此类一定要警惕类似右下区域的低估陷阱风险——PE低到底是短期还是长期问题。

对于价值股有两种投资思路,一是只要市场有整体性水位抬升,那就有估值修复空间,逢低埋伏就好,同时也可作为牛市行业轮动中“清晰避险品种”做短线配置;二是高股息策略——因为股价向下空间有限,且部分品种股息率相对无风险利率有不错吸引力,适合长线配置。

最后需要强调的是,估值历史分位法也只是模糊的一个衡量指标,想要应用在具体操作中,还需要搭配企业或行业的基本面研究使用。

贵有贵的道理,便宜有便宜的原因,市场整体的有效性毋庸置疑;深入挖掘预期差才有获得超额的机会——投资除了是一门技术,还是一门艺术。

文 | 华富基金小蝉整理

扫二维码 3分钟开户 稳抓牛股回调良机!