三季度明星私募欢喜录:大佬收益翻倍,“老派新人”闷声发财,最快速“爬坑者”究竟是谁?

资事堂作者|孙建楠

编辑 | 袁畅

一路“乘风破浪”的头部私募,在2020年3季度突然艰难行进起来。

但这依然挡不住投资人关心“神话题”:今年以来,哪家头部私募基金赚钱最多?

谁更能抵挡住市场回落的压力,继续扯帆远航。

纵览今年头部私募的表现,业绩分化相当之大!

资事堂通过三方机构搜集的数据进行了盘点,发现各家百亿机构在今年动荡不断的市场中,使出了“净值拉升神技”。

民间派“长老”能创出年内收益翻倍的惊人业绩,也有“老派新人”闷声五年创出超额业绩。

更有去年的冠军依然“虎视眈眈”,强势霸占头部阵营。

三季度是整个市场变化多端的时刻,也是头部私募拉开差距的的时刻。

01

“老派新人”彤源投资

今年,势头最猛的当属彤源投资,这家老牌私募“悄无声息”地迈过百亿元规模大关。

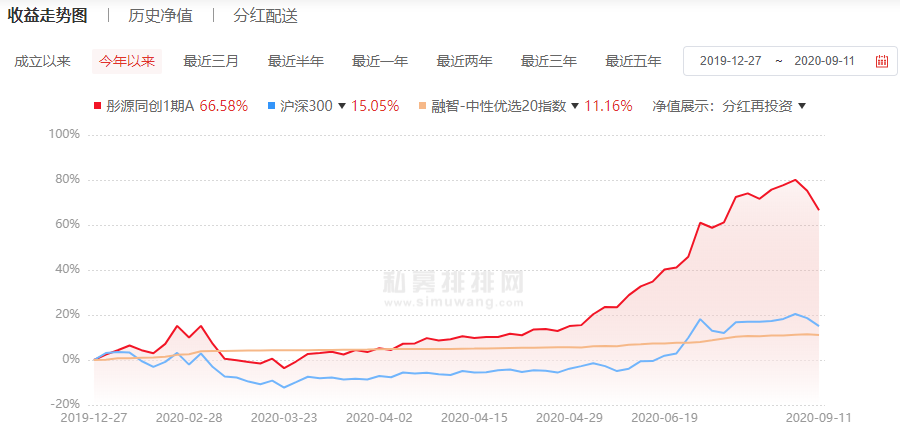

截至9月11日,彤源投资代表产品年内收益高达66.58%,“领跑能力”突出。

年内最大净值回撤出现于3月23日,当时全球市场因疫情蔓延遭受重创,彤源回撤16.30%。

仅仅用了一个月,彤源投资在四月末净值再创新高,一路上行。截至8月28日,年内净值涨幅突破80%。随后9月市场出现调整,净值再现小幅回撤。

实际上,这家老牌私募与淡水泉、星石投资均属于第一代私募,但2015年市场杀跌后,净值回撤一度高达52%,之后销声匿迹。

今年彤源投资能够冲出重围,与这家私募的“掌门人”更迭有关。2015年后,曾在交银基金担任投资总监的管华雨加盟彤源,2017年他接下了三分之二的股权,开始全面管理彤源投资。

三方财富机构的调研报告显示:彤源投资强调“宏观趋势定仓位”。即自上而下判断趋势,调整仓位作为组合构建的首要切入点。防止大的趋势变化,带来无法承受的净值回撤,造成组合管理的极大困难。

但业内也有说法,管华雨本人极为擅长自下而上地精选公司,且覆盖行业极为广泛,是业内最有名的选股“达人”之一。

值得注意的是,管理规模80亿元的北京相聚资本,今年业绩也相当出色。私募排排显示,梁辉管理的相聚芒格精选年内收益突破80%(截至9月18日)。

02

民间派林园势头凶猛

私募圈中,林园一直有着“独行侠”之形象,与公募券商派背景人士截然不同,对外发声的“话风”也十分接地气。

今年,林园管理规模也突破百亿元,代表产品“深国投-林园证券投资”年内收益高达53.95%,这只2007年2月成立的产品净值面额滚雪球至8.7元(截至8月31日)。

值得注意的是,林园旗下有数只2017年-2018年成立的产品,今年年内收益超过100%。

9月A股出现调整,林园表示:现在中国的经济实际上是生产过剩的经济,所以投资时要格外小心,要去把握投资的精髓——投“垄断”。A股现在还在牛市的初期,一定要抓主流品种。周期、能源都不是市场主流。

03

第一梯队里有谁?

2019年,庄涛领衔的盘京投资可谓“过五关斩六将”,先是规模迅速迈入百亿大关,之后夺得百亿机构年度业绩冠军。

今年,庄涛的势头依然很猛。据私募排排网,他管理的盘世1期年内收益高达61.19%(截至9月11日),这只成立于2017年10月的产品年化收益高达38.36%。

紧随庄涛之后的是一位女性基金经理——高毅的孙庆瑞,她在私募圈是少有能够自上而下进行投资的基金经理,截至8月31日年内收益高达60.97%。

第一梯队中还有一位“老面孔”——从容投资,旗下一只“从容医疗1期”年内收益为57.94%(截至9月11日),基金经理罗凌可谓“新面孔”,拥有德国哥廷根大学神经科学博士,2013年加入从容投资初期担任医药行业研究员。

此外,年内收益超50%的头部机构,还包括但斌执掌的东方港湾,代表产品东方港湾马拉松年内收益50.80%(截至9月11日)。

百亿规模的产品中,高毅两位“虎将”邓晓峰和冯柳,并没有受到“规模是业绩敌人”的阻挡,截至8月31日,年内收益分别为43.56%和47.21%。

截至9月15日,百亿私募源乐晟、张弢领衔的泓澄投资,年内收益也超过40%。

04

最快速“爬坑者”

2018年1月汉和资本管理规模仅有10亿元,今年8月,管理规模迈过百亿大关。

规模扶摇直上之际,这家私募在今年做了两大惊人之举:先是在1月份市场局部热度上升之际,封盘不再接纳新资金;7月份市场情绪点燃之后,开始重新吸收新钱——但必须锁定六年时间,这在中国证券私募历史上属首次。

这家颇具个性的私募的“深坑爬坡”能力最为突出,3月6日历史净值高点后,股市一度陷入恐慌,仅用了40天便再创历史净值新高。之后,在5月、6月、7月、8月接连创出历史新高。

截至9月11日,汉和发行的首只私募基金成立年化为25.75%,年内收益为34.64%。

05

两位“百亿老将”

淡水泉、景林等老牌百亿私募,年内表现相对“黯淡”。

截至9月15日,淡水泉的成长策略基金年内收益为28.91%;截至9月11日,蒋锦志管理的景林多元策略基金年内收益为32.01%。

今年2月21日,淡水泉2007年成立的成长策略基金创出历史净值新高,之后股市砸出“深坑”,四个月后的6月24日,净值再次创出新高,8月28日再次刷新历史高点。

虽然淡水泉的表现并不出彩,这可能受制于规模较大的影响,也可能是在市场情绪走热后,逆向布局性价比更高的资产。

实际上,淡水泉的投资哲学中,高度重视市场参与者情绪的变化。

淡水泉创始人赵军最新对持有人指出:调研发现相关龙头公司利用优势不断拓展业务,提升技术,在下一轮景气高点具备可观的成长空间。

赵军特别强调,以均衡组合应对市场环境变化。仓位不代表对市场的判断,而是体现他对机会的判断。

本期责任编辑 陈嘉懿

扫二维码 3分钟开户 稳抓大反弹行情!