盼望着,盼望着,科创50ETF来了,个人投资者参与科创板的脚步近了。不用再顾虑50万资金门槛的要求,独角兽们正在涌入,低门槛工具来了,一“指”轻松分享科创板投资盛宴的机会来了,参与中国版纳斯达克的机会终于到来了!

请允许司令模仿朱自清的《春》,实在是按捺不住激动的心情,9月22日(周二)以华夏科创50ETF为代表的首批跟踪科创50指数的四只ETF将同时发行。不管科创板将来表现如何,至少原先被资金门槛“排除”在外的散户,以及不知道如何挑选科创板个股的个人投资者,终于有了可以轻松投资科创板的指数化产品工具了。

司令掐指一算(Wind数据统计),科创板于2019年6月13日正式开板,7月22日首批上市企业只有25家,但是截止今年9月15日,科创板已上市公司数量已快速扩充至173家,其中百元股数量更是多达41只,占到沪深两市百元股数量的三分之一。而百元股作为判定市场热度的信号之一,历来受到投资者的高度关注。从个股市值来看,科创板百亿(总)市值数量达到74只,占比近43%,其中中芯国际、金山办公的市值更是超过千亿,沪硅产业、澜起科技、中微公司离千亿市值也就一步之遥。

今年下半年以来,国内独角兽们陆续闪亮登场。7月16日,半导体制造企业中芯国际在科创板二次上市;7月20日,被誉为AI芯片第一股的寒武纪登陆科创板;9月18日,蚂蚁集团科创板首发上会;另外,京东数科也已经申请在科创板上市。科创板定位于“硬科技”新兴产业,偏好新一代信息技术领域、高端装备领域、新材料领域、新能源领域、节能环保领域、生物医药领域,正在不断吸引优质科技型成长企业积极涌入。

Wind数据显示,2009年初至2020年9月14日,纳斯达克指数上涨601%,标普500上涨275%,道琼斯指数上涨219%,纳指涨幅远远领先于另外两大宽基指数。背后当然离不开FAANG(FACEBOOK、苹果公司、亚马逊、奈飞、谷歌)科技股们的靓丽表现,同时高退市、频繁并购重组、高研发投入等特征,也是支撑纳指不断走牛的重要因素。显然,注册制下的科创板同样具备这些特征。如今被誉为中国版纳斯达克指数的科创50ETF来了,无疑为普通投资者增添了一“指”投资科创板龙头股的利器。

毫无疑问,以智能物联网为代表的信息技术革命正在兴起,科创板市场将具有广阔的发展前景。相信大家对于科创板的特点也已经不陌生,司令打算还是从ETF工具特点出发,一起来看看科创50ETF具备哪些投资价值?以及四只ETF产品应该如何挑选?

1、硬科技属性突出

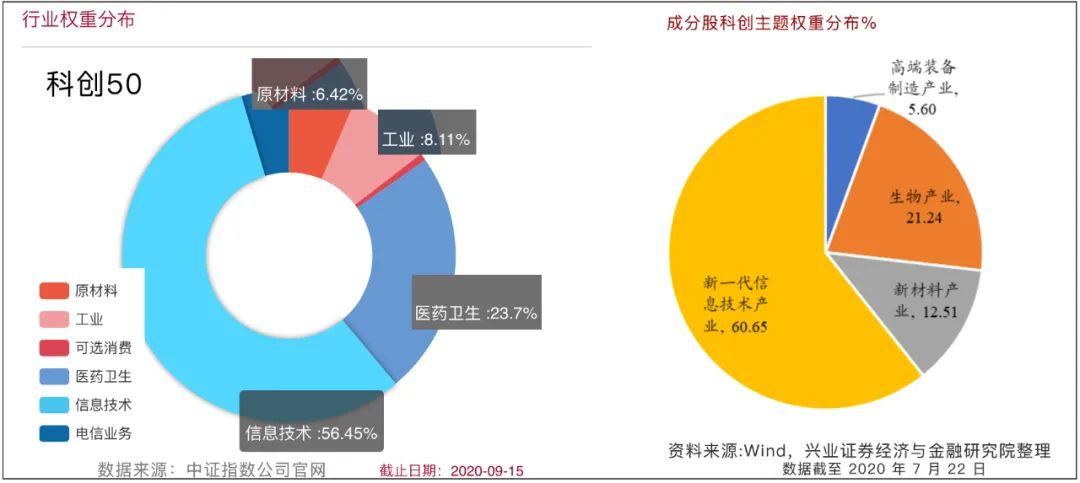

科创50指数由科创板流动性最好、日均市值大的50只科创板股票构成,能反映科创板最具代表性科创型(龙头)企业的整体表现。从行业权重分布来看,信息技术占比56.45%,医药卫生占比23.70%,工业占比8.1%,原材料占比6.42%;从主题权重分布来看,新一代信息技术产业占比60.65%,生物产业占比21.24%,新材料产业占比12.51%,高端装备制造产业占比5.60%。科创50无疑是两市最纯的硬科技(龙头)指数,成分股科技属性突出,具备高研发、高成长等特点。

2、精准跟踪指数且透明

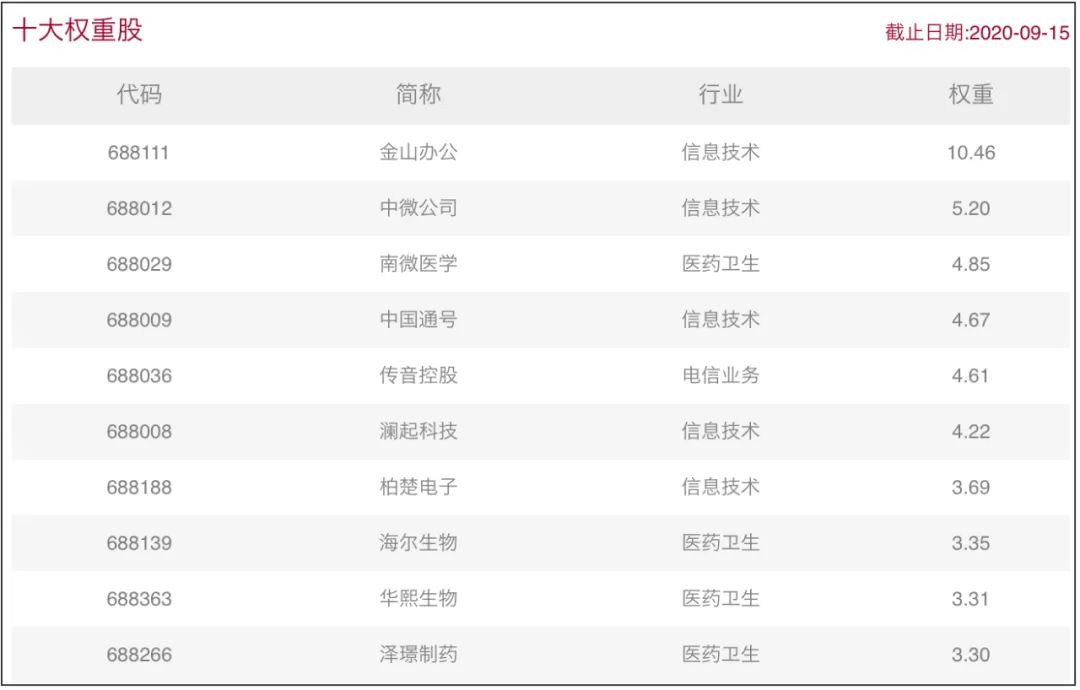

喜欢主动型科技主题基金的投资者,有时会担心基金经理选股水平不稳定。而ETF产品作为场内被动式指数型产品,优势之一就是可以精准跟踪指数且成分股透明。科创50成分股每个季度更新一次,频率远高于其它指数(每半年一次)。科创板个股日涨跌幅为20%,股价波动较大,及时更新成分股名单,可以确保科创50指数的龙头股特征。目前十大权重股依次是金山办公、中微公司、南微医学、中国通号、传音控股、澜起科技、柏楚电子、海尔生物、华煦生物、泽璟制药,合计占比47.66%。

3、高流动性受追捧

创业板开市至今已经超过十年,指数型品种也比较多样化,而科创50ETF是目前科创板唯一的指数型产品,可以说是科创板的“宠儿”。ETF产品具备交易便捷、效率高等特点,可以预见科创50ETF上市后流动性有保障,也必然会受到机构配置型资金的追捧,个人投资者即使拿来作为配置型工具也比较适合。

4、高贝塔适合抓波段

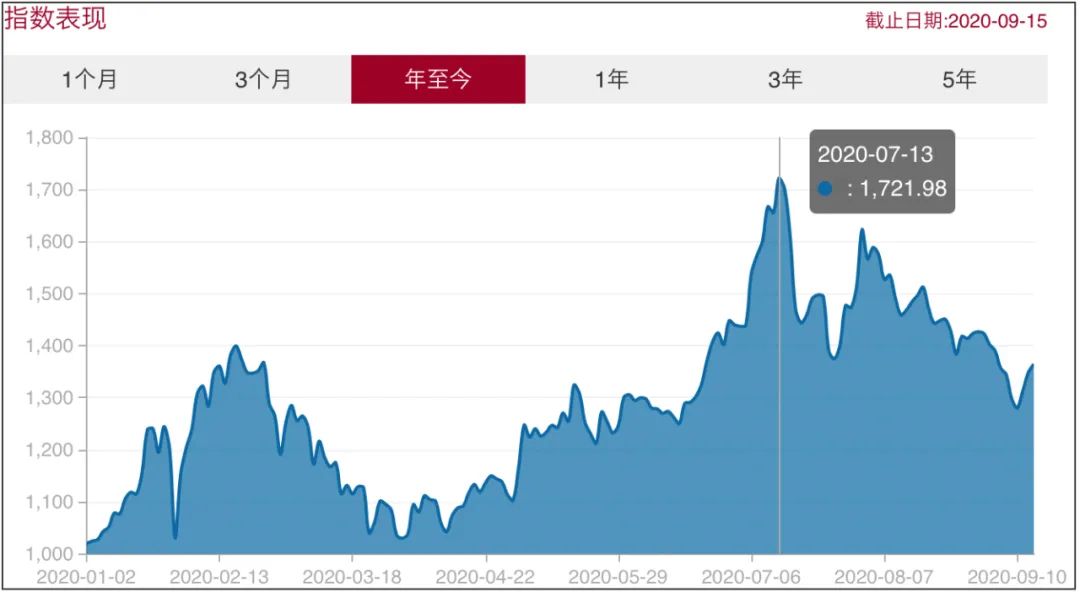

科创50指数以2019年12月31日为基日,以1000点为基点,个股单日涨跌幅为20%。截止2020年9月15日,今年以来科创50指数收益率为36.46%,今年来最高累计涨幅(截止7月13日)高达72.20%;同期沪深300今年来收益率为14.45%,今年来最高累计涨幅(截止8月31日)为19.64%;同期创业板指今年来收益率为42.08%,今年来最高累计涨幅(截止7月13日)为61.07%。可见,科创50指数高贝塔特征最为明显,考虑到ETF股票仓位比普通股票基金和混合基金仓位还更高,非常适合当做抓波段行情的工具。

5、双低(资金门槛低、交易成本低)

ETF产品的资金门槛之低就不用司令多说了吧,募集发行时每份基金单位净值只需1元,根据华夏基金公告,科创50ETF(交易代码:588000,认购代码:588003)1000份起购,也就是说起购金额1000元。不像科创板开个户,动不动就是50万门槛。另外,资深投资者都知道,每年的交易摩擦成本其实也不少,而ETF产品天生就具有交易成本低的特点。

6、玩法更加多样

除了以上这些特点,还比如利用ETF变相T+0,一二级市场间的折溢价套利、基于ETF的期现套利、基于成分股事件性的套利、通过融资、融券机制实现对ETF的杠杆交易效应等等,ETF可以说是玩法多样。当然,有些玩法还需要借助于后续衍生产品的推出。

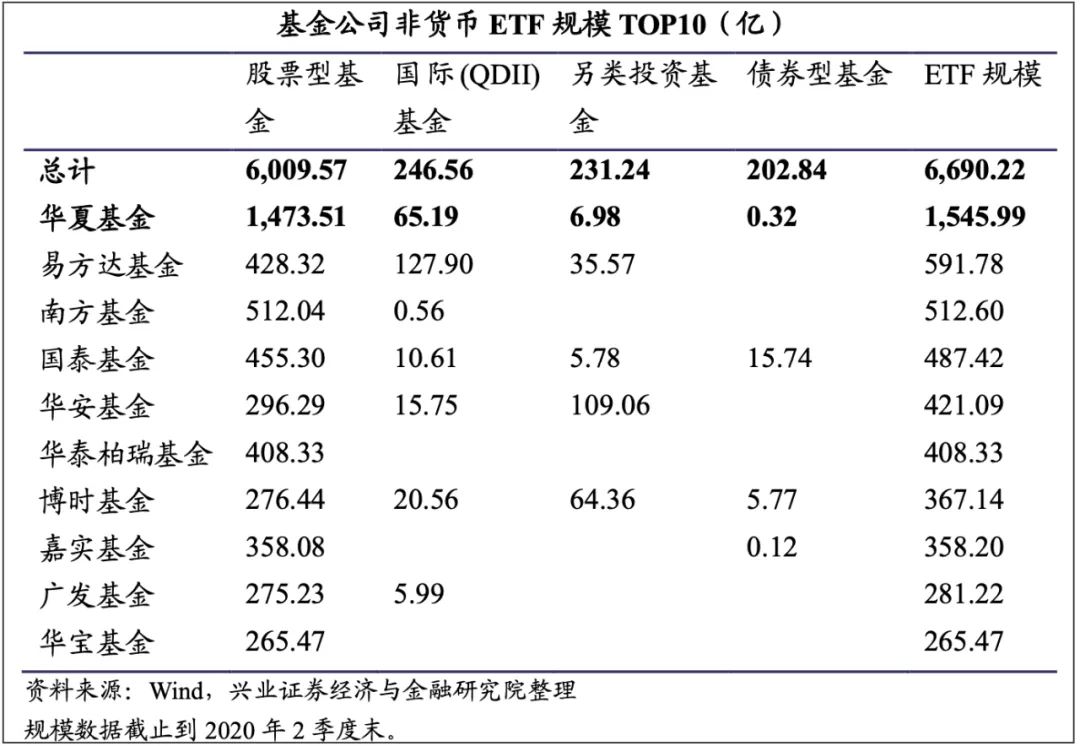

司令接着再来说说,四只科创ETF该如何选择?就产品本身来说差别并不大,基金公司在ETF产品上的布局实力,以及指数投资管理实力和精细化运营能力就尤为重要。兴业证券研究报告显示,截止2020二季度末,华夏基金非货币ETF规模排名行业第一,独占近四分之一市场份额。从华夏基金股票ETF的类型来看,覆盖宽基、行业、主题与Smart Beta类别,产品线非常齐全,特别是在科技类ETF领域,华夏基金有多只规模和流动性居前的产品,相信不少小伙伴对于华夏基金的5GETF、新能源汽车ETF、芯片ETF、创蓝筹ETF、创成长ETF等产品印象深刻。

根据招募书,华夏基金的科创50ETF将由两位指数投资领域的实力干将担纲,拟任基金经理张弘弢和荣膺,分别具有10年和近5年的ETF投资管理经验,目前分别担任华夏基金数量投资部董事总经理和高级副总裁。所以,如果还在纠结选哪只的小伙伴,不妨可以重点考虑华夏基金的科创50ETF(交易代码:588000,认购代码:588003)。

最后再提醒两点:1、四只ETF现金认购首次募集规模上限为50亿元,网下股票认购首募规模上限为5亿元,华夏基金科创50ETF发行期限只有9月22日一天,大概率会启动比例配售;2、千万不要把认购代码和交易代码搞错了,比如华夏科创50ETF认购代码588003,二级市场上市后的交易代码588000(部分渠道募集的时候搜交易代码也可以搜到产品,所以关键还是要记牢代码)。

或许有小伙伴会问司令,到底是现在认购好,还是等上市后再选择交易呢?要知道ETF产品从募集结束到上市交易前,会有一段空档期,如果等到上市很有可能会错过一段(上涨)行情。所以司令给到的建议是,不妨可以先认购一些,等上市后再根据市场行情进行择时交易。

扫二维码 3分钟开户 稳抓大反弹行情!