沪指在3300点附近徘徊,投资人在焦灼中等待情势明朗。9月12日,华安基金金牛基金经理崔莹做客中证报直播间,围绕“精选好赛道 挖掘高成长”这一主题进行分享并与投资者交流互动,面对近期波动较大、行业轮动较快的市场,金牛大咖带来了哪些最新观点?

1

如何看待A股、港股、债市?

普通投资者关心短期,专业投资者则看长期。尽管目前市场波动,但展望后市,崔莹认为,结构性行情仍将会持续存在。在港股持续回调、估值较低的背景下,他尤其指出,港股的投资机会可能越来越大——

“第一,港股中有一批很好的软件和互联网企业,和A股的光伏等硬件企业形成互补;第二,港股投资性价比较高;第三,内资在港股市场的话语权逐渐扩大;第四,投资港股会以全球视角看待投资机会。”崔莹表示。

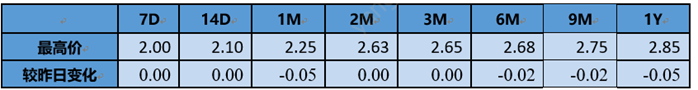

谈及债券市场,崔莹认为,未来流动性宽松或告一段落,债券市场不会一直回调,有一定的投资机会。从大类资产角度看,权益资产收益率会高于债券,但由于投资者风险偏好不同,债券作为权益投资的补充,可以更好地满足投资者的风险偏好要求。

2

股市哪些领域称得上“好赛道”?

具体到股市投资,结构性行情中,投资者不能“眉毛胡子一把抓”,而是要优选赛道。

崔莹表示,好的赛道要关注行业渗透率、竞争格局、上下游议价能力等三个维度。目前行情下,高成长投资可以聚焦好赛道、好公司和好的投资阶段。消费、科技、医药、消费服务、高端制造业、精细化工等是比较好的赛道。

“科技板块中一些领域的长期趋势是明确的,尽管短期市场风险偏好在下降,但还是要看板块长期的天花板。未来,科技板块更多的是阿尔法行情。”崔莹表示。此外,崔莹认为,中短期来看,光伏、消费电子(特别是可穿戴领域)等方向值得关注。

3

市场波动大,投资中如何回避风险?

针对当前市场存在的一些风险,崔莹表示,投资中需回避两类公司,“投资公司的本质是投资管理层,管理层有不诚信记录的要回避;此外,如果一个公司没有给客户创造价值,这种公司走不长远,也需要回避。”

4

对于普通投资者而言,如何优选基金经理?

具体到优选基金的层面,崔莹也给出了非常具有实操性的建议。崔莹表示,选基金首先要看基金经理长期业绩以及基金经理是否经历过牛熊转换,可以参考以下三个指标:首先,基金经理有无投资体系;其次,其投资体系是否稳定,是否能不断学习,完善自己的投资体系;最后,基金持有人和基金经理的体系是否相符。

作为实力基金经理,崔莹能够获取出色中长期回报的秘诀,就在于投资体系的成熟稳定和表里如一。其管理的代表性基金——华安逆向策略,长期专注在TMT、医药、消费这些景气度较高、投资价值显著的黄金赛道之上。崔莹会在聚焦的行业中,通过自下而上的基本面研究、假设和调研,筛选出具有投资风险收益比优势的公司,并进行动态跟踪。

自2015年6月起崔莹开始管理华安逆向策略,历经完整一轮的牛熊转换,该基金近1年、近3年、近5年的累计回报分别为61.97%、66.22%、111.69%,同期业绩基准收益率仅为7.54%、12.10、-4.42%(数据来源:基金定期报告,截至2020年6月30日)。凭借长期优异的业绩表现,该基金累计荣获4次金牛基金奖,最新荣获“七年期开放式混合型持续优胜金牛基金”奖、“金基金·偏股混合型基金七年期奖”及银河证券五星评级。

数据来源:基金定期报告,截至2020.06.30

扫二维码 3分钟开户 稳抓“科技牛”!