市场回顾

基本面:房地产销售、拿地增速下滑,但前期拿地、新开工支撑地产投资短期仍能维持较高增速;雨季过后,施工好转,财政支出力度加大,专项债逐步落实到项目,基建投资有望走高;制造业投资也在修复,预计投资整体仍继续修复。消费方面,竣工后周期、乘用车零售仍有支撑,下半年餐饮、文娱消费有望缓慢修复。出口方面,海外经济恢复,出口增速短期仍能维持较高水平。8月猪肉价格带动CPI同比增速下行,下半年CPI基数较高,预计下行趋势不改;原油、有色步入震荡行情,消费需求缓慢恢复,预计PPI环比有所上行,但上行力度放缓。

货币政策:货币政策基调维持稳健,操作上灵活适度,以精准对接实体经济需求,未来总量政策难有,结构性政策延续。流动性方面,近期央行陆续净投放,以维持流动性合理充裕,预计DR007仍将在2.2%附近波动,R007的波动性可能加大。

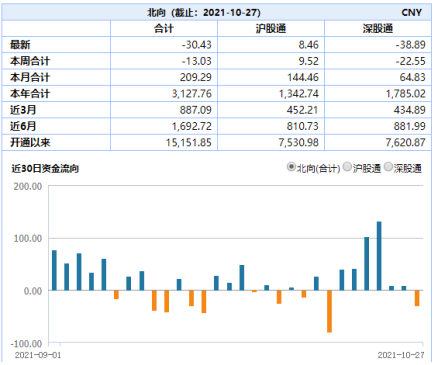

资金面:公开市场操作方面,本周逆回购到期3900亿元,央行投放6200亿元,合计净投放资金2300亿元。央行持续净投放,资金成本有所下行,最新的R001为1.51%,R007为2.19%.

收益率:本周中短端利率普遍下行,长端维持稳定,期限利差走阔,信用利差上行。其中,10年国债上行1BP,10年国开下行1BP;3年国债下行8BP,3年国开下行2BP.3年AAA中短票信用利差81BP,上行5BP.

债券券种

(截至9月11日收盘)

收益率

(%)

变化

(bp)

3年期国债

-2.6079

-7.79

3年期国开债

-0.6987

-2.33

10年期国债

3.7787

1.18

10年期国开债

-0.2655

-0.98

3年中短期票据(AAA)

-0.9205

-3.45

数据来源:Wind;截至2020年9月11日

市场展望

经济持续修复的背景下,债市难有趋势性行情,但政策并未强刺激,基本面修复力度趋缓,货币政策未到收紧时刻,因此债市仍会有交易性机会。短期来看,央行稳健操作下,预计资金成本仍将稳定在较低水平,未来仍有望带动中短端利率下行,进而影响长端利率走势,可以把握交易机会。

风险提示:基金有风险,投资需谨慎。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩不构成对本基金业绩表现的保证。我国基金运作时间较短,不能反映股市发展的所有阶段。基金管理人提醒投资人基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资人自行负担。投资人购买基金,既可能按其持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。投资人应当认真阅读《基金合同》、《招募说明书》等基金法律文件,全面认识本基金的风险收益特征和产品特性,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应,理性判断市场,谨慎做出投资决策。投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。材料中的信息均来源于公开资料,我公司对相关信息的完整性和准确性不做保证,相关分析意见基于对历史数据的分析结果,相关意见和观点未来可能发生变化,内容和意见仅供参考,不构成任何投资建议,我公司不就材料中的内容对最终操作建议做任何担保。

扫二维码 3分钟开户 做好抄底反弹准备