原标题:不想再坐行业跷跷板?韩创带你辩证看景气来源:大成基金

基金经理韩创

九问九答

如何理解景气?如何捕捉?如何辩证看待?

近期的市场犹如跷跷板,头天领涨板块次日大幅下跌成了常见现象。板块此涨彼伏,行业轮动加快,在这样的市场行情下如何才能提前洞察行业趋势,因势而谋、顺势而动?

一起来围观“景气猎手”、大成景气精选六个月持有混合拟任基金经理韩创,关于高景气投资的“九问九答”。

#长期眼光看问题#

Q

您被称为“景气猎手”,最早在招商证券做建筑建材的研究员,加入大成之后看建筑建材、化工,这些经历对您后来管理公募有什么帮助?

A

我的研究经历对我投资框架的形成有很大帮助。

市场上的投资流派特别多,我觉得用周期的眼光看问题,更接近于某种意义上的“唯物主义”,就是要尊重趋势,包括宏观趋势、中观的行业趋势、微观的公司发展趋势。

宏观、中观、微观的发展都是动态的,各个环节的变化很多时候不是一两个优秀的公司管理层能逆转的,因此,强调优秀的公司一定能穿越周期可能不一定客观。

过去让你获得好业绩的东西,不代表在当前市场也奏效。

如果关注10年以上的问题,可以适当淡化周期的影响,但大部分投资者没有这样的耐心,其实也不具备这方面的能力,所以关注周期、关注景气是十分有必要的,这都是我从研究员经历中得到的经验教训。

韩创

Q

有很多基金经理都在谈“做时间的朋友”这种投资方法,您怎么看待这个问题?

A

长期来看,做时间的朋友没问题,关键是你这个朋友能不能选对,以及是否选在了一个合理位置。

第一,要考虑股票价格。巴菲特持有时间很长的某饮料股,在买的时候可能PE不到10倍,并且在持有过程中,估值也没有特别高,假如他买时PE就到了100倍以上,我觉得他可能不会选择继续做时间的朋友。所以,抛开价格来说做时间朋友是不对的。

第二,不能忽略宏观背景的变化。我们正处在一个40年大周期的末尾,1980年到2020年这40年是一个长期利率下降的周期。这个周期里面上涨的资产和后面上涨的资产可能不一致了,因为过去40年经济发展的主题是全球化、高增长低通胀等,而现在的方向是共同富裕。

不考虑大环境,选择做时间的朋友,很可能会选错。比如过去20年选择做教育股的朋友,任何时候都是对的,但今年就错了。所以,选择比努力更重要。

韩创

#行业景气度优先的选股框架#

Q

您的投资框架主要分为行业景气度、公司竞争优势、估值这三个维度,如果10分满分,您会分别给行业景气度、公司竞争优势、估值多少分的比重?

A

中短期以两三年维度来看,如果一个行业景气度很差,那么这里面大部分公司的盈利不会特别好,如果行业景气度很好,行业内大部分公司盈利都会很好。

过去两年很多基金经理只看公司竞争优势这一个维度,认为只要商业模式好、竞争优势明显,不管增速快慢,估值多高都无所谓。我希望把中短期和中长期两者综合起来,因为A股市场有时很极端,而人的认知非常有限,要把未来几十年的情况判断清楚很难。特别当市场乐观,估值很高时,过于强调后面这部分,犯错的概率很大。

因此,我把行业景气度排第一位,不能低于4分,但也不会超过7分,大部分情况下会在4~6分之间波动,还是要给公司和估值留一些空间,后两者的权重基本是对半分。

如果行业景气度特别强,给的权重肯定会更高;如果没有特别强,就会提高后两者的权重。所以比重是持续变化的,具体问题具体分析。

韩创

Q

怎么判断行业景气度?

A

行业景气度的判断分成两部分,一是产业趋势,二是行业比较。

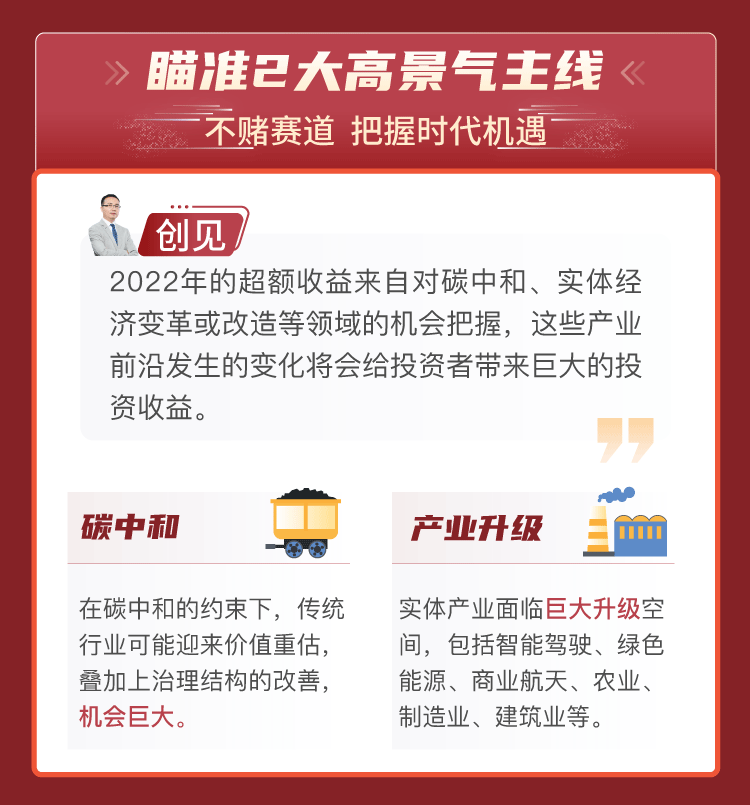

产业趋势是从较长的时间维度来看,比如说5~10年,像新能源汽车、光伏等产业都是需求会持续扩张的。产业趋势跟社会的发展趋势紧密相关,我们需要持续进行观察思考。

行业比较更多是从中短期角度来看,比如今年的煤炭、钢铁等周期行业,从行业比较的角度来看,它们的景气度就是明显占优的。

韩创

Q

您在判断行业景气度时需要看各种各样的行业,您如何跟踪行业?怎么拓展自己的能力圈?

A

先说怎么做行业跟踪。首先要找到不同行业的共性,共性就是每个行业都会均值回归。如果一个行业盈利长期超过均值,那盈利向下的压力就会增大,同样如果长期低于均值,那向上的动力也会更强。从公司角度来说,均值回归可能不太对,因为优秀的公司会一直比别的公司优秀。但大部分行业符合均值回归的规律,这是行业比较的基础。

在此基础上,再对比不同行业目前盈利能力在历史上的位置,观察有没有推动盈利能力均值回归的因素。

再说扩展能力圈,我更倾向于先把自己擅长的范围做好。对于和我投资框架特性差别较大的行业,我会先不去扩展,比如某些行业估值一直很高,里面的公司放在全球来看也不够优秀,这些我会先放弃掉。

我会从上游到下游中选择符合我投资框架的行业进行扩展,如果刚好有研究员能给到强有力的支撑,我会优先扩展这个行业。

韩创

Q

您平常调研会比较关心公司的哪些方面?

A

首先是管理层,判断他们的战略眼光、执行力、内部组织架构的掌控能力等;其次是财务数据背后的原因,了解企业周转情况、盈利能力的来源等。

因为我是把行业景气度放第一位,那么我去调研公司之前,已经把行业景气度这个最重要的问题大致解决了,就不会像纯自下而上选股的基金经理那样,对很多问题关注特别细。

韩创

#辩证看待景气度#

Q

目前您的化工股配得比较多,您怎么看化工股?

A

我买的化工股,虽然属于周期板块,但也属于不同类别的周期,有的是和宏观经济挂钩,有的是跟着农产品的经济周期走,彼此之间关系不大。比如2019年、2020年的猪周期,就与宏观经济完全无关。

不同类别的周期,驱动来源不同,并不都是宏观经济。

韩创

Q

有些高景气度的行业,它其实很多公司的估值比较高了,您会买吗?

A

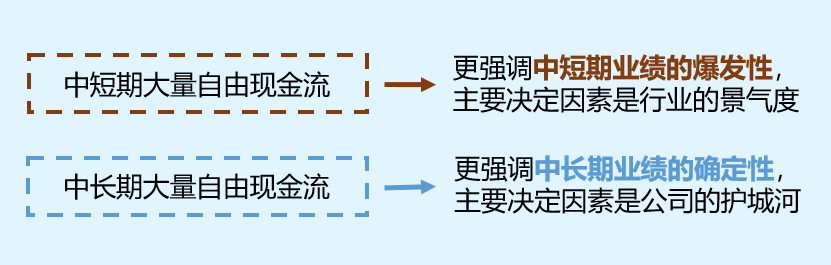

这种板块一般我不会介入。我不希望在中短期现金流和中长期现金流两个维度里走极端,而景气度和估值都很高就属于在中短期现金流里走极端,大概率会犯错。

如果一个行业长期的产业趋势非常好,行业里公司的竞争绝对是比我们想象的更残酷,而有些传统行业即使价格上涨,在目前各种政策压力下新增产能也很难,行业内公司的竞争会小很多。新能源这种众所周知的长期方向性赛道,肯定有持续不断的产业资本投入,二级市场投资者能否搞清楚未来的竞争格局、技术路线变化,我觉得难度很大。

我希望尽可能在估值没那么高,景气度也不错的行业里挖掘投资机会。当然,这些高景气度行业如果有比较合理的价格,我也会在合适的时机介入。

韩创

Q

您认为做好一个公募基金经理,需要具备哪些品质?

A

第一,要有很强的自我驱动能力,能推动自己为投资人创造更好的回报,而不是仅仅满足于打一份工。基金经理的工作压力很大,只有拥有非常强的自我驱动力,才能承受高压。

第二,悟性很重要,同样的事情能在短时间内找到规律、找到重点,就需要悟性。对于公司、行业、市场的判断都需要悟性。悟性并不能凭空得到,而是需要很多积累,积累够了才能被触发。我的积累受益于我广泛深入的阅读,无论是否和投资相关都对我很有帮助。

第三,要诚实,包括对自己和对客户的诚实。对自己诚实就是要识别出自己的能力圈,到底哪些是真的懂哪些是假的懂,这个对于做好投资非常重要。对客户的诚实主要源于我们是委托代理问题比较突出的行业,我们的工作是否是真心为客户的利益着想,这也需要时刻警醒。

韩创

风险提示:基金有风险,投资须谨慎。基金的过往业绩及其净值高低并不预示其未来业绩表现。投资者应当认真阅读《基金合同》、《招募说明书》等基金法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应。