原标题:【红包】超重磅!三家权益大厂联合发布报告,“基民不赚钱”的原因找到了!大数据总结的买基操作指南请收好来源:景顺长城基金

“

买基金真的能赚钱吗?为什么基金赚钱基民不赚钱?买到顶流基金经理管理的基金是不是收益会更好?买基金赚钱的都做到了哪些事?”

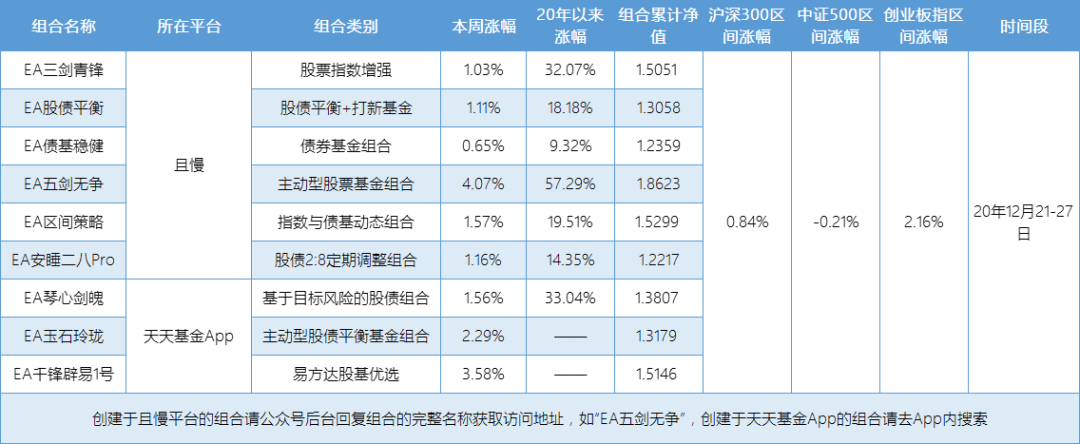

面对投资者的困惑,景顺长城基金、富国基金、交银施罗德基金三家金牛基金管理公司联合起来,携手中国证券报开展了一次客户真实盈利数据的研究。统计分析了三家公司成立一年以上的129只主动权益类基金,持有上述基金的4682万客户共计5.65亿笔交易记录形成的《公募权益类基金投资者盈利洞察报告》(下称报告),今天正式发布啦!

Vol.1

买基金真的赚钱吗?

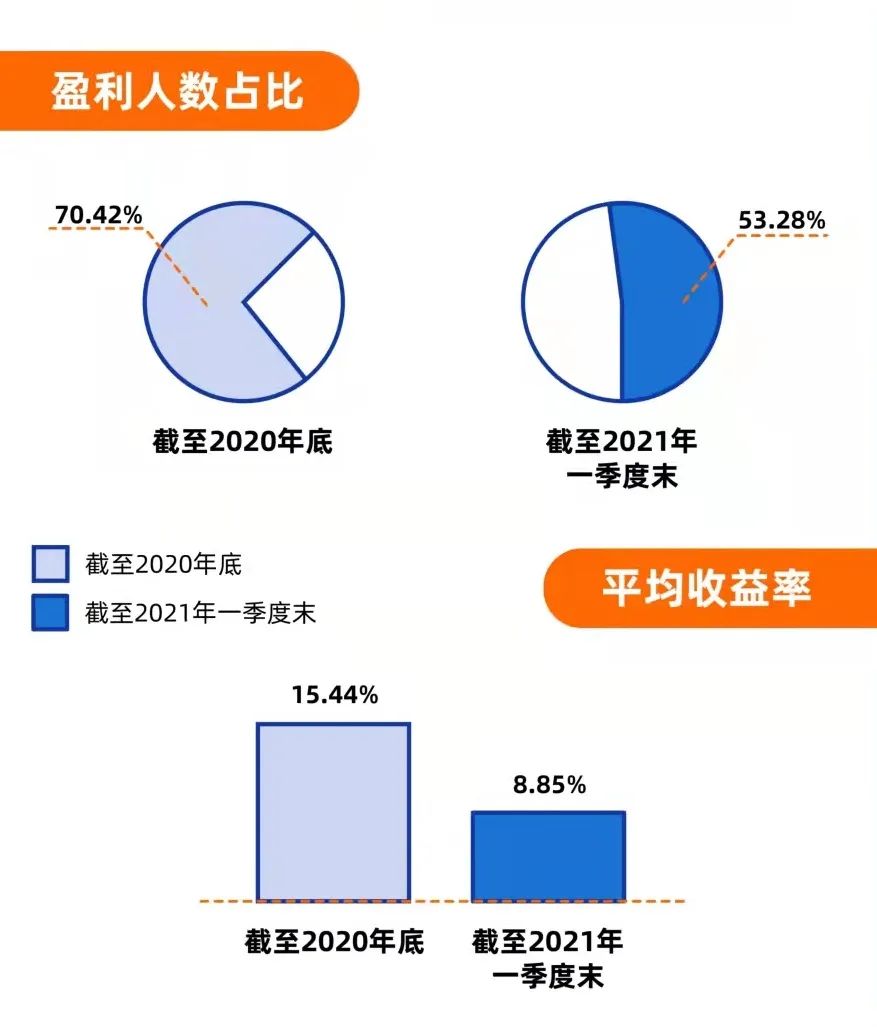

总体来看,赚钱的比亏钱的多,但是截至2020年底与2021年一季度末,盈利情况差异较大。

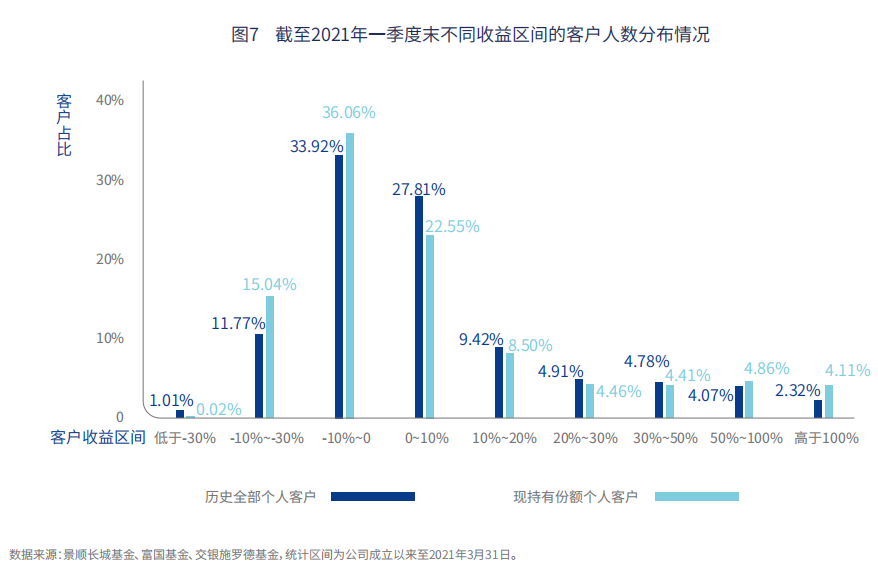

收益率分布上,61.73%的客户盈亏集中在±10%之间,只有11.17%的客户获得了30%以上的收益,能够获得翻倍以上收益的客户仅占比2.32%。同时,亏损超过30%的客户也仅占1.01%。也就是说,购买基金获得较大幅度盈利和亏损的比例均不高。

Vol.2

什么样的人买基金更赚钱?

报告对不同群体的基金投资盈利情况进行了对比分析,结果显示盈利情况女性好于男性、老年人好于年轻人、机构好于个人。

具体来看,截至2021年3月31日,女性投资者中盈利人数占比超过50%,男性投资者盈利人数占比为49.79%,女性投资者平均收益率则高出男性1.57个百分点。同时,女性在投资上显得更舍得投入,平均投入26711元,比男性高出1500元。

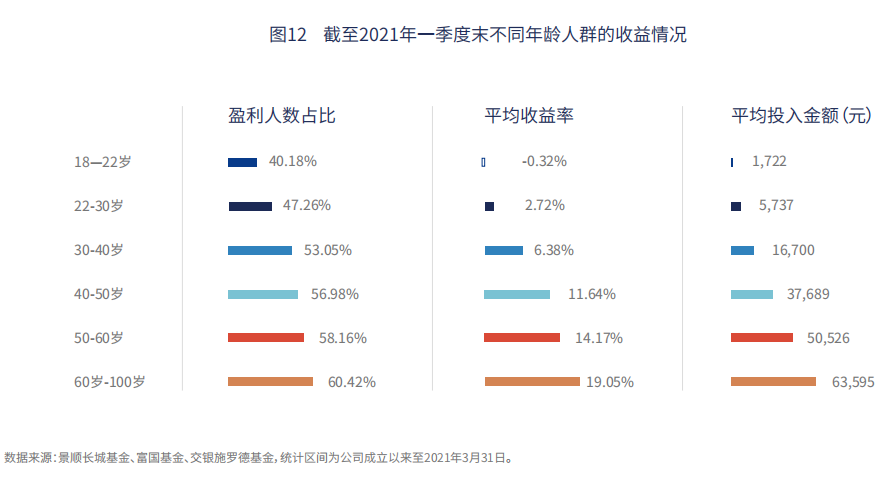

与性别维度相比,年龄维度体现出的差异更加显著一些。截至2021年一季度末,盈利人数占比、平均收益率与年龄段呈正相关,30岁以下投资者平均收益率不到3%,盈利人数占比不到50%;而60岁以上投资者平均收益率达到19.05%,盈利人数占比达到60.42%。

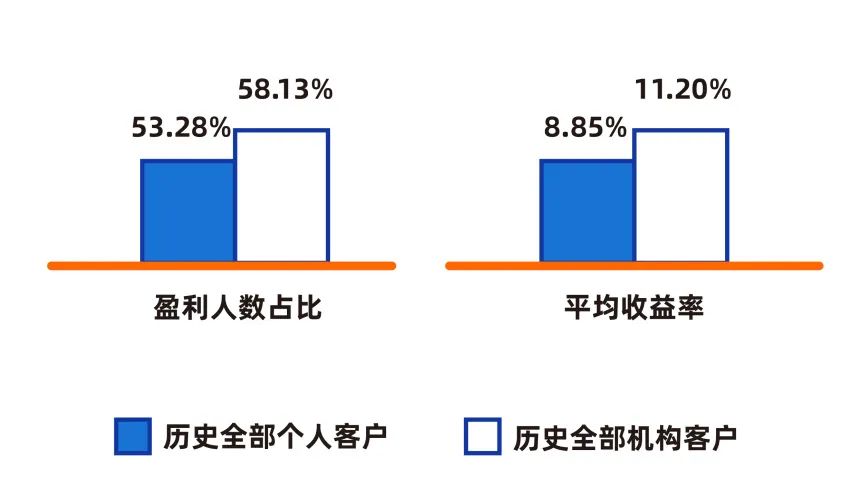

在机构与个人的对比方面,整体来说机构客户的盈利结果胜过个人客户。可以看到,机构客户的盈利户数占比高出个人客户近5个百分点,平均收益率则超越个人客户2.35个百分点。

在女性与男性、不同年龄段、机构与个人的盈利情况对比中,盈利情况占优的一方有一个共同点,那就是普遍更低的交易频率。

Vol.3

基金的哪些因素影响盈利情况?

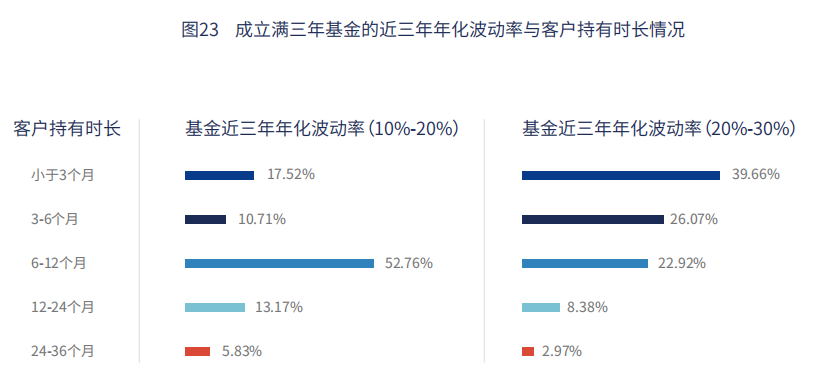

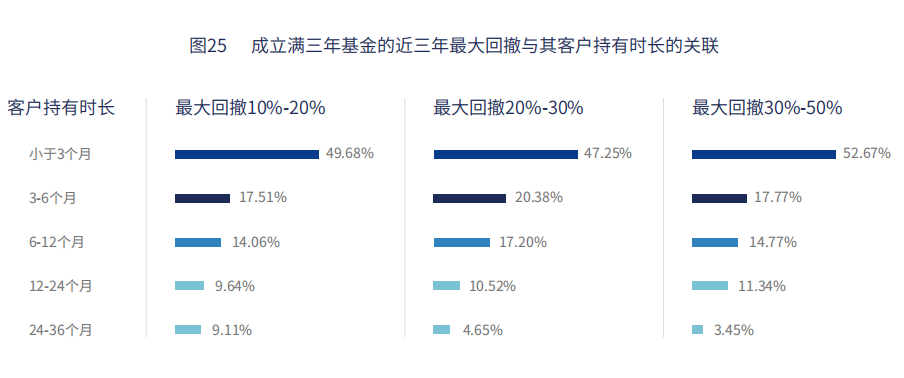

报告统计发现,基金的波动率、最大回撤与基民的收益率之前并无显著的线性关系,但是波动与回撤却会影响基民持仓时长。

购买“明星基金”的客户盈利情况更好,但是提升的幅度低于对于“明星基金”的预期。

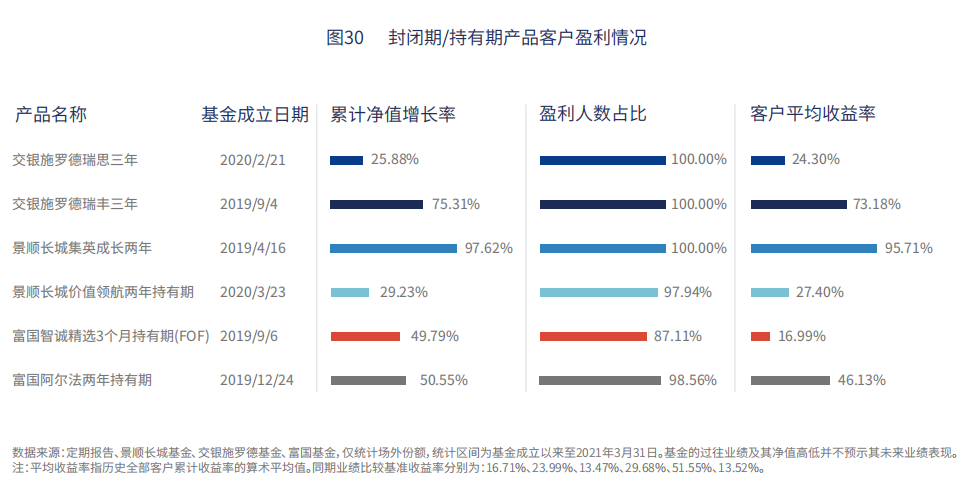

封闭期对盈利体验有正向影响。

Vol.4

买基操作指南请收好!

通过分析,报告指出客户投资基金最终所能获得的投资收益,主要受到两方面的影响,一是投资者无法控制的基金经理投资水平等客观因素,另一方面是投资者的主观行为因素。

即使投资者已经从众多的基金中,选到好的基金、好的基金经理,这也不能代表基民最终能获得满意的投资收益。实际上,影响基民是否赚钱的另一个重要因素,即基民的投资行为,而这个因素常常被我们所忽略。

A股的波动性相对较高,这也让基金投资中的择时操作更显艰难。报告统计景顺长城旗下,成立至少5年以上的主动权益类非封闭、非定期开放基金的数据,通过比较过去5年的客户年度平均收益率与对应区间的基金净值增长率,观察由于客户的行为,对实际收益带来的影响。

结果显示,过去五年基民的投资行为给收益带来的损耗率接近-60%。具体来看,过去5年,客户由于投资行为将最终的投资收益拉低了11.62%,且在大部分的年份中都是负影响,相比基金经理过去5年为这些基金创造的平均年度净值增长率19.57%,客户投资行为的损耗率16接近-60%。绝大部分的客户在投资基金中的行为并没有创造更好的收益,反而是拉低了最终的收益水平。

总结大量数据后,报告归纳出正面及负面行为清单以供投资者参考。

虽然正负面投资行为清单颇为清晰,但是实践起来也是知易行难。特别是A股市场波动较大,投资者所面临的的困难非常多。报告也指出,如何提升投资者的盈利体验是基金行业长期思考的话题,对于基金公司和基金销售机构来说,在产品的设计、销售、投资管理、投后服务等多个环节,也有很多具体的工作要做。这些环节的改进,也有助于投资者建立良好的投资行为,规避负面投资行为。