原标题:深度 | 四季度投资策略展望来源:万得基金

今年以来,市场表现并不尽如人意,截至9月底上证指数涨幅2.74%、深证成指下跌了1.12% ,涨势不好并不是市场“缺钱”,央行降准、连续净投放呵护市场流动性,A股节前日交易量持续破万亿,但指数仍然“跌跌撞撞”,行业之间也出现了明显分化,板块内部不断细化再细化,市场机会从局部化走向个股化。

四季度已经来了,在余下的时间里,市场还有哪些机会,哪些行业更值得关注?让我们一起看看天弘基金经理的观点:

1

制造:坚守主线 深挖个股

我们仍然聚焦在中长期具有竞争优势的优质公司,但从行业、竞争格局、估值方面有更多的平衡和考量,优先选择具有确定性竞争力、同时估值合理的公司,比如各类“专精特新”小巨人,此前长期并没有被市场充分定价。目前事情正在发生变化,制造业板块机会层出不穷,这些业绩增长出众、具备技术和创新优势的小巨人正在被市场重新发掘、重新认知、重新定价。在市场震荡行情中,个股性机会优于行业机会,尤其是新能源、军工、新材料等成长领域。

军工板块方面,不同于市场以往事件性炒作的错误认知,展望十四五,军工行业内生性增长确定性强,稳健的业绩驱动市场重新认识军工。2020年军工行业受到疫情的影响比较小,以此高基数为背景,2021年的业绩数据仍有较好表现。而军工行业目前的整体估值水平偏低,特别是中上游配套环节。但市场部分短期资金在中报期后选择获利了结,叠加国际关系动态,整体板块调整幅度较大。

汽车行业呈现总销量下降、新能源车销量上升的现象。总体看,缺芯对汽车行业的影响从去库存逐渐演变为压制有效需求,8月乘用车数据继续下降,往年“金九银十”的火热并未出现,但是展望后续我们判断芯片改善是必然,芯片瓶颈改善后行业增长可期。看好新能源汽车产业链基本面,中国的新能源汽车零部件具备全球竞争力,是先进制造的典型代表。“造车新巨头”的入场意味着资本开支的大幅增量,对中游产业链带来有效增量需求增长。优质供给继续涌现,渗透率在快速提升,中国占据比较优势的中游如电池等环节有望受益。

2

科技:紧跟趋势 持有龙头

市场流动性预期向好的背景下,具有强劲基本面支撑的科技板块或迎来投资机会。我们一直以来的选股思路是坚定持有各个领域的优质公司,通过密切跟踪板块基本面的变化和优秀公司业务进展进行仓位控制。

半导体板块的配置主要在核心设计公司以及国内顶级设备公司,计算机板块的配置重点在AI龙头和汽车智能化龙头,同时我们对消费电子品牌端比较看好。半导体板块自8月以来整体回调,核心原因在于下游终端手机类、PC类需求疲弱,终端厂库存较高等。短期看,一些半导体品类已经或者即将发生降价,不看好基于涨价景气度逻辑的半导体,长期看好半导体国产替代;预期将在“十四五”期间,半导体国产替代、军工电子、网络安全和信创产业,有更大的政策支持和投资机会。

计算机板块整体受疫情反复的负面影响,比价效应明显弱于新能源、半导体。中报反映结构分化明显,智能驾驶、工业软件、军工信息化、信创、网安、云计算景气度较高,其他子板块复苏乏力。具体来看,云计算优质公司的商业模式和公司质量已经得到反复验证,云化渗透率提升,粘性高、ARPU提升的公司最受益;人工智能对产业的赋能持续深化,是未来十年维度的各行各业的“科技必选消费”,龙头公司估值经过消化已经进入合理阶段,风险可控;互联网平台方面,监管仍在持续落地,我们预期一些龙头公司的业绩未来几个季度仍有可能环比向上,韧性较强,中长期仍等待监管的落地和消化。

3

医药:走出情绪 逻辑回归

疫情目前仍未结束,但医药行业整体的催化逻辑,已经与疫情渐行渐远,逐渐回归医药行业本质。今年政策扰动和估值消化是赛道主线,节前市场出现了风格切换,医药板块市场情绪有所回暖。目前来看,仍然强烈看好未来医药行业的发展和趋势,2021年是医药压力较大的一年, 预期2022年医药行业难有超预期政策,景气度高企的诸多子行业将会有更强竞争力,随着市场情绪回归长期逻辑,未来医药行业的长期属性将更加凸显,医药行业将率先估值重估,将重新开启黄金时代。

未来的投资方向上,看好创新药、医药领域国产替代以及受负面情绪影响错杀的行业。创新药是医药行业的未来,今年市场回调后,创新板块的长逻辑仍未收到任何损伤,随着中国的创新药打入欧美市场、走向世界,将迎来中国创新药企业的转折;疫情加速了医药行业中国国产化进程,这个趋势仍将持续,医药行业中受政策误读波及的子行业,也将重拾资本关注。

4

消费:保持关注 静待时机

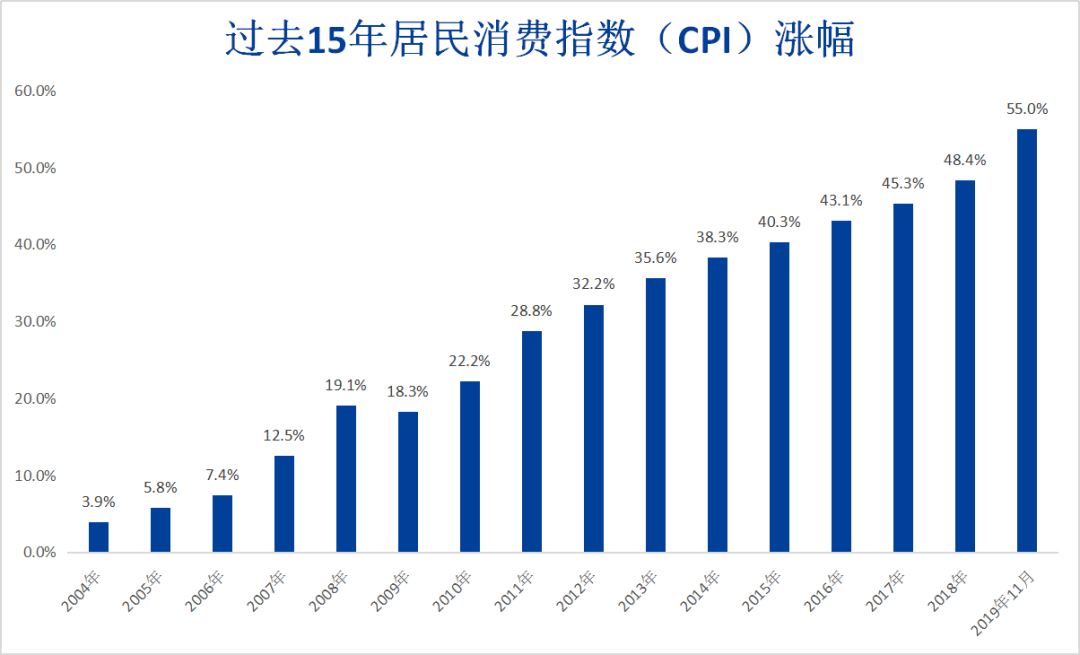

经历了长达五年的牛市行情,大消费板块今年以来表现较弱,处于盘整阶段。一方面,多数公司估值已处于很高的状态;另一方面,部分细分行业的基本面边际上走弱,这在大众消费品领域体现得比较明显,比如休闲食品、调味品、餐饮等。我们认为,造成这一现象有几个原因:

1)疫情对广大群体的收入产生了一定不利的影响;

2)社区团购对线下传统渠道造成一定的挤压,部分品牌公司利益受损;

3)大宗商品价格上涨带来成本压力;

4)行业供给加速。

消费品的投资不是往年的普涨行情,选股变得更为重要。我们继续看好高端和次高端白酒、其他食品饮料、轻工、农业、医药、免税等细分行业中的龙头公司。一方面,中国的消费行业兼具确定性和成长性,我国在食品安全、消费品品质上和发达国家之间的较大差距是成长性的来源。另一方面,有品牌积淀的企业能形成护城河,品牌是产品品质与客户信赖的表现,会随着时间的增长而积淀。

从中报来看,白酒行业为代表的高端消费品要比大众消费品好很多,高端、次高端白酒的需求只是因基数原因增速放缓,但需求总体比较健康。对于大众消费品的需求复苏,还需要一点时间观察。

5

固收+:能攻善守 配置良品

国内外能源紧张抬高通胀预期,国内经济下行风险加大,上游供给和下游需求两端的疲弱加大了中游企业的经营压力。货币政策稳中偏松,风险偏好回落,利率下行风险加大,国内债券的配置价值凸显,以债券打底、股票等资产增强的“固收+”基金是一键实现资产配置的良品。

天弘永利、天弘增强回报作为天弘固收+的旗舰产品,近期也出现了一定幅度的回调,这是由于近期权益市场的波动引起的,我们会以市场波动的中轴为基准,在此基础上尽力缩小回撤幅度,但市场波动是难以避免的。建议投资者不仅要关注产品历史业绩,还是要本着投资与自己风险承受能力相匹配的产品。

6

总结

综合来看,四季度市场整体风险偏好将有所下降,A股市场仍以将持续震荡走势,波动或有所加大,风格上将回归均衡,权益市场的机会存在于个股之中,主动管理的基金优势更为明显。具体而言,本季度看好制造赛道、科技赛道的表现,以及医药赛道的布局机会,固收+基金的资产配置能力也将得到凸显。

风险提示: 本文仅供参考,不构成任何投资建议。投资者在进行投资前请仔细阅读基金的《基金合同》《招募说明书》等法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应。市场有风险,投资需谨慎。

![[入围5年期最佳股票基金经理]海富通周雪军:看好科技成长](https://n.sinaimg.cn/finance/transform/52/w550h302/20200512/0de4-itmiwrz2296566.png)