继美股上周大幅波动调整之后,9月7日,A股也先涨后跌,农林牧渔、医疗健康、芯片等前期龙头板块均出现较大幅度下跌,拖累指数表现。截至收盘,创业板指跌幅超过3%,而申万农林牧渔、申万医疗健康、申万电子等行业指数跌幅超过2.8%。

“

浦银安盛安恒回报基金基金经理褚艳辉认为,年初以来,A股主要指数均累积了较大涨幅,部分龙头板块的股价和估值均处于较高位置,市场阶段性出现调整与整固是非常正常的。从6-12个月的维度来看,我们对A股的投资价值非但不悲观,短期的市场盘整会让A股的长期投资价值更加凸显。

”

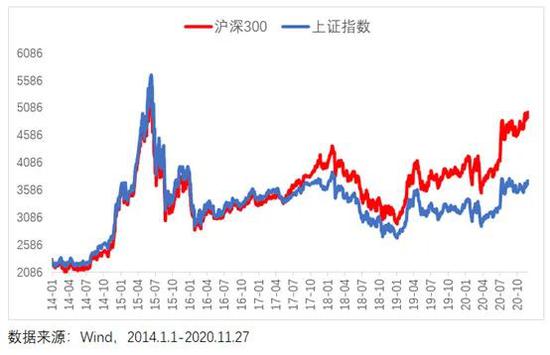

自7月初以来,A股市场已经历了两个月的震荡盘整,包括沪深300、创业板指等在内的各类指数均呈现窄幅波动,一些龙头板块也横盘整固。截至9月3日,申万医药指数回到7月初的水平,申万电子指数较7月高点下行9%,虽然食品饮料指数创出新高,但一些龙头股的盘面表现也不强。除此之外,龙头板块的估值高企,以及两市交易量回到万亿以下等因素,也让投资者感到一些担忧。

褚艳辉认为,今年以来A股市场已持续上涨近6个月左右,截至9月3日,沪深300年内涨幅达17.6%、创业板指同期涨幅高达52.8%,从短期交易的角度看,出现调整与整固是非常正常的,而自足现在这个时点,看未来6-12个月的维度,我们对A股投资非但不悲观,反而更有信心。信心主要来自以下几个角度:

1. 经济改善的趋势确定。近期发布的PMI数据、规模以上工业增加值等高频经济数据均表明,中国经济逐季改善的趋势十分明显。在新冠疫情尚未完全控制、外需仍然疲弱的背景下,中国经济持续回暖显示出中国经济增长的强大韧性,以及中国政府逆势调节的能力。随着未来疫苗推出等利好的出现,我们对经济长期向上增长的趋势更有信心。

2. 流动性易松难紧。很多投资者从经济复苏、央行回收短期流动性等角度,对流动性的长期宽松信心不足。但从6-12个月的维度看,一方面经济长期增长仍需要偏宽流动性呵护,另一方面,全球流动性宽松趋势也使得中国流动性易松难紧。这也会对中国优质资产价格形成长期支撑。

3. 企业盈利回暖,市场关注优质品种的盈利回升进度。近期A股上市公司中报逐渐披露,28个申万一级行业中,有10个行业盈利增速录得正增长,25个行业增速环比一季度改善,其中通信、电力设备、医药、电子、食品饮料、机械、公用事业和建材的业绩向好趋势比较明确(增速回正并且环比一季度改善幅度在20%以上)。

4. 人民币持续升值,外资对中国优质资产的关注度提升。

基于这样的市场判断,褚艳辉认为,未来会围绕三条主线,发挥主动投资管理能力,挖掘好的长期投资品种:

1. 抓住“看得长、拿得住”好品种。我们长期关注消费、医药等赛道的发展空间,消费普及、消费升级、创新消费等将是中国经济的长期趋势,行业增速会保持在较快水平,龙头公司的盈利能力更强,而创新消费、创新医疗也会不断出现,值得我们长期重点关注。

2. 随着经济逐渐复苏,关注顺周期行业的投资机会。我们看到在基建、房地产等投资受限的背景下,制造业投资力度逐渐加强,拉动上游建材、机械、设备制造等板块回暖。我们也会深度挖掘其中的优质品种。

3. 长期关注具备核心竞争力的科技行业投资机会,尤其是当估值出现回调,性价比提升的时候,我们也会把握其中的长期投资机会。尤其关注消费电子、半导体、传媒(手游)等板块投资机会。

风险提示:基金有风险,投资需谨慎。以上数据来源Wind。本资料中提供的意见与评述仅供参考,并不构成对所述证券的任何操作建议或推荐,依据本资料相关信息进行投资或行事所造成的一切后果自负。基金管理人承诺将本着诚信严谨的原则,勤勉尽责地管理基金资产,但并不保证基金一定盈利,也不保证最低收益,不代表未来业绩的预示或预测。敬请投资者在投资基金前认真阅读《基金合同》、《招募说明书》等基金法律文件。