2020“银华基金杯”新浪银行理财师大赛,火热报名中。即日起至9月7日,报名参赛将免费领取管清友、罗元裳、陈凯丰、简七等多位大咖,总价值逾700元的精品课程礼包。【点击领取】

来源:小5论基

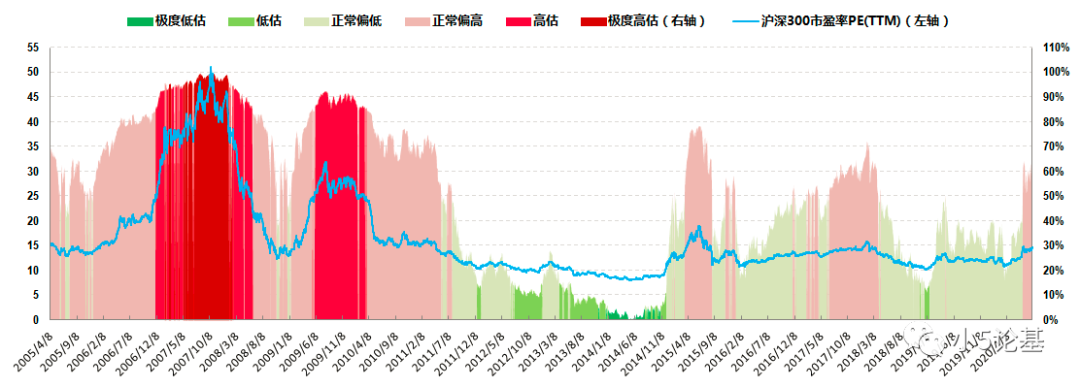

沪深300估值概率分布图

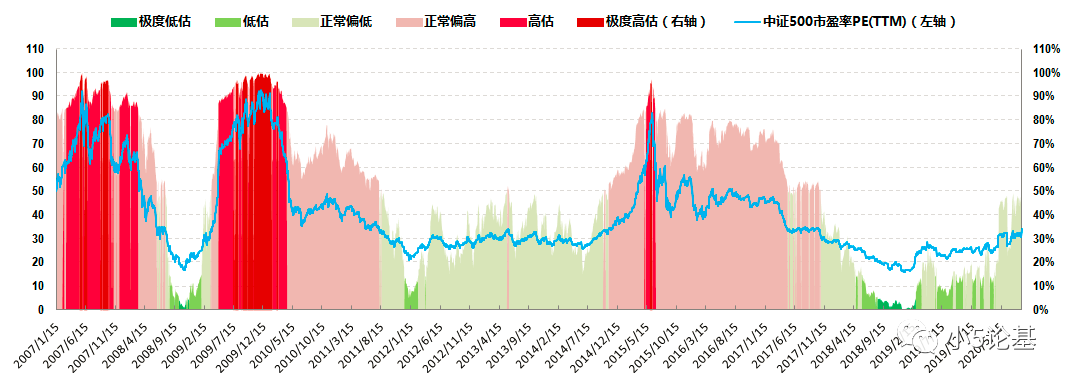

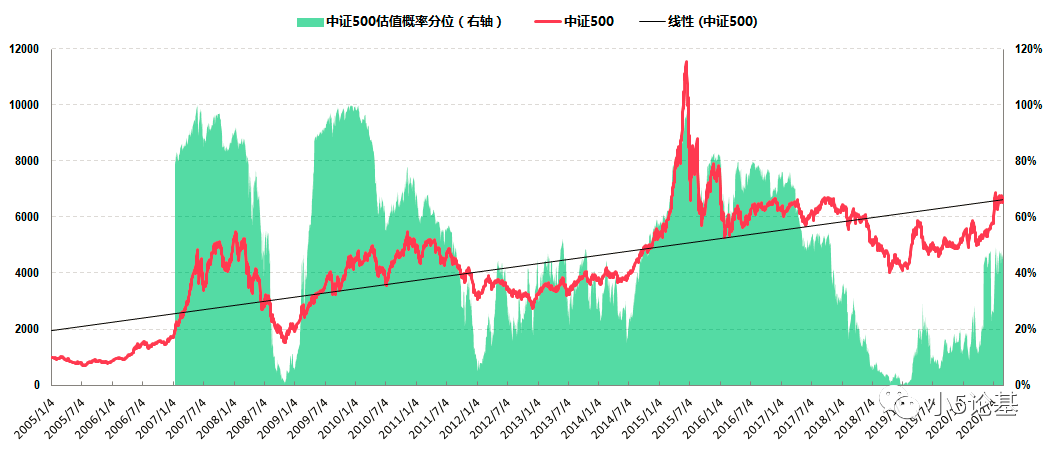

中证500估值概率分布图

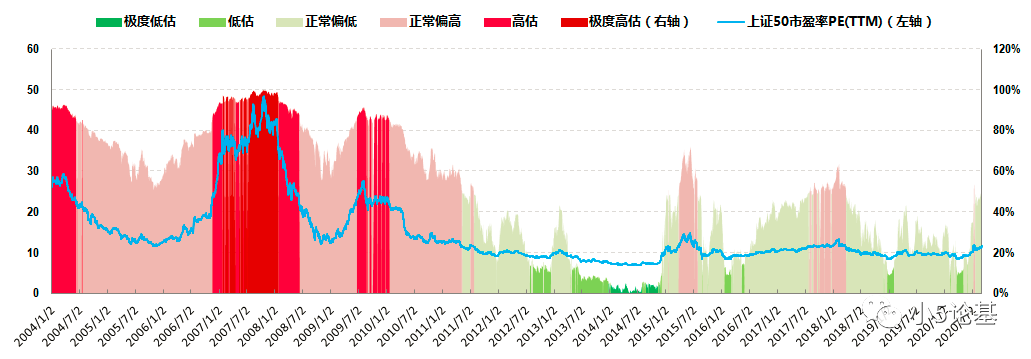

上证50估值概率分布图

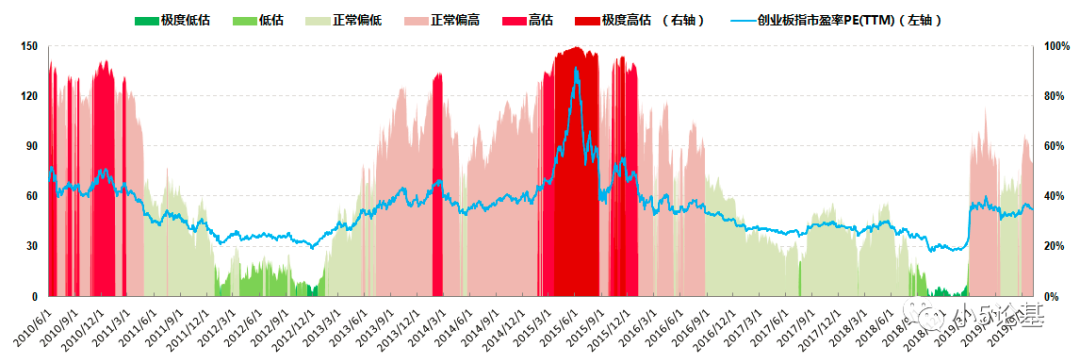

创业板指估值概率分布图

恒生指数估值概率分布图

恒生国企指数(H股指数)估值概率分布图

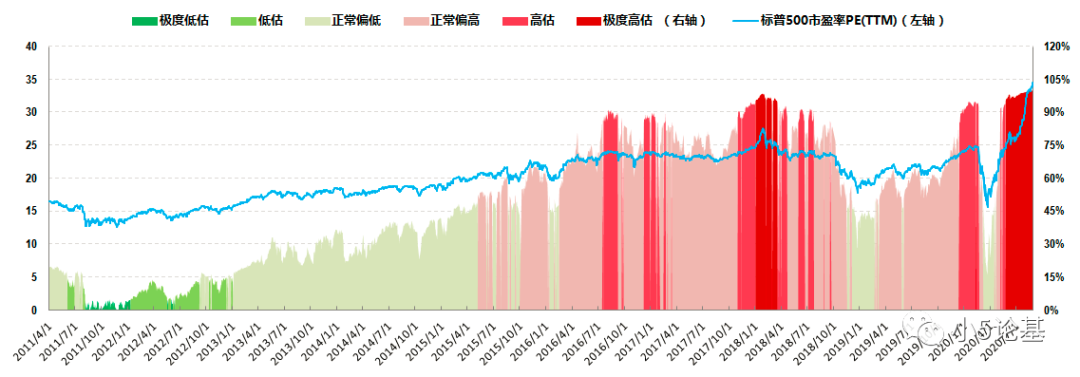

标普500估值概率分布图

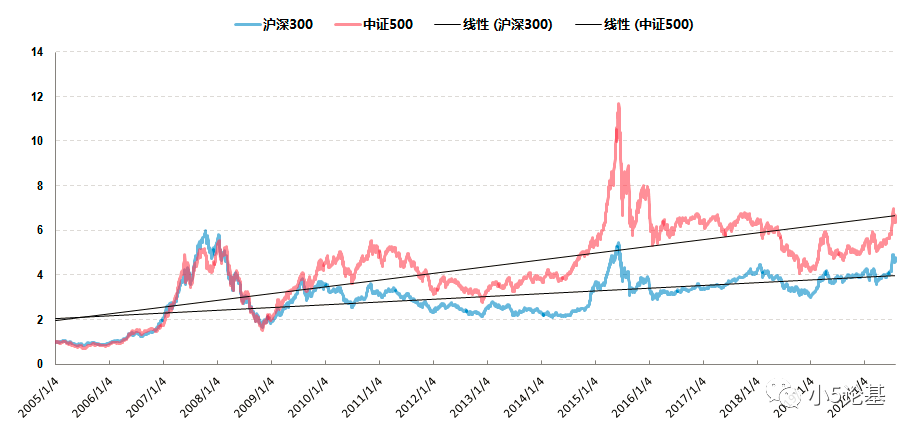

先看国内外各大主流指数的估值概率分位情况:上证50从7月底的45.99%涨到8月底的54.91%;沪深300从7月底的56.67%涨到8月底的67.27%;中证500从7月底的45.48%涨到8月底的52.97%;创业板指从7月底的94.46%跌到8月底的87.20%;恒生指数从7月底的35.76%涨到8月底的48.65%;H股指数从7月底的44.15%涨到8月底的58.53%;标普500指数继续保持涨势,8月底的估值依然为创新高的99.96%;俗话说“七月流火,八月未央”,继七月的流火大涨之后,八月还真的是做了一个“未央”的动作,整体呈一种小涨的态势。从指数上来看,不管是代表大盘的上证50和沪深300,还是代表中小盘的中证500都略略小涨,只有创业板指是略略小跌。这一点从估值概率分位上多少也能看出来一些端倪:上证50的估值概率分位从7月底的45.99%涨到8月底的54.91%,沪深300的估值概率分位从7月底的56.67%涨到8月底的67.27%,中证500的估值概率分位从7月底的45.48%涨到8月底的52.97%,而创业板指的估值概率分位则从7月底的94.46%跌到8月底的87.20%。以上数据如果是从定投这种中长期的维度来看的话,我这一期其实不写都行。不过鉴于我依然看到后台有人留言催更,所以我还是为赋新词强说个愁,和大家一起来探讨几个关于定投的问题。首先,我们来看下中证500这个指数。

悄无声息的,中证500指数也逐渐爬上了趋势线,如果以趋势线定投为基准的话,那么中证500指数目前应该是定投了31期,截至2020年8月31日的定投绝对收益率为29.49%,折合简单年化收益率为10.53%。与之相应的,早就站上并站稳趋势线许久的沪深300指数按照趋势线定投的标准,截至2020年8月31日则应该定投了27期,定投绝对收益率为30.51%%,折合简单年化收益率为12.55%。不知道你们是否发现这个很有趣的结论:刚爬上趋势线的中证500的绝对收益(31*29.49%)甚至比老早站上趋势线的沪深300的绝对收益(27*30.51%)还要高那么一点点。这还不是重点,重点在于,刚爬上趋势线的中证500,比略高处的沪深300的上升空间显然会更大,这一点事实上从两者的估值概率分位也能看出来:中证500的52.97% VS 沪深300的67.27%。所以我不由得想起去年的一个留言,说是中证500指数是个不好的指数,原因是中证500里面好的成分股会被调到沪深300去,中证500就享受不到这些股票市值大爆发的那段涨幅了。当时我记得我用美股的罗素1000和罗素2000来阐明太阳底下并没有新鲜事,现在好了,国内的月亮一样圆,长期而言代表成长的中证500依然好过代表价值的沪深300,特别是在可以忽略中间波动的定投方式之下更是如此。

其次,我来简单讲解一下上一期留的那道附加题。

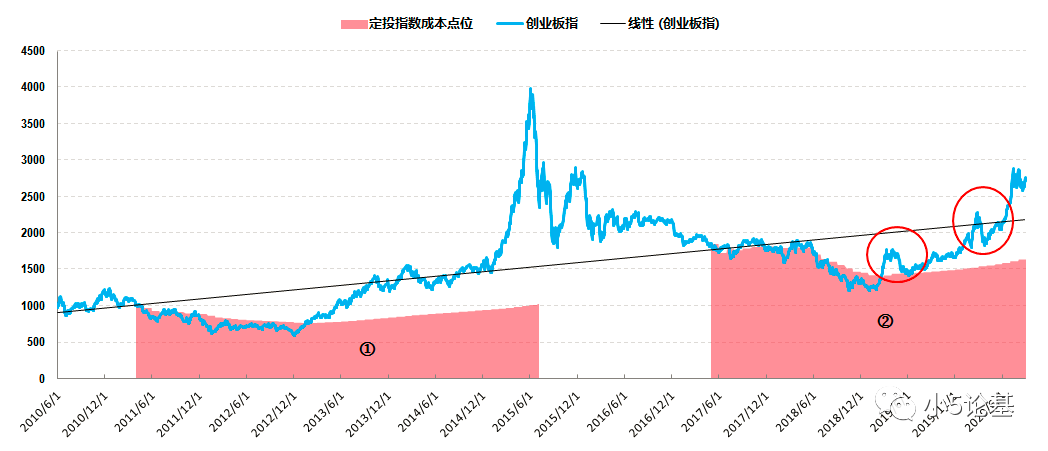

题目说的是在当前这第二轮的创业板定投中,上图中那两个红圈所示的回撤是否要回避以及如何回避?附加信息是,这两个红圈处的回撤都超过20%,并且两处都满足定投的止盈收益率,其中第一个红圈处的定投年化收益率为27.78%,第二个红圈处的定投年化收益率为26.16%。第一个红圈处很好处理,因为尽管其年化收益率已经有27.73%,但是其实际绝对收益率仅有22.27%,原因是其月定投期数仅仅只有11期,连一年都没满。

这点我记得我肯定讲过,对于定投这种长期投资的行为而言,不满一年的趋势线定投基本没有止盈的意义,因为积攒的份额实在是太少了啊,除非没投满一年就牛市到顶了。第二个红圈处才是考验,因为其最高年化收益率已经高达31.62%,其最高实际绝对收益率则为78.95%;最为关键的是其定投期数也有26期了。

投资两年多获得一个接近70%-80%的绝对收益率,份额足够多收益也足够高,首先我认为这个时候的止盈是无可厚非的。其次,我们必须要考虑,如果结束了这轮定投,那之后的操作是什么呢?如果继续等待下一个趋势线定投的开始点,那完全没有问题,let's wait and see就行了。但是如果想要直接就开始下一轮定投,那就需要重新审视之前这轮定投的结束方式了:全部卖完?or只卖一部分?是不是真的要卖,不卖行不行呢?这个问题其实是没有标准答案的,因为这个本质上是短期投资和长期投资的区别。我先给大家看个图吧:

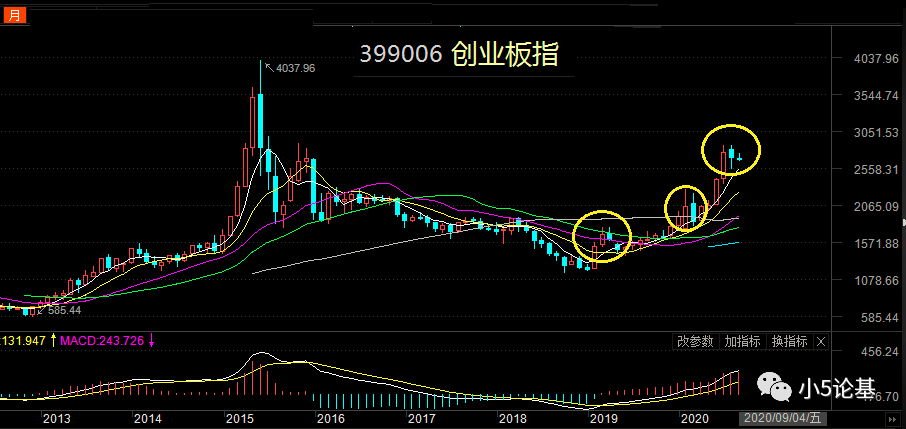

上图是创业板指的月线图,图中的两个黄圈对应的就是上面两个红圈的位置,如果看这个图,是不是有很多人就不会那么急着去卖了呢?第一个黄圈处,明显还是个低位啊,卖什么卖;第二个黄圈处,看起来也并没有那么高吧;第三个黄圈处,也就是现在,看起来倒是略略有点高了,但是是不是真的已经到了牛市的顶点了呢?这个问题事实上我上一期就回答过了:一个战略的点是现在并没有到达牛市的最高潮,一个战术的点是创业板指上一轮牛市的定投年化收益率上限是39.02%。有句话说得好,长期投资者坦荡荡,短期投资者长戚戚,定投显然是一种长期投资的行为,那我们是不是更应该去坦荡荡的等待那段牛市最高潮时期的到来呢?港股指数和上期的变化不大,继续维持上几期的结论。美股指数也和上期的变化不大,也可以维持上几期的结论。这期我多讲几句关于美股指数的投资策略。首先,对于美股指数我是很早就不建议定投或者开始定投了。这个应该很容易理解,即便不考虑美股指数稳如狗的走势特征,光看美股指数屡创新高的估值,我觉得就不应该去做定投了,因为并不是所有的钱都是我们能理解并赚到的,承认这一点并不丢人。其次,不能定投倒也不代表着不能继续持有,对于那些不知道哪里来的勇气依然持有着美股指数基金的小伙伴,我就送你们八个字:享受泡沫,见好就收。

具体则可以利用高点止损的右侧方式来止盈。再来看下行业指数的估值概率分位情况:券商指数估值概率分布图

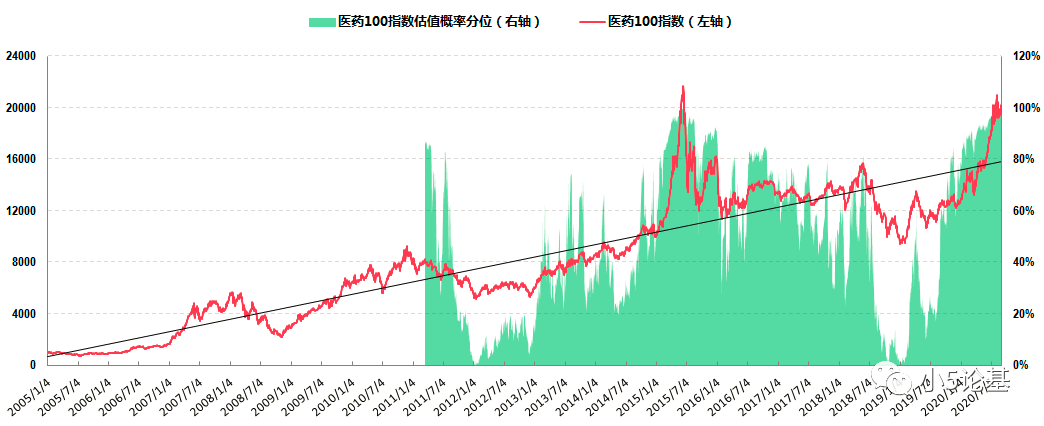

医药100指数估值概率分布图

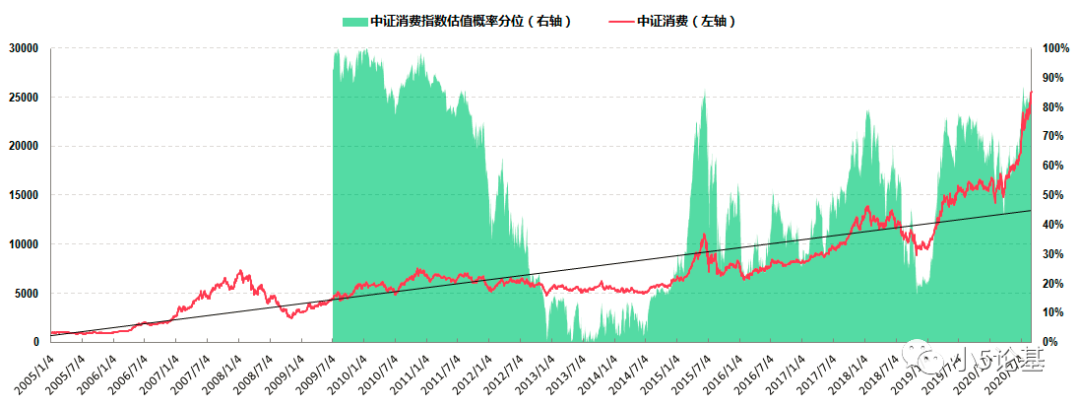

中证消费指数估值概率分布图

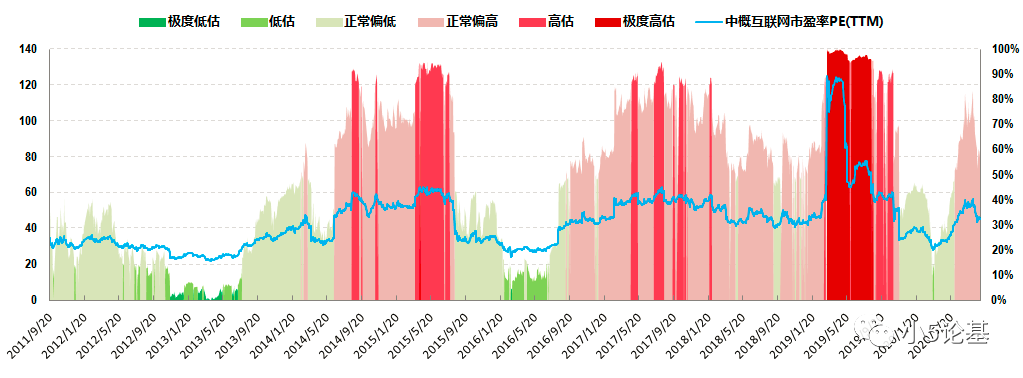

中国互联指数估值概率分布图

券商指数从7月底的37.28%微涨到8月底的38.07%;医药100指数从7月底的99.30%微跌到8月底的98.70%;中证消费指数从7月底的83.08%涨到8月底的86.74%;中国互联从7月底的74.42%跌到8月底的56.81%;这一期的四大行业指数本质上和上一期的差别也不算很大:特别是其中的医药消费两大指数,继续维持较高的估值分位,所以结论和上期继续维持一致。这里我也可以给大家看下这两大指数的趋势线和基于趋势线的定投情况:

上图是中证医药100指数的趋势线情况,基于趋势线的定投截至2020年7月31日的时候定投期数为24期。

以定投中证医药100指数为例的年化收益率则已经高达28.56%,基于医药100指数的历史数据,能实现这个定投年化收益率的概率为17%左右。

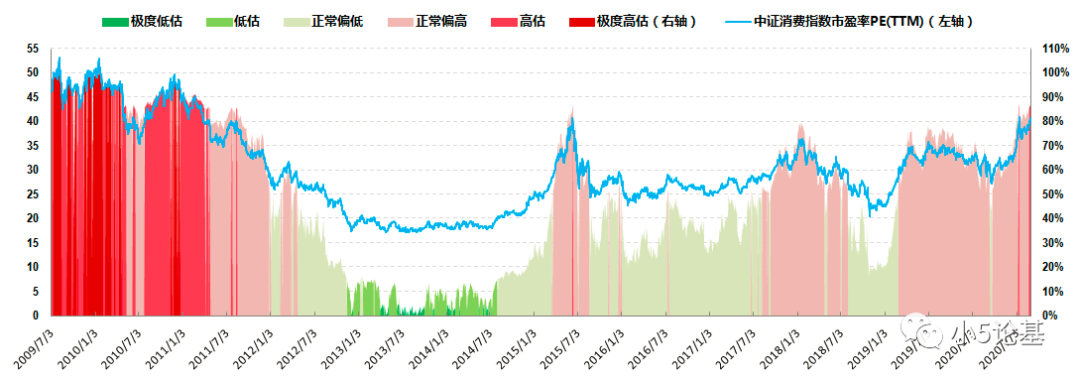

上图是中证消费指数的趋势线情况,基于趋势线的定投截至2020年8月31日的时候定投期数为23期。

以定投中证消费指数为例的年化收益率则已经高达36.25%,基于中证消费指数的历史数据,能实现这个定投年化收益率的概率仅为9.60%左右。这期还是重点来看下券商指数的定投。券商指数的pb估值分位从7月底的37.28%微涨到8月底的38.07%其实没啥好讲的,继续定投继续持有都没问题。我这期想给大家看下定投券商指数的收益率预期大概是什么样子的。

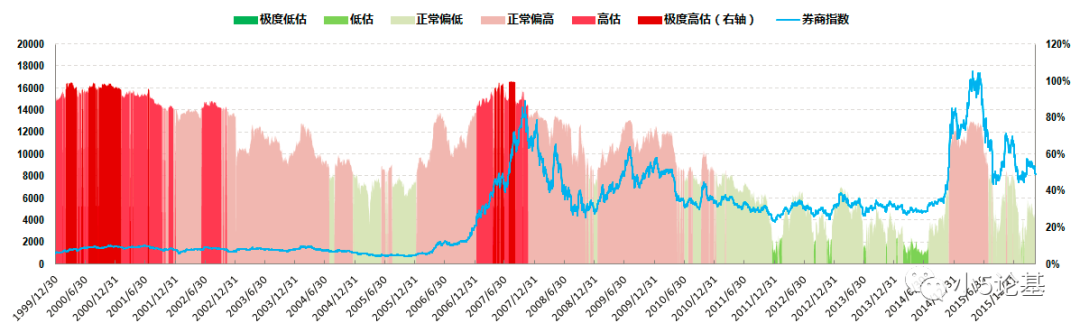

上图是券商指数基于趋势线定投的情况,包含了完整的两轮定投,分别是:开始于2001年9月结束于2007年10月的第一轮定投,定投期数74期,绝对收益率最高为955.53%,折合简单年化收益率为46.97%;开始于2011年4月结束于2015年6月的第二轮定投,定投期数50期,绝对收益率最高为214.38%,折合简单年化收益率为32.54%。而现在则处于第三轮定投之中,截至2020年8月31日,定投期数为31期,绝对收益率为45.73%,折合简单年化收益率为15.71%。对照而言,无论是定投的年化收益率,还是券商指数的pb估值分位,抑或是券商指数的指数点位,对于这一轮的券商指数定投都只能算是酒至半酣,离这个指数定投盛宴的最高潮显然都还有足够的时间和空间。

一个后记:为了不显得过时,从这一期开始,我把标题改为发文月的指数定投指南,因为实际上也确实就是这个意思扫二维码 3分钟开户 紧抓创业板火爆行情

一个后记:为了不显得过时,从这一期开始,我把标题改为发文月的指数定投指南,因为实际上也确实就是这个意思扫二维码 3分钟开户 紧抓创业板火爆行情