2020“银华基金杯”新浪银行理财师大赛,火热报名中。即日起至9月7日,报名参赛将免费领取管清友、罗元裳、陈凯丰、简七等多位大咖,总价值逾700元的精品课程礼包。【点击领取】

时间到了2020年9月,国人似乎已经忘了新冠带来的创伤。与各行各业元气的缓慢复苏不同,今年的新基金市场格似乎格外火爆,今年才刚过三分之二,新基金发行规模即快速突破了前几年的新高,从6月30日发行量突破第一个万亿元,到8月31日突破了第二个万亿元。

基金募集规模也非常大,南方成长先锋混合(009319)以320亿的发行规模位居近3月基金发行规模的榜首。

这只基金由基金经理茅炜掌舵,值得注意的是,近3个月他本人一共发了3只新基金,堪称发基狂人,这是一个月一只基的节奏。南方基金在6月12日发了这只超大募集规模的科技主题基金南方成长先锋混合(009319),在7月28日发了纯投科创板的南方科创板3年定期开放混合(506000),又在8月4日发布了专注当下新一轮景气行业的南方景气驱动混合(009704)。

新基金的评测实际上是很难做的,因为新基金没有业绩数据、持仓数据、风格数据,我们能做的仅仅是从基金经理的背景、历史业绩、历史投资风格来推断新基金可能存在的风格与收益情况。

而这样的推测,对于个人风格不明显的基金经理、投资业绩涉及过多子行业的基金经理,是难免陷入窠臼的。所以我们在进行新基金评测的时候,尽量会以个人投资风格较为突出,以及行业主题较为突出的基金经理去进行评测。

关于三只新基金南方成长先锋混合(009319)、南方科创板3年定期开放混合(506000)、南方景气驱动混合(009704)我们的观点如下:

茅伟是专注科技股的基金经理,其科技股代表作拥有97.03%的年化超额收益,故其三只新基金值得关注

数据分析显示,这三只新基金都是“在风口上冲浪”的成长股风格,大概率不会是很稳健的基金,据推测其投资风格将会激进地集中在科技板块,且包含高估值的科创板标的,故回撤风险显著高于大盘,在极端新闻环境下若科技板块整体下跌,基金很可能出现大幅回撤。

基金经理具有高选股能力:过去的基金在将总波动风险控制在与中证科技指数相近的情况下,年化收益高出中证科技指数50%

投资建议:若投资者看好科技板块未来走势,可以用此基金作为参与科技板块的中短期投资工具,此基金大概率会是比投资科技类ETF更好的选择。但若投资者对回撤敏感,或投资周期较长,不适宜将大量资金配置于此。

三只新基金的具体推断

根据基金经理、行业方向的信息,以下根据公开与半公开信息对三只新基金做一下具体的评测。

首先是一日结募300亿元的基金:南方成长先锋混合(009319)将由茅炜与王博共同管理。公开资料与采访显示,医药、电子、新能源是他们未来主要看好的三个行业。具体来看,医药行业中消费医疗、创新药和医疗设备这三个细分行业是很好的价值投资赛道;电子行业是整个科技行业的基础,也是TMT行业中比较适宜用价值投资来做的子行业;新能源板块长期来看也有较高投资价值,是未来5年至10年的投资主线之一。

虽说提到了三大行业,但是市场对此基金的定位仍然是“科技基金”,且其大概率重仓TMT为主,医疗、新能源及其他制造业为辅。

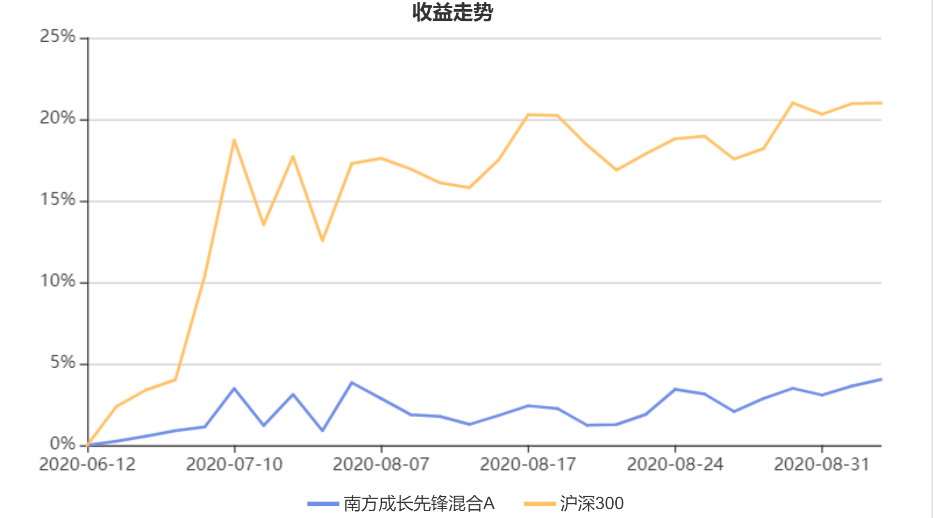

基金发行三个月以来的净值走势跑输同时期的大盘,大盘上涨20%而基金净值上涨4%左右。由于第一期持仓数据尚未公布,无法由持仓分析净值走势。考虑到新基金发行前三个月通常为建仓期,及基金经理过去在科技股板块的高业绩,我们并不简单认为此净值表现使得该基金不具备投资价值。我们将持续追踪该基金的净值走势。

南方科创板3年定期开放混合(506000)将由茅炜主理,专投科创板股票的基金。科创板股票有以下几个特点:流动性差、估值高、财务前景不明朗、研发投入高、科技水平高。科创板20%的涨跌停限制,让科创板股票的定价快速趋于均衡的同时,股价波动率较高。

结合历史(主要为去年一年内)发布的几只科创板基金的情况来看,科创板基金的回撤与波动全都高于大盘,而伴随着几个龙头股的大幅上涨,收益也较为可观。

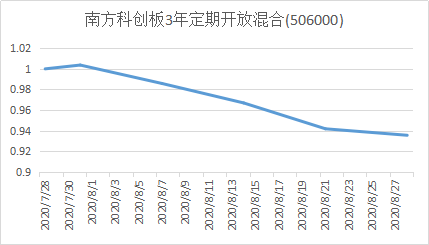

这只基金发行以来目前的净值走势不甚乐观,一个月内下跌6%左右。同时期科创板指数由1476点下调至1417点。考虑到基金可能仍然处于建仓期,以及其与科创板指数的联动效应,我们仍将继续追踪该基金的净值走势。

南方景气驱动混合(009704) 将由茅炜主理,其将投资的重点放在把握景气轮动趋势。“景气”怎么定义?这是一个经济学词汇,也是历史意义上的词汇。南方投研团队认为,回顾A股的每一轮崛起,背后都有景气逻辑:2008年“四万亿”、2013至2015年双创和“互联网+”新兴产业政策、2014年“一带一路”战略、2019年以来国产替代与自主可控趋势。那么站在2020年的角度,南方基金权益研究团队认为,如今经济面临较大下行压力,当前宏观指挥棒的景气正指向新老基建和消费:一是加码固定资产投资,以传统基建为稳经济抓手;二是力推新基建,以科技实力推动高质量发展;三是力挺消费复苏,以释放国内消费市场巨大潜力。这些高景气赛道中的优质企业,或将涌现长期投资机遇。

景气这个概念本身比较花哨,拨开这些外表去看的话,笔者的理解,其实也就是一个“在风口上顺势搭高成长的车”的意思。“景气”的企业其实就是在一个特定历史时间点,由于暗合生产力发展和政府顶层设计的规律,故于天时地利及企业自身都在短期具备高成长性的企业。

这样的投资逻辑需要对板块轮动有非常良好的洞察。站在2020年的角度,认为科技与消费升级属于当下的“景气”风口,这本身与基金经理茅炜的擅长方向(科技与消费)也是相合的。

这只基金发行以来一个月上涨2.5%,净值走势跑赢同时期的大盘。

综合三只基金来看,科创板这只基金无疑是风险和收益最大的,而另外两只基金也会落在高收益、高风险区间。

专注科技板块的优秀基金经理

茅炜在智君系统内的基金经理星级去年以来一直稳定在4星以及5星。

基金经理指数显示,从2016年执掌第一只基金开始,他的收益是跑赢沪深300指数的。

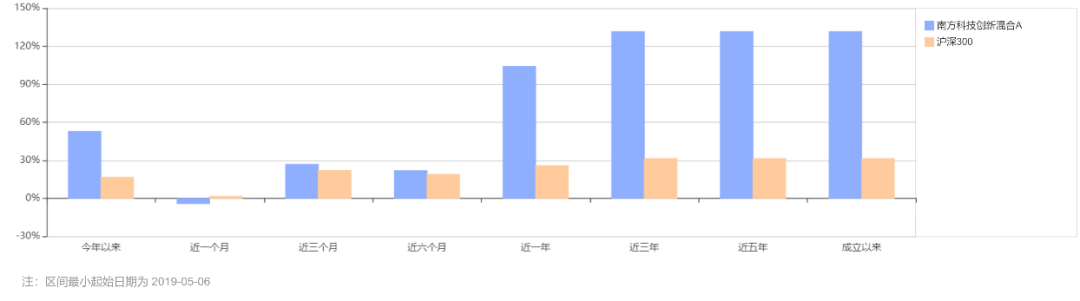

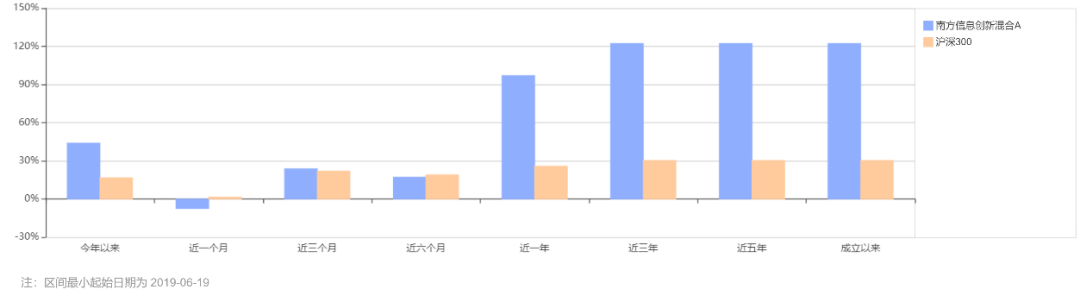

除了这次的3只新基金之外,茅炜本人参与管理了6只基金,其中的代表作为10亿规模的南方科技创新混合(007340)和48亿规模的南方信息创新混合(007490)都是近一年该品类(科技行业主题基金)中涨幅最大的基金。南方科技创新混合(007340)成立一年来的收益率为129%,南方信息创新混合(007490)成立一年来的收益率为120%。

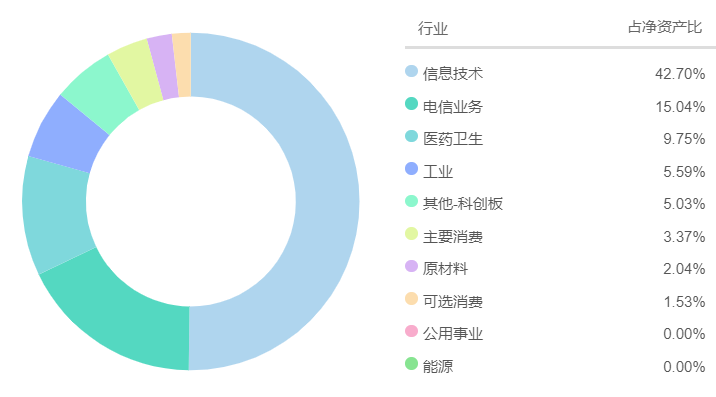

从持仓角度,两个基金的持仓极为相近,都有50%资产配置在信息技术行业,其他40%左右配置在电信等其他科技行业上。

区间收益统计 – 南方信息创新混合A

区间收益统计 – 南方科技创新混合A

从持仓风格看,两只基金的前十大重仓股配比也非常相似,以ICT行业龙头企业为主,软件与硬件企业兼顾,加上部分新能源等其他题材龙头。在过去一年的牛市中科技股领涨,基金在风口上飞上了天。

南方科技创新混合A

(007340)

南方信息创新混合A

(007490)

立讯精密

6.86%

立讯精密

9.42%

蓝思科技

6.21%

金山办公

8.43%

宁德时代

5.59%

中兴通讯

7.49%

闻泰科技

5.30%

蓝思科技

6.08%

信维通信

5.04%

新 易 盛

5.84%

游族网络

4.91%

北方华创

3.99%

欧 菲 光

4.86%

中科曙光

3.78%

金山办公

4.71%

宝信软件

3.57%

中兴通讯

4.70%

南洋股份

3.33%

三七互娱

4.47%

生益科技

3.31%

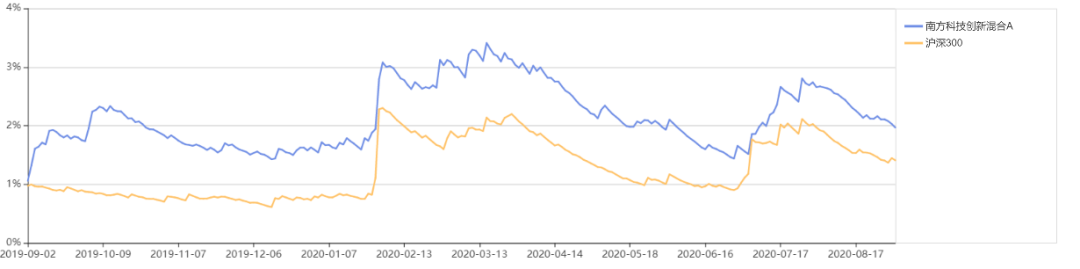

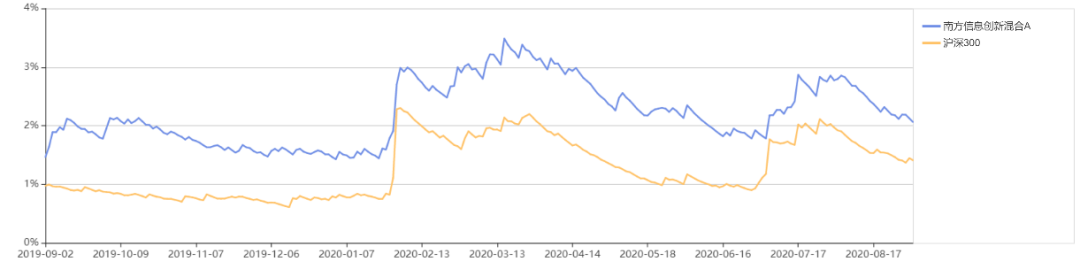

从收益走势的风格上来看,这两个基金的净值曲线同样优秀而且走势极为相近,接近到堪称“大家来找茬”的级别。

从收益分布的角度,两只基金的收益分布也极为相近,且均大幅跑赢沪深300。

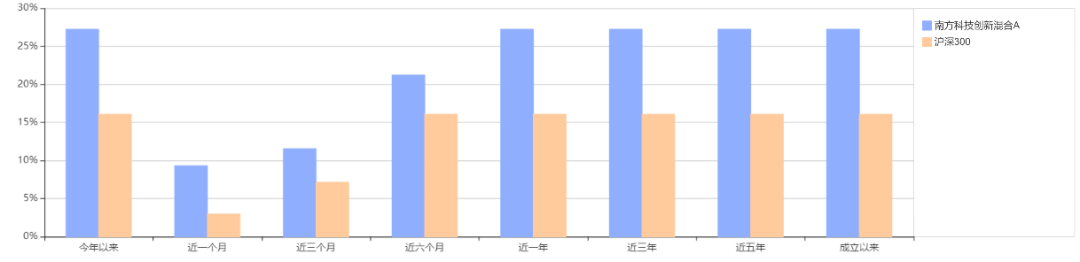

区间收益统计 – 南方科技创新混合A

区间收益统计– 南方信息创新混合A

回撤风险显著高于大盘-诺安的故事会重演吗?

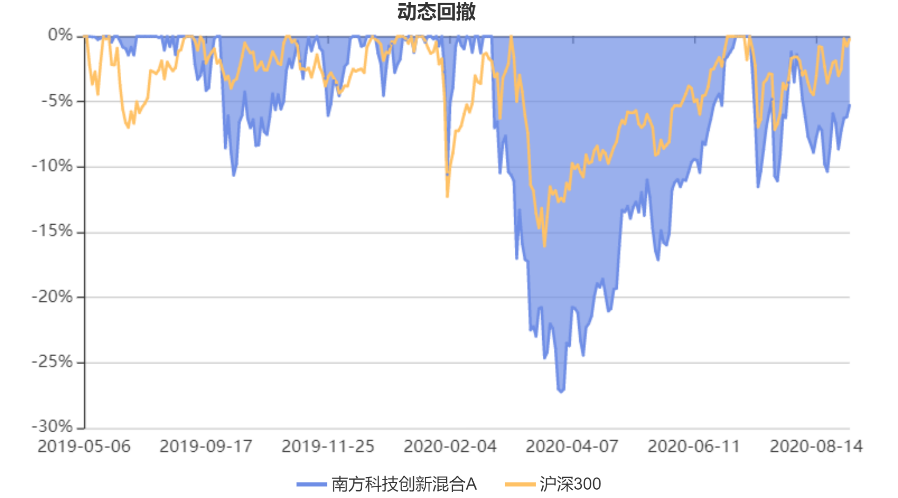

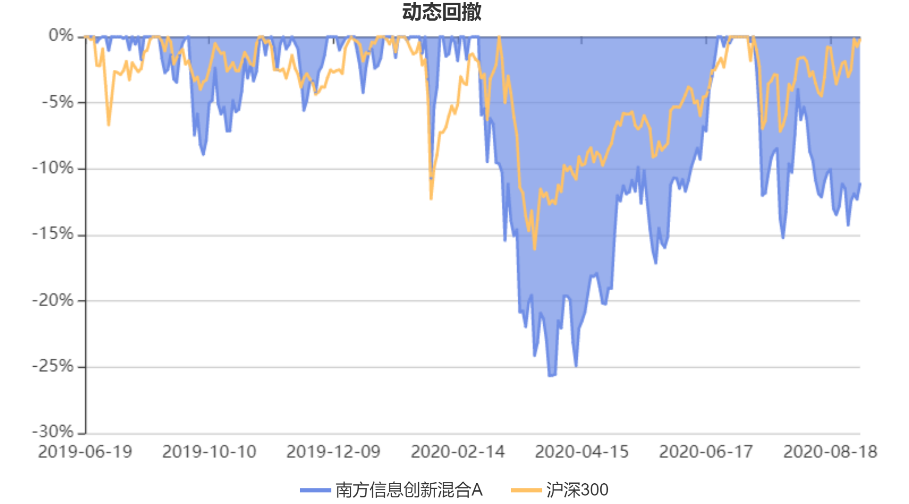

在相对可观的收益之下,必须敲个警钟:茅炜执掌的这两只基金的另一个特点也十分鲜明:回撤高于大盘。

从动态回撤图可以看出,19年3月,由于美国对华为禁令的原因,科技股出现集体回撤,期间南方基金的这两支科技基金在一个月内回撤高达到25%,远高于大盘15%的回撤。

若将最大回撤与指数比较,可以显著看出,不管是在1个月还是3个月还是6个月、1年的角度上,其回撤都是高于沪深300的,一年期最大回撤高达27%,为沪深300的1.7倍之多。

区间最大回撤 – 南方科技创新混合A

区间最大回撤 – 南方信息创新混合A

换为波动率去衡量风险,在波动率的角度,这两只科技股主题基金的波动率几乎达到沪深300的两倍之多。

收益波动走势 – 南方科技创新混合A

收益波动走势 – 南方信息创新混合A

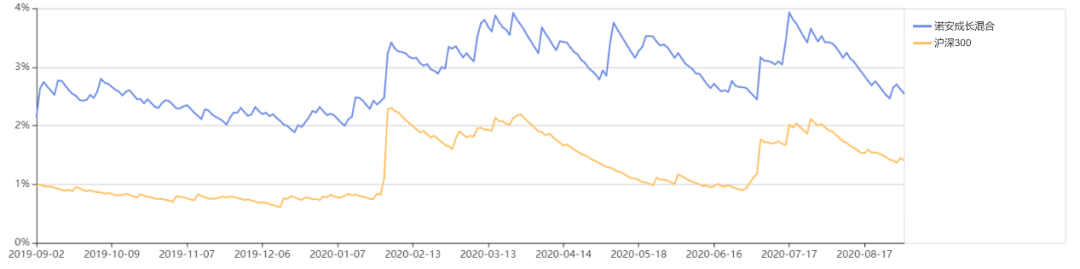

基民都知道诺安成长混合(320007)被骂上热搜的故事。诺安成长是一只“半导体主题基金”,集中重仓了半导体相关股票。七月,这只基金由于高达90%的过去一年超额收益上了支付宝的首页推荐,许多对风险不敏感的基民大举买入,该基金却因为在今年八月,3天暴跌16%,一个月回撤30%,被投资者骂上热搜。而同期的指数仍在稳定上涨,回撤仅为3%。

若看收益率波动图,诺安成长混合(320007)的波动率几乎一直在沪深300的2倍以上。

收益波动走势 – 诺安成长混合

茅炜的这两只科技基金,波动性面貌上与诺安这只半导体基金极为相似,都是高收益、高波动。由于“科技股”的概念比“半导体”要大,这两只科技基金的分散化做的比诺安成长要稍好一点,但也就是五十步笑百步的水平。

纵观整个基金市场,风险控制的好的基金始终都会是分散投资做的较好的那一批,也多半在名字里带有“稳健”两个字。而名字里带有“成长”的基金,多半都是重仓一个或几个风口行业的。而在风口行业里,医药行业本身周期长,具有一定的内在稳定性,消费因为涉及门类太多,可以做更好的分散化投资,唯独科技行业经常面临外国制裁的黑天鹅事件,行业集中度也高,不同企业之间的联动效应非常大。

也就是说,诺安成长被骂上热搜的很可能会在各种高科技主题基金上重演。

高选股能力与科技板块的运势

科技板块本身具有高波动、高收益的性质:在当今的中国,尤其是新基建的预期下,科技板块几乎全部都具有成长股的形态,现在这个历史阶段针对科技股谈价值,为时尚早了。

如果你站在发达国家的观点上来看,整个中国就是一个大号的成长股。我国实际上改革开放并没有多久,没有什么真正达到西方标准的具有长期稳定垄断地位的“价值标的百年老店”。作为发展中国家,我们的权益市场,收益、波动都是天然高于发达国家的。而A股的科技板块,就是成长股中的成长股。

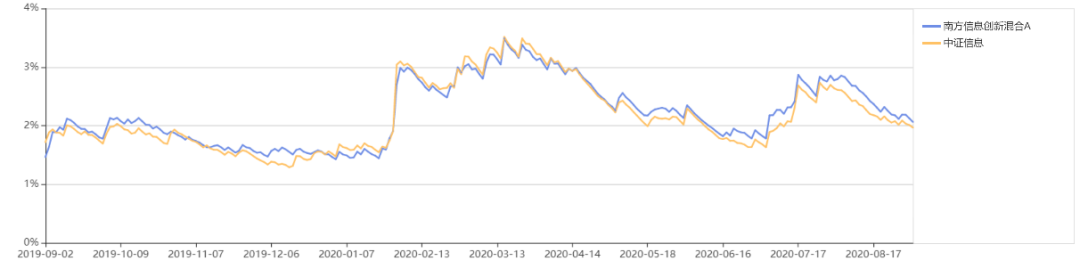

如果把南方科技创新混合A(007340)的总收益与风险走势与中证信息指数相比较,会看到,基金经理已经很努力了:基金经理通过强选股能力,在总波动率走势与中证信息指数相近的情况下,其发行一年以来的收益跑赢了中证信息指数接近50%。

收益波动走势 – 南方信息创新混合A

具体收益风险指标也是极为漂亮的:各种风险指标都与中证信息指数齐平的情况下,夏普率是中证信息指数的1.5倍。

收益指标

南方信息创新混合A

中证信息

区间收益(%)

97.03

50.31

年化收益(%)

97.40

50.47

阿尔法(%)

28.89

0.00

夏普比率

1.94

1.21

信息比率

2.45

- -

索提诺比率

3.16

1.83

特雷诺比率

0.73

0.47

詹森指数(%)

28.89

0.00

M2(%)

72.05

50.47

胜率(%)

55.56

0.00

风险指标

南方信息创新混合A

中证信息

最大回撤(%)

25.65

26.85

最大回撤区间月份数

0

0

最大回撤修复日期

2020-6-23

2020-7-7

最大回撤修复月份数

2

3

年化标准差(%)

36.51

35.62

贝塔

0.97

1.00

下行风险(%)

22.37

23.50

跟踪误差(%)

11.35

0.00

历史VaR(%)

3.57

3.35

历史CVaR(%)

5.36

5.65

然而,基民们并不会这么觉得你很努力,当科技股基金出现整体回撤的时候,大家只会觉得,“大盘不跌,凭什么你跌这么多”。由于科技股板块本身的高波动性(中证信息指数的波动率为沪深300的两倍),投资者应当在投资之前就看清,获得正面收益本身需要付出的代价。

科技股板块的未来利好主要是集中在两个方面:我国的工程师红利与国家新基建政策的大力支持。未来利空主要是集中在以美国为首的欧美国家对我国科技发展的各种封锁上。

那么整体科技板块长期利好与利空孰高孰低?这其实就是个国运问题了,国运本质上是个玄学问题,各评论者见仁见智莫衷一是。那么笔者个人观点认为,我国的科技企业会在曲折中向前发展,并最终将现行的国际科技企业的地位从历史的山巅拉到历史的山腰。但这个过程不会一蹴而就,也不会十分平坦与顺利,而注定会充满了波折与斗争。

以上的话翻译成金融术语就是:潜在收益大,风险也大。这是勇者的游戏。

如果投资者看好科技板块未来走势,可以用此类基金作为参与科技板块的中短期投资工具,此基金大概率会是比投资科技类ETF更好的选择。但若投资者对回撤敏感,或投资周期较长,则不适宜将大量资金配置于此。

特别声明

本报告是基于金融市场公开信息和基金公司根据其法定义务公开披露的信息为核心依据的独立第三方研究。我司力求数据及分析客观公正,但不保证其准确性、完整性、及时性等。

本报告的信息或所表述的意见不构成任何投资建议,我司不对因使用本报告的观点所采取的任何行动承担任何责任。

如对以上报告有疑问或建议,请联系[email protected]。

智君科技面向金融机构客户提供基于大数据和人工智能的定制化解决方案,服务涵盖数据产品的咨询、定制、实施与保障。

智君科技聚焦财富管理行业,通过打造专业、智能、合规、安全的产品服务赋能机构客户战略升级。

智君科技的投研团队来自于美国道富银行(资管),德意志银行(资管)等国际顶级金融机构的金融工程部门。智君科技为国内金融机构提供融合欧美资管的最新模型算法和中国金融市场数据的新一代多因子资管系统,是包含股票、债券、私募基金、公募基金等证券产品在内投资决策、绩效归因、风险管理、估值定价、投资组合构建与优化的综合解决方案。

扫二维码 3分钟开户 紧抓创业板火爆行情