2020“银华基金杯”新浪银行理财师大赛,火热报名中。即日起至9月7日,报名参赛将免费领取管清友、罗元裳、陈凯丰、简七等多位大咖,总价值逾700元的精品课程礼包。【点击领取】

来源:华宝财富魔方

1. 上周钢铁上市公司市场表现

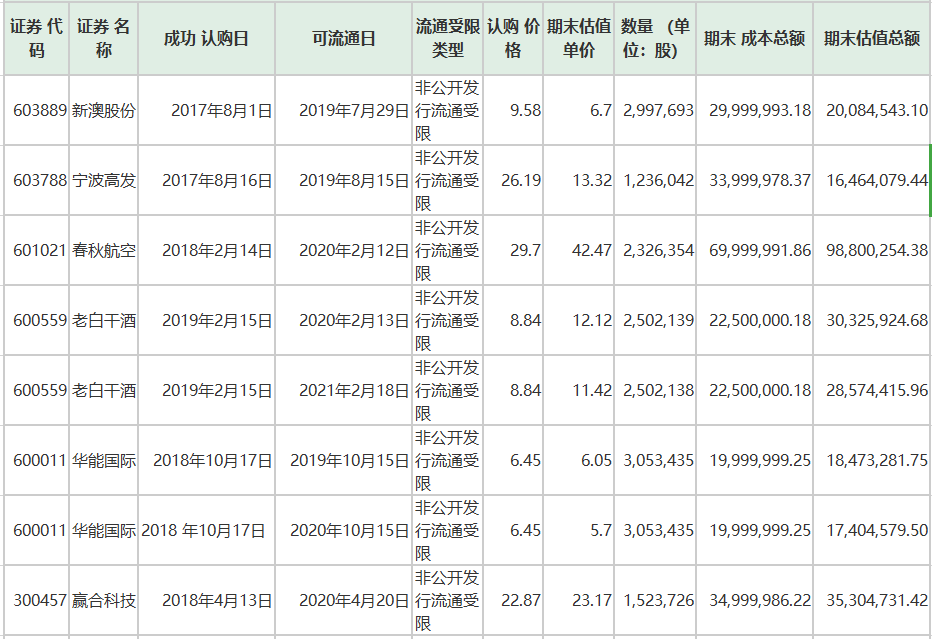

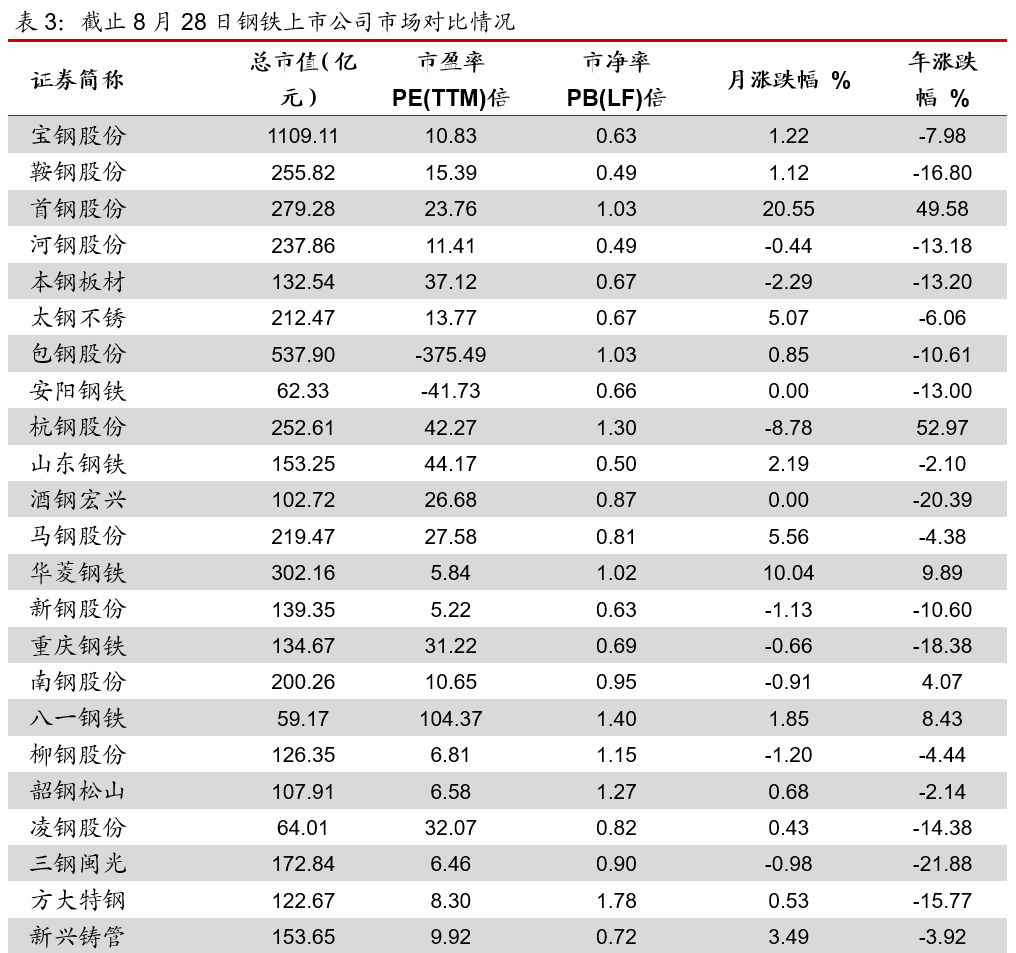

截止8月28日,申万钢铁指数周涨跌-0.66%,跑输沪深300(2.66%)。跟踪的34家公司中,9家上涨,3家持平,22家下跌。其中甬金股份涨幅10.34%,华菱钢铁涨幅10.04%,首钢股份9.77%。

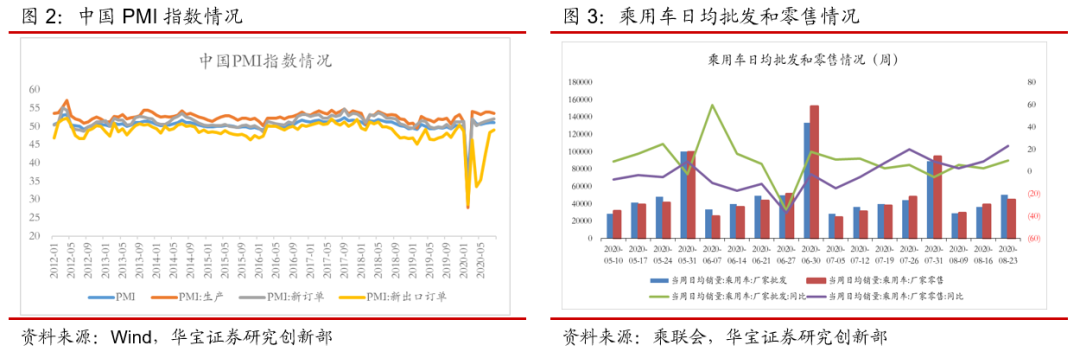

2. 8月PMI趋稳,国内订单和出口订单环比改善

8月制造PMI指数整体趋稳,国内订单和出口订单环比改善:8月31日发布制造业采购经理人指数(PMI),其中PMI综合51,前值51.1;PMI生产53.5,前值54;PMI新订单52,前值51.7;PMI新出口订单49.1,前值48.4。整体来看,生产小幅回弱,但国内订单和出口订单指数环比改善,反映了制造业下游内需和外需都有好转。

8月乘用车批发和零售延续改善态势。8月前三周乘用车日均批发量分别是28965、36591、50283辆,同比6%、3%、10%;乘用车日均零售量分别是29815、39095、44849辆,同比3%、9%、23%。整体来看,乘用车批发和零售延续改善态势。

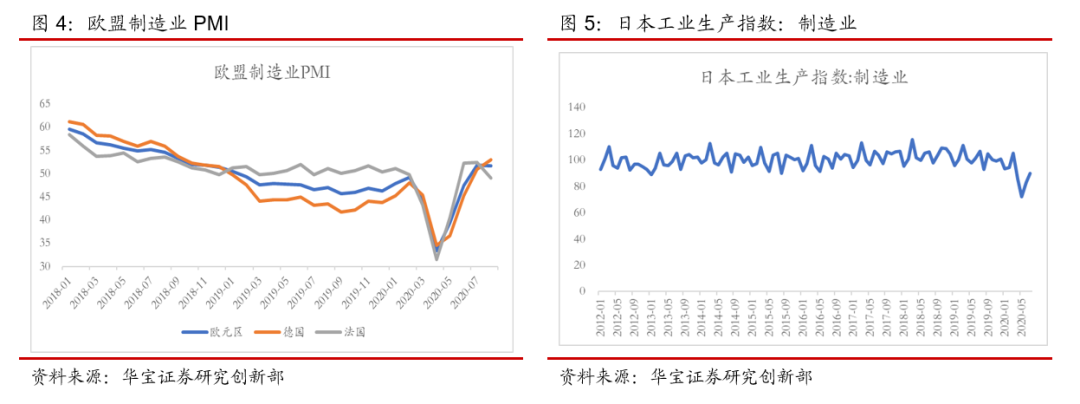

3. 8月海外重要经济体延续回升态势,铁钢日均产量环比增长

8月海外重要经济体制造业延续改善态势。8月欧元区PMI初值51.7,前值51.8;德国PMI初值53,前值51;法国PMI初值49,前值52.4。7月日本工业生产指数89.8,前值82.9。

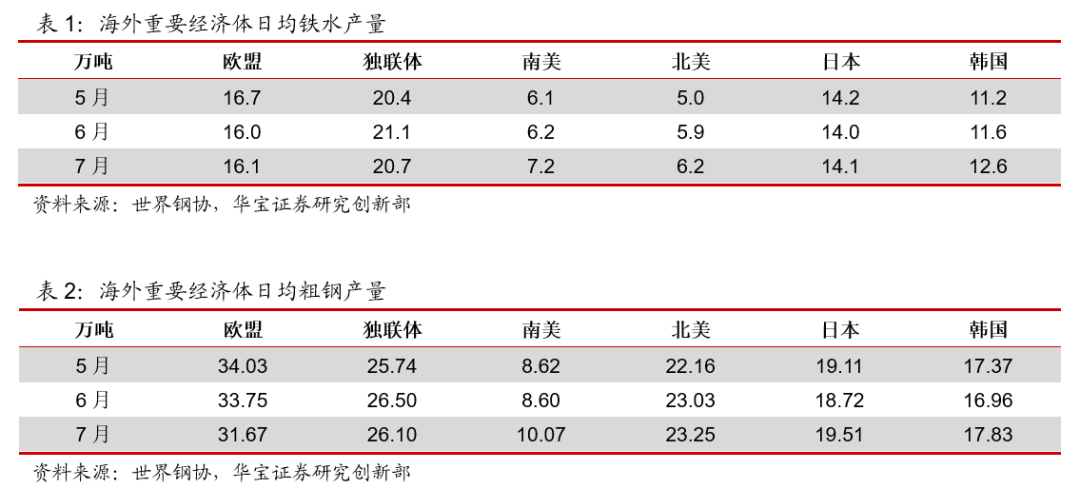

7月日、韩、南美等重要经济体粗钢、铁水日均产量环比增长。7月日本日均铁水产量14.1万吨,前值14万吨;韩国日均铁水产量12.6万吨,前值11.6万吨;欧盟日均铁水产量16.1万吨,前值16万吨;南美日均铁水产量7.2万吨,前值6.2万吨。7月日本日均粗钢产量19.51万吨,前值18.72万吨,韩国日均粗钢产量17.83万吨,前值16.96万吨;南美日均粗钢产量10.07万吨,前值8.6万吨。整体来看,海外重要经济体制造业的改善,也拉动钢材需求的增长。

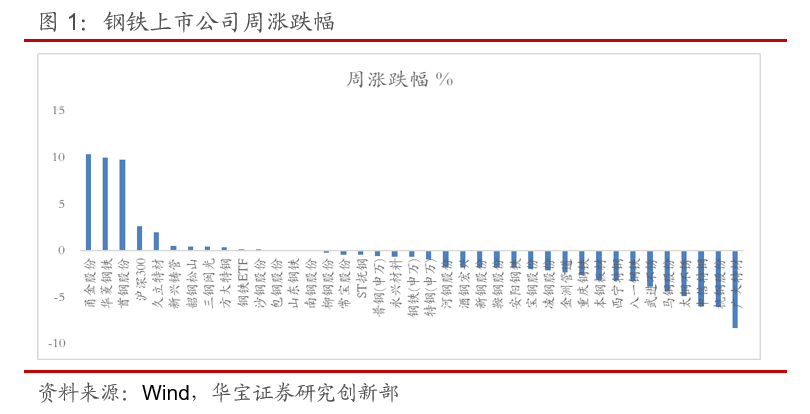

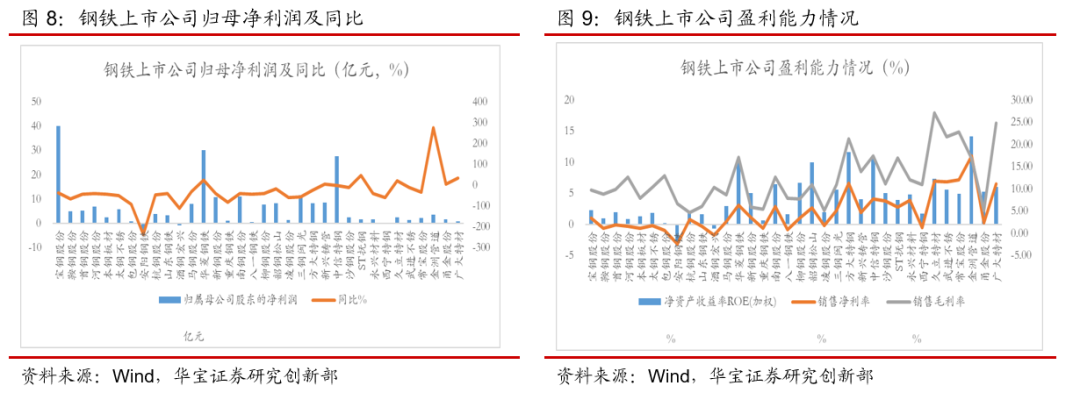

4. 上半年上市公司增产不增利,特钢企业盈利好于普钢企业

2020年上半年近2/3钢铁上市公司营收下滑,平均增速-3.86%。2020年上半年34家上市公司中,13家营收实现增长,其中山东钢铁营收增长24.09%,新钢股份营收增长20.86%,营收增速表现最快。21家营收出现下滑,其中酒钢宏兴营收同比-30.49%,常宝股份营收同比-29.54%,营收增速下滑最多。34家钢铁上市公司营收同比平均-3.86%。

近2/3的综合性钢厂的产量维持增长。25家综合性钢厂合计产量15793万吨,17家钢厂产量实现增长。其中增长最快的是山东钢铁、同比增长46%,其次是柳钢股份同比增长23.7%。产量下滑最快的是河钢股份,同比-13.42%,其次是鞍钢股份-8.31%。

两家上市公司亏损,盈利平均下滑30%,六家上市公司盈利增长。34家上市公司中,两家出现亏损,安阳钢铁归母净利润-3.41亿元,酒钢宏兴归母净利润-0.83亿元。6家实现归母净利润增长,分别是金州管道、广大特材、ST抚钢、华菱钢铁、新兴铸管、甬金股份:其中金州管道增长最多,为274.82%,其次是广大特材33.74%,ST抚钢46%,华菱钢铁23.4%。

上半年特钢企业盈利能力好于普钢企业,长材类企业好于板材类。2020年上半年5家企业净资产收益率超过10%,分别是金州管道14.15%,方大特钢11.65%,中信特钢10.73%,华菱钢铁10.17%,韶钢松山10%。其中特钢管材类企业平均净资产收益率6.3%,平均净利率8.67%,平均毛利率17%。板材为主的企业平均净资产收益率0.86%,平均净利率1.36%,平均毛利率9.25%。板材和长材均有的企业平均净资产收益率3.83%,平均净利率2.75%,平均毛利率9.04%。长材为主的企业平均净资产收益率为6.6%,平均净利率5.65%,平均毛利率12.14%。

5. 螺纹钢供需环比减少,热轧板供需整体企稳

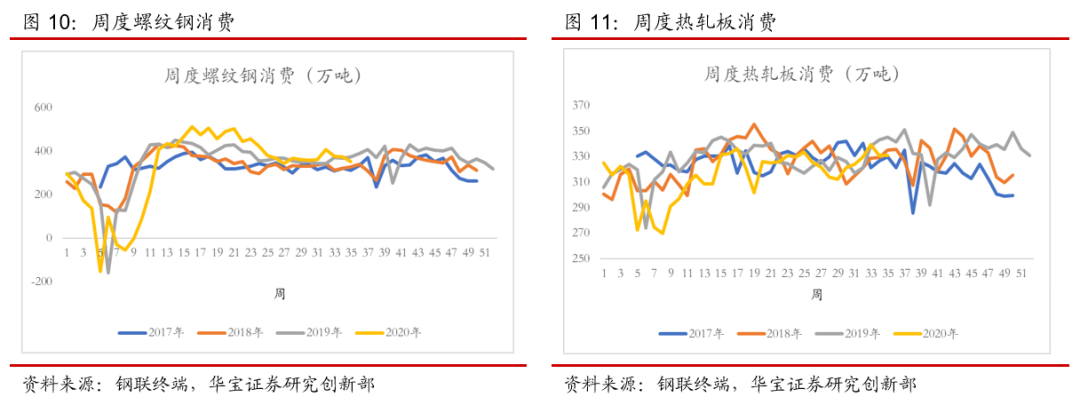

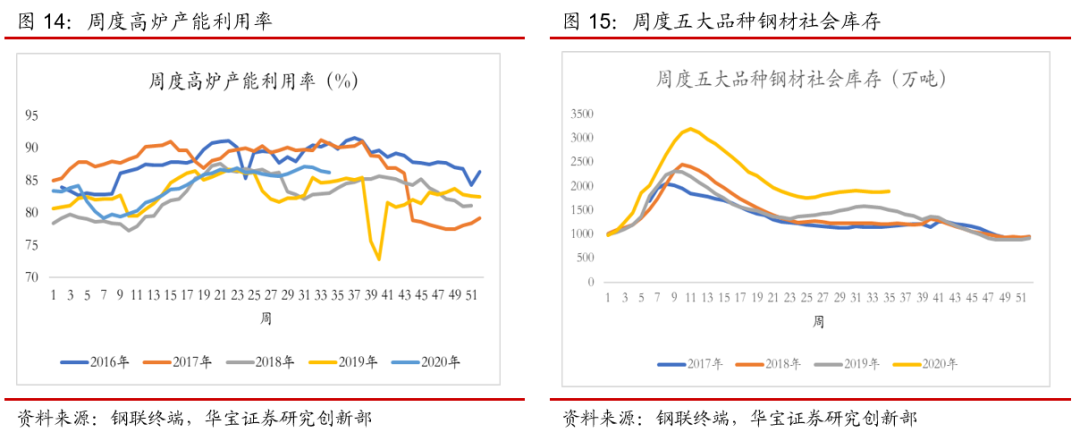

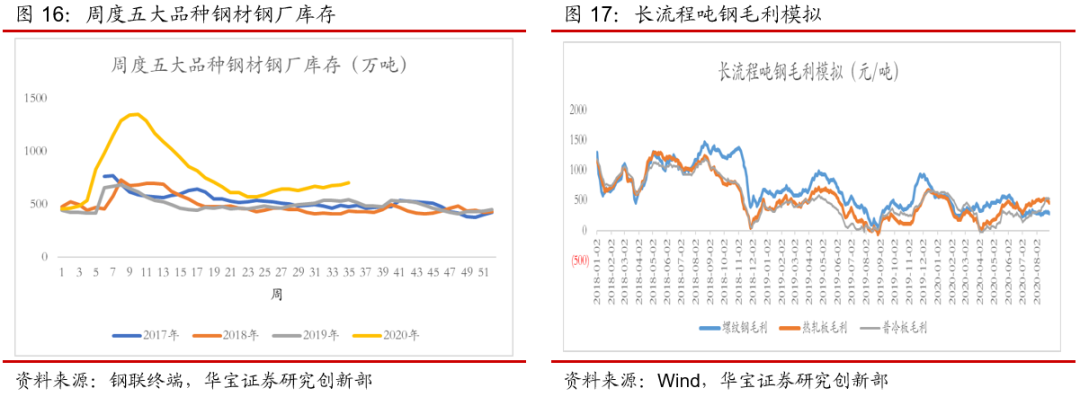

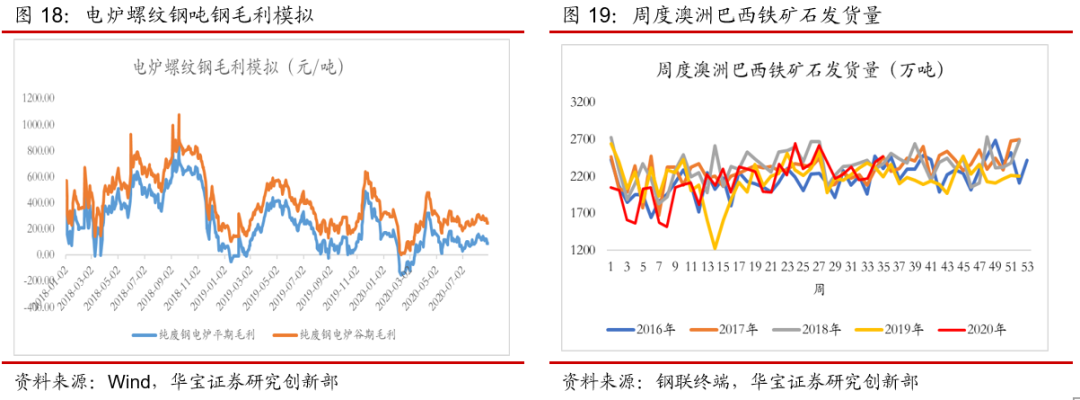

螺纹钢消费和供给环比减少,社库和厂库增加。上周螺纹钢表观消费达到353.37万吨,环比减少18.53万吨;供给方面,螺纹钢产量380.62万吨,环比减少4.35万吨。上周螺纹钢社会库存1219.45万吨,环比增加14.05万吨;钢厂库存380.64万吨,环比增加13.2万吨。截止8月28日,螺纹钢现货价格3700元/吨,环比持平0元/吨,螺纹钢主力期货合约结算价3717元/吨,环比下降63元/吨。前期土地成交的放量,支撑房地产新开工维持高位,短期看房地产韧性还在,进入金九银十,螺纹钢消费可期。上周电炉螺纹钢平期盈利尽管减少27元,徘徊在盈亏平衡线附近,电炉成本对螺纹钢现货价格有支撑。

热轧供需整体企稳,短期热轧盈利仍将好于螺纹。上周热轧板表观消费达到330.97万吨,环比减少0.16万吨;供给方面,热轧板产量330.03万吨,环比增加0.34万吨。上周热轧板社会库存264.88万吨,环比减少3.06万吨;钢厂库存121.25万吨,环比增加2.12万吨。截止8月28日,热轧板现货价格4100元/吨,环比下降40元/吨;热轧板期货主力合约结算价3945元/吨,环比下降16元/吨。国内制造业和海外出口的回升,对以面向制造业为主的热轧板需求有支撑。上周测算热轧板吨钢毛利487元/吨,高于长流程螺纹钢189元/吨。

高炉产能利用率环比小幅下降,电炉开工率环比小幅上升。上周不含淘汰的高炉产能利用率86.21%,高炉产能利用率小幅下降,环比减少0.16Pct。上周全国71家电弧炉钢厂平均开工率72.66%,电炉钢厂平期螺纹钢盈利仍在亏损边缘,开工率环比增加0.33Pct。

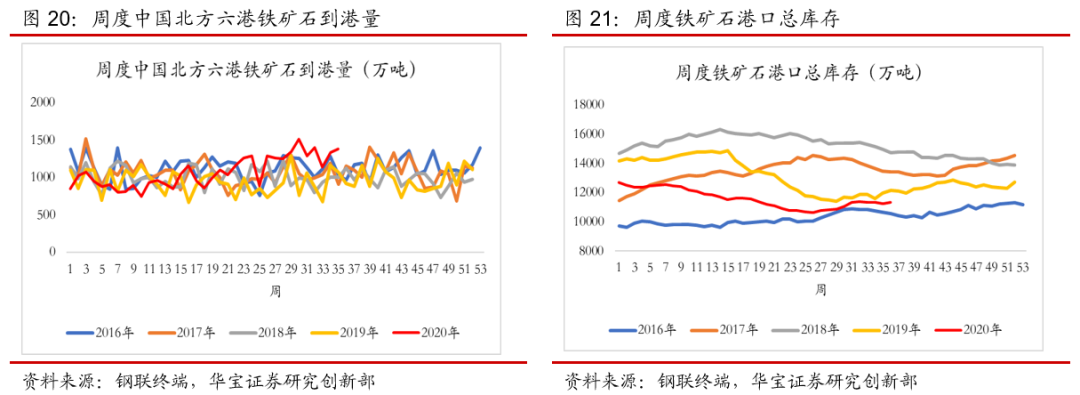

港口库存环比回升,发货和到港环比增加。上周澳巴两国发货量2464.8万吨,环比增加74.3万吨;上周国内铁矿到港1378.2万吨,环比增加48.2万吨;港口疏港量上周达到310.66万吨,环比减少16.7万吨;港口库存11310.5万吨,环比增加68.8万吨,环比回升。截止8月28日,铁矿石青岛港现货价格931元/吨,环比下降24元/吨;普氏指数123.25美元/吨,环比下降3.4美元/吨。铁矿石期货结算价822.5元/吨,环比下降27.5元/吨。整体来看,随着日韩等国制造业的改善,全球铁矿需求边际改善,在供给企稳的状态下,铁矿价格将维持高位震荡。

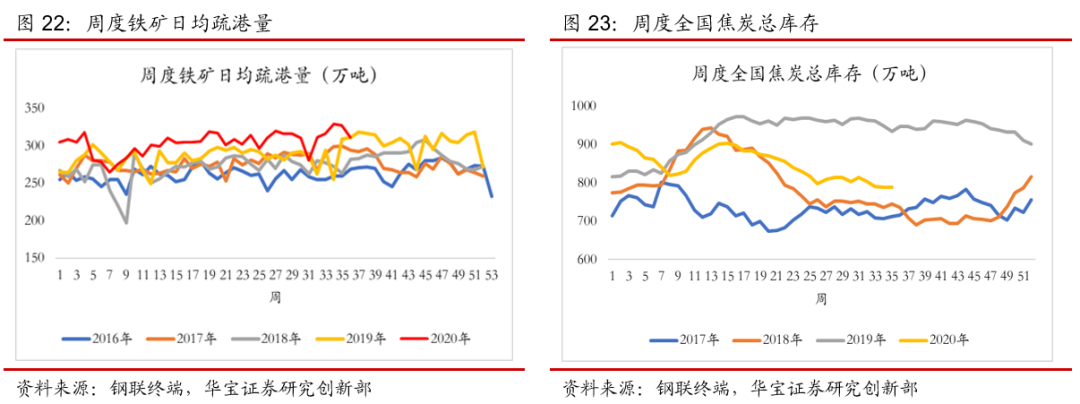

焦炭、焦煤、废钢价格持平。上周独立焦化厂日均产量69.05万吨,环比上升0.1万吨,国内焦炭总库存788.52万吨,环比减少0.37万吨,上周天津港准一焦炭价格2000元/吨,环比持平0元/吨;上周国内炼焦煤总库存2288.93万吨,环比减少64.76万吨;吕梁主焦煤1070元/吨,环比持平。上周张家港废钢价格2580元/吨,环比持平0元/吨。

6. 投资建议

上周长材盈利趋稳,热轧盈利回调,冷轧盈利大幅提升。长流程螺纹钢吨钢模拟毛利达到298元/吨,环比下降1元/吨。长流程热轧板吨钢毛利487元/吨,环比下降33元/吨;冷轧吨钢毛利530元/吨,环比上升61元/吨。电炉短流程钢厂平期吨钢毛利100元/吨,谷期吨钢毛利255元/吨,环比下降27元/吨。从7月以来,热轧和冷轧盈利持续回升,受电炉螺纹成本支撑、长流程螺纹低位企稳;上周冷轧盈利超越热轧。

受国内六保和六稳政策的驱动,经济持续回升,全年钢材消费预计小幅增长;前期受高温和雨季影响,建筑用钢需求环比下降,随着季节性因素减弱,螺纹钢需求有望重新回升,叠加前期土地高成交量,金九银十消费依然可期。汽车、家电、工程机械等下游制造业延续回升,热轧板和冷轧板需求有较好支撑。上半年长材盈利好于板材,下半年预计板材有较大改善;建议关注板材和长材均有的上市公司。重点关注华菱钢铁,以及整体竞争力好,符合高分红、低估值、且未来资本性支出较少特点的公司。

7. 风险提示

海外疫情影响时间较长,国内政策发力低于预期,钢材库存处于持续高位,房地产、基建、汽车、家电等下游需求再转弱。

分析师:杨宇(执业证书编号:S0890515060001)

研究助理:张锦