原标题:“根据基金净值的变化决定加仓或减仓,靠谱吗?”来源:中欧基金

下面,干货奉上

下面,干货奉上

谈到加仓、减仓,大家的潜台词都是:要是能低位多买,高位少买,就完美了。说到底,都是想自己能完美择时。

只要涉及到择时,就存在“胜率问题”。如果你看过基金经理的访谈,会发现很多基金经理,甚至是资深大咖都曾表露过“回顾历史,发现择时胜率不算高”的观点,连专业人士都如此,何况我们普通小散呢。

所以,在择时这个问题上,不要市场有点风吹草动就开始纠结要怎么操作,一动不如一静。

另外,具体到你这个问题,小欧想说的是——买入可以分批,卖出不宜频繁。

比如:打算投资A基金10万元,可以先买入5万元,然后设置一个周1000元的定投,再根据市场情况,下跌多的时候多加一点,在三个月内逐步买齐。(举例仅供参考,不代表投资建议哈)

但卖出时,操作就不宜拆的过细,买入持有策略大部分时间和市场行情下是更适合的,聪敏的投资者可能早已注意到,长持有时间,是影响投资结果的重要因素,这也是为什么,如今越来越多的带持有期的基金产品推出。

简单来讲,量化基金可以理解为运用计算机等工具将投资过程中,比如选股涉及到的筛选PE、ROE等等指标信息数据化,通过自己一套可行的模型筛选出对应股票等资产,构建投资组合,从而形成基金。

传统的投资方法主要有基本面分析法和技术分析法两种,而量化投资与它们不同是,主要依靠数据和模型来寻找投资标的和投资策略,通过数据挖掘等技术支持,将适当的投资思想、投资经验反映在量化模型中,利用计算机帮助人脑处理大量信息,总结归纳市场的规律,建立可以重复使用并反复优化的投资策略,并指导投资决策。

那主要的投资决策是由计算机算法主导还是基金经理主导呢?

在量化模型既定规则内的投资决策,由计算机算法主导,这也验证了量化投资的优势之一——量化模型可以起到避免基金经理个人偏见、精力不足造成选择范围局限,对全市场进行360度扫描式选股。

而基金经理要做的是,构建投资模型并且不断优化,力争使计算机算法可以做出更优决策。

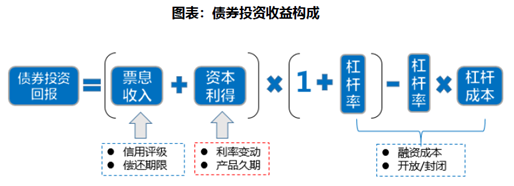

股票波动较大的时候,考虑配置些投资风格相对稳健的债基产品是个不错的选择。事实上,小欧一直鼓励大家在平时的账户配置上也不要少了“债基”,债基和偏股基金相关性较弱,在账户配置上能起到底仓作用,尤其在市场非常震荡时,格外能感受到它的“香”。

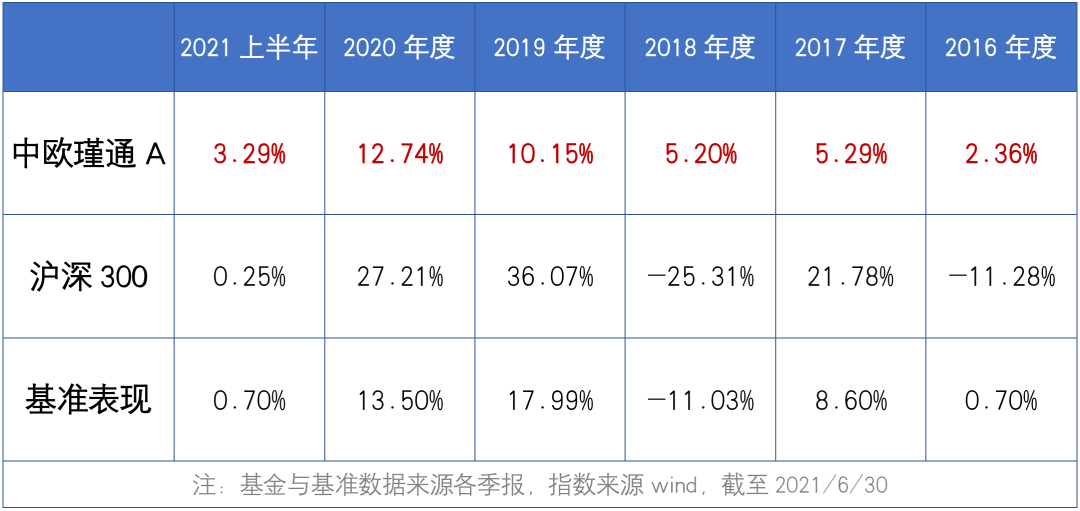

比如我司一只偏固收+策略的产品—— 中欧瑾通(A类:002009,C类:002010)!

中欧瑾通是一只以债券为主,择机配置一定比例权益资产的偏债混合型基金,从历年季报披露的数据可以看出,债券比例多在80%以上,权益比例相对较低,多在10%以下,而且股票配置很分散,今年2季报显示,前十大重仓股占比仅3.24%。整体债性较强,为此回撤控制也特别好。

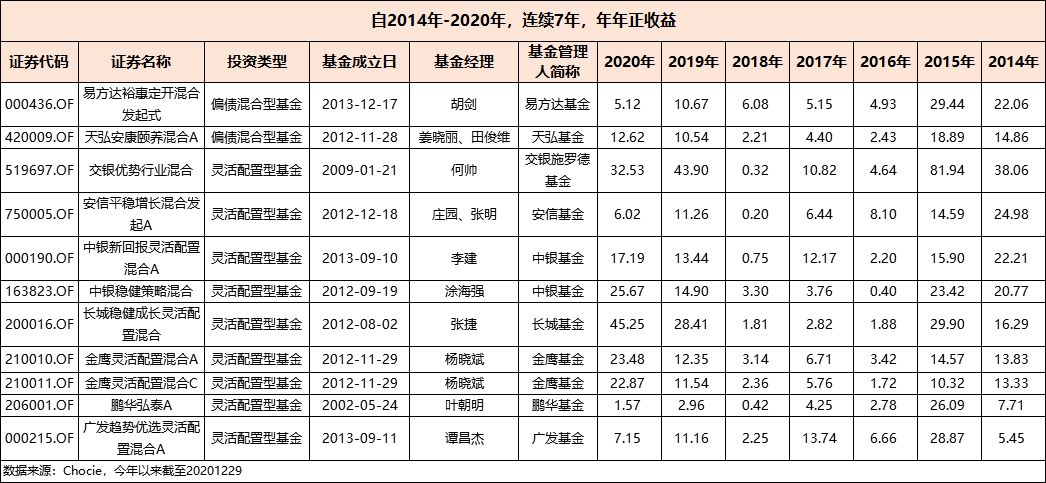

此外,这只基金的历史业绩也一点不逊色,2015年底成立的中欧瑾通,历史每个完整会计年度收益都为正,虽然是定位固收+策略的产品,但在2016、2018股市行情相对较差的情况下,也都是正收益。

熊市抗跌,牛市跟上行情,这样的隐藏好基金,值得有需要的小伙伴们重点关注下!

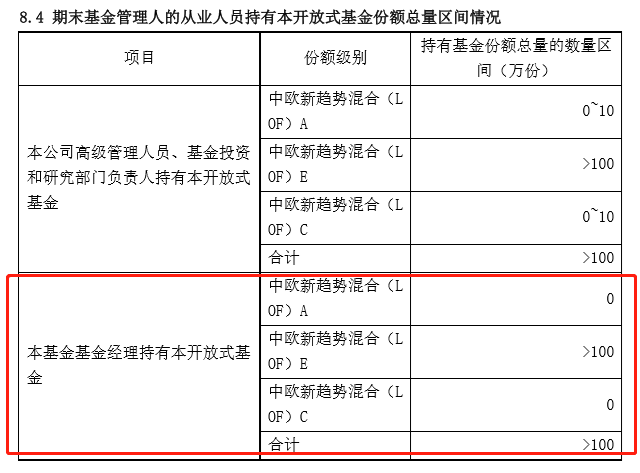

基金的持有人情况,通常会在基金的年报、中期报告中披露。

小欧来指路!基金年报、中期报告基金份额持有人信息期末基金管理人的从业人员持有本开放式基金份额总量区间情况

以中欧新趋势混合为例:

多数基金公司对基金经理开立证券账户有限制,所以很多基金经理都会自购自己管理的基金,作为他们的一种理财方式。例如大家熟悉的老将周蔚文,基金2021年年报中显示,周蔚文在管的每只基金,他本人都持有。 (持有人信息来源基金2021年中期报告)

基金经理自购基金,当然不是心血来潮,究其根本,是相信市场中的投资机会,相信自己的管理,也是和自己的持有人站在一起,利益风险共担~

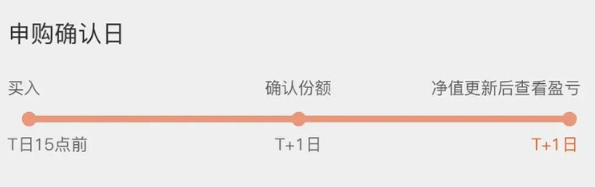

如果你是在交易日下午3点前买入的话,是按照当天基金的净值进行计算的,通常情况下,第二个交易日就可以确认份额,并在净值更新后查看基金的盈亏情况。(这里提示下,QDII类基金受到时差、外汇管制等各方面原因的影响,一般要推后1~2个交易日)

如果在非交易日,是否是下午3点前买入相差不大,都属于非交易时间,统一按照未来最近一个交易日当天的净值进行计算,基金盈亏情况,相应的也要往后延一天才能看到。比如周六申购的,那么周二确认,周二净值更新后可查看基金盈亏。

注:T为交易日。

周六、周日和国家法定节假日是不进行交易的。尽管网上或者手机App可以7*24小时进行全天候交易,但实际上也是要等到最近的交易时间才能进行成交和确认。