2020“银华基金杯”新浪银行理财师大赛,火热报名中。即日起至9月7日,报名参赛将免费领取管清友、罗元裳、陈凯丰、简七等多位大咖,总价值逾700元的精品课程礼包。【点击领取】

来源:中证指数

编者按

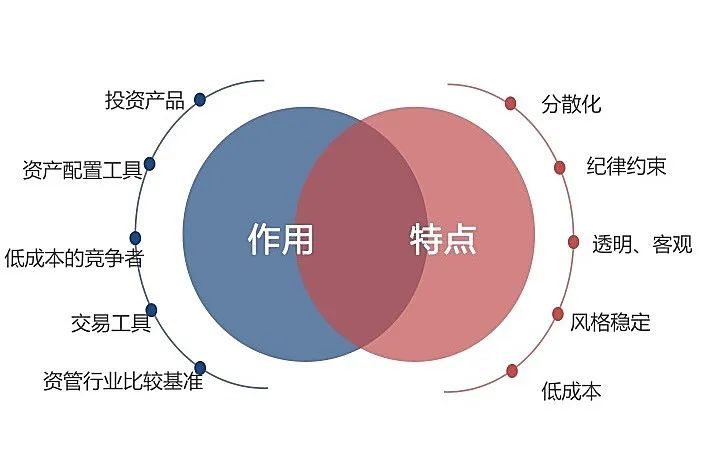

经过十多年的发展,国内市场已形成较完备的指数体系,指数型产品呈现出多样化、增长迅速的特点,指数化投资的理念得到日益广泛的关注与认同。

中证指数有限公司推出“指数小讲堂”栏目,介绍指数化投资的特点与发展现状。本文旨在介绍指数型产品的发展。

壹

指数化投资的概念与特征

什么是指数化投资

从投资策略角度而言,投资可以分为主动投资管理与指数化投资管理两大类。传统的主动投资是指基金经理通过使用证券分析和时机选择为主的投资策略,来达到战胜市场这一投资目标的投资方式;与传统的主动投资相比,指数化投资是以复制和追踪某一市场指数为目标的一种投资模式,也被称作是一种被动投资管理模式。

指数化投资特征

// 分散化

不要把鸡蛋放在一个篮子。指数化投资通过构建组合的形式,能够降低单个股票出现风险对组合的影响。

// 纪律性

指数型产品严格按照指数的样本与权重进行配置,能够降低情绪的扰动。

// 透明或客观性

指数根据规则化、透明化的规则进行编制,选样标准及加权方法透明公开,投资者可以通过交易所网站和指数机构网站进行查询。

// 风格稳定

指数风格不会出现偏移,指数在构建过程中,设定了定期调整规则,旨在保证样本始终符合构建时的目标。

// 低成本

指数型产品成本低廉,管理费通常为普通开放式基金的三分之一,同时ETF交易免收印花税。

指数化投资快速发展的原因

中长期内持续战胜指数较困难

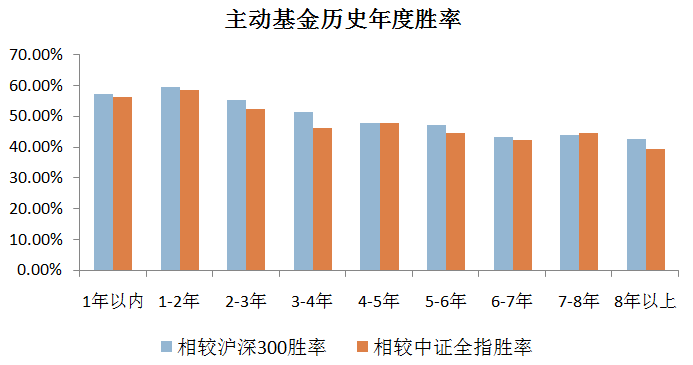

从美国市场实践来看,主动投资难以长期超越指数投资。虽然国内市场尚未达到较强有效性,与美国等发达国家市场相比,目前主动基金获得超额Alpha仍然相对更容易。中长期来看,国内主动基金相比中证全指的胜率同样会显著降低。

从主动基金与指数累计收益比较来看,随着统计时间延长,主动基金历史胜率逐渐降低。以中证全指作为全市场代表,3年以内的主动基金,平均年度胜率在50%以上,8年以上的主动基金,历史年度胜率不足40%。

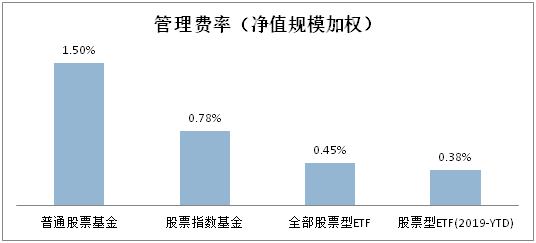

低成本优势明显

对国内普通股票基金、股票指数基金以及股票型ETF的管理费率进行统计,股票指数基金以净值规模加权的管理费率相较普通股票基金低0.72%,而股票型ETF的管理费率相对普通股票基金低1.05%,2019年以来新成立的股票型ETF管理费率进一步降低,体现指数型产品的低成本优势。

此外,对于主动基金而言,较高的管理费以及换手率带来的高额交易成本,长期而言,成本节约将带来更加重要的影响。

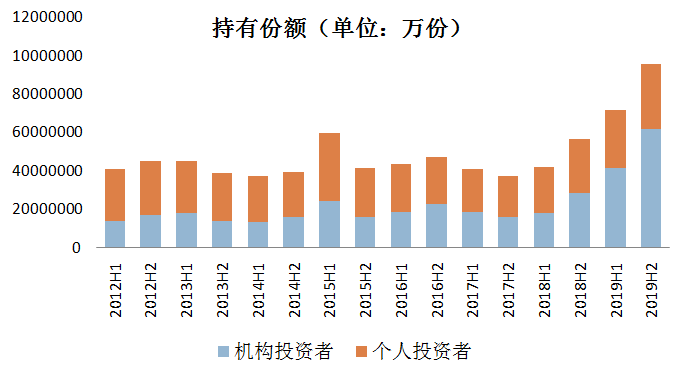

投资者增持,在资产配置中发挥积极作用

2018年以来,机构投资者与个人投资者增持指数型产品,持有份额持续攀升,其中机构投资者持有的比例不断提升,体现了指数型产品在资产配置与组合管理中的积极作用。

根本而言,指数型产品是一种投资工具,指数型产品的出现,可以帮助投资者在低成本、高效率、更高透明度下建立风险分散的投资组合。

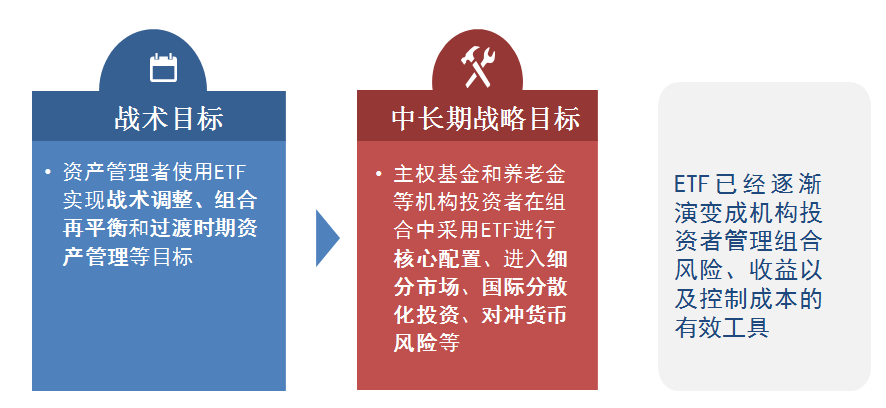

最后,带大家了解一下机构投资者使用以ETF为代表的指数型产品,进行战术型与战略型资产配置的目标与场景。

ETF在资产配置中的应用

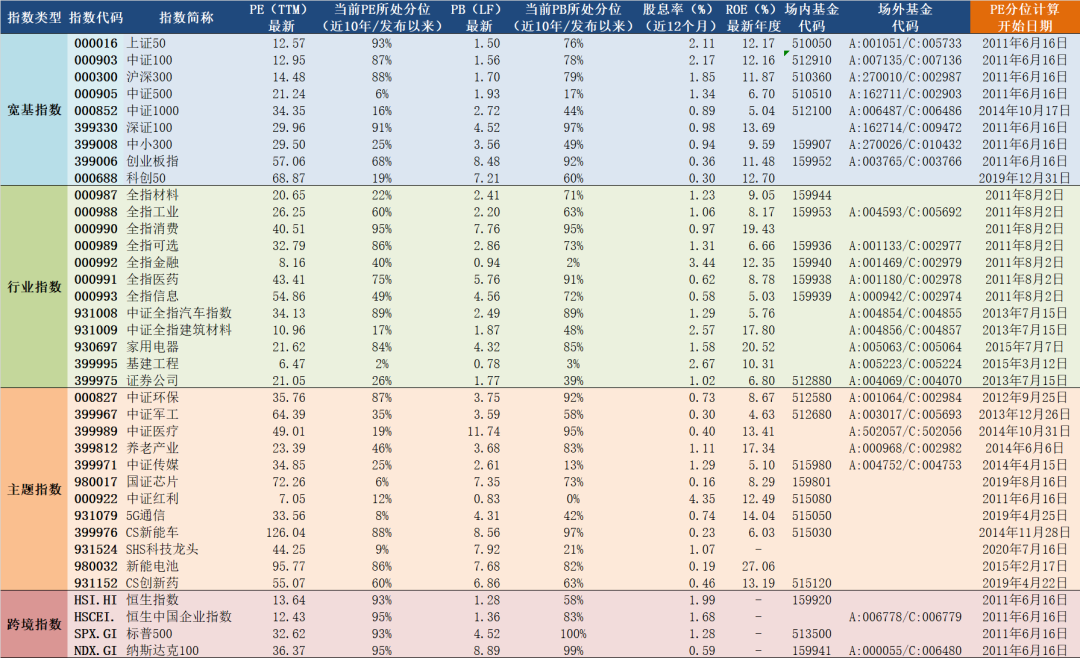

▲滑动查看全部

本微信公众号的内容由中证指数有限公司(“中证指数”)提供,受中国著作权法、商标法、专利法及相关法律保护。除法律另有规定或者中证指数与第三方另有约定外,本微信公众号展示或提供的所有内容(包括但不限于商标、商号、服务标记、文本、图片、设计、音频、视频、指数数据、行情信息等)的知识产权均属中证指数所有。在遵守中国有关法律与本声明的前提下,任何机构或者个人可基于非商业目的浏览、下载本微信公众号的内容,但非经中证指数事先书面同意,任何机构或个人不得在任何媒介上予以转载。

“沪深300指数®”、“indexpress®”、“e-index®”、“中证®”、“中证指数®”、“中证行业分类®”、“中证债券估值®”、“CSI®”、“CSI 300®”及其他与中证指数及其所提供产品及服务有关的商标均归属中证指数及/或上海证券交易所所有。任何机构或个人未经中证指数及/或上海证券交易所书面授权,不得以任何形式使用。

中证指数可随时修改或更新本微信公众号的任何内容。中证指数不对本微信公众号所提供内容的准确性和完整性做出任何保证。对任何因直接或间接使用本网站内容而造成的损失,包括但不限于因有关内容不准确、不完整而导致的损失,中证指数不承担任何法律责任。

扫二维码 3分钟开户 紧抓创业板2.0大机会!