2020“银华基金杯”新浪银行理财师大赛,火热报名中。即日起至9月7日,报名参赛将免费领取管清友、罗元裳、陈凯丰、简七等多位大咖,总价值逾700元的精品课程礼包。【点击领取】

视频加载中,请稍候... play向前向后

play向前向后近期A股市场持续震荡态势,在3400点附近展开“拉锯战”,无论是正在持有权益基金的投资者还是准备借基入市的小伙伴都很关心对于当前市场机遇与风险的解读。为此,我们当面采访了中庚基金首席投资官、基金经理丘栋荣,就当前的热点话题进了解读。

现在就奉上视频,欢迎点开收看哦~

Q1:当前市场环境下,您看好哪些板块的投资机会?

丘栋荣:基于中庚基金的PB-ROE的模型,并结合风险溢价配置的模型来看,我们希望能找到有可能是低估值、低风险并且最好是有成长性的公司。

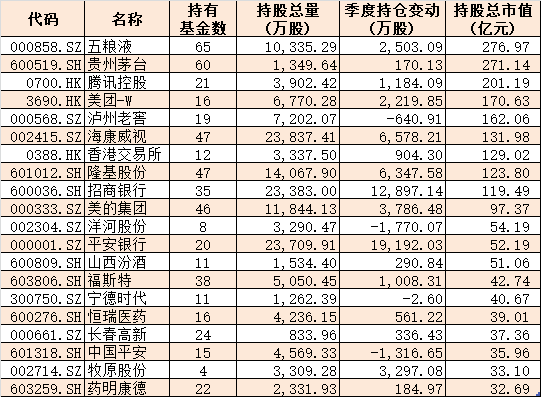

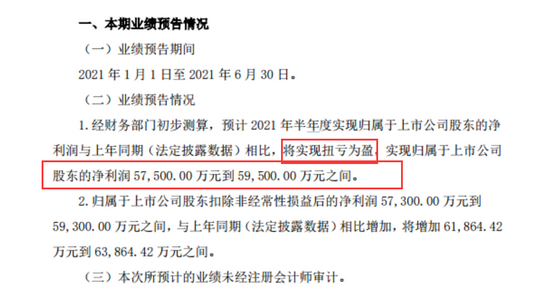

首先,从低风险角度来看的话,传统的低估值领域比如说银行、地产以及偏周期的领域过去尤其是2018年以来到今年上半年,是我们买得比较少的领域,其中很重要的原因在于它虽然是低估值,但我们认为它的风险是比较高的,主要体现在景气下行以及不确定性的风险相对比较大,呈现低估值、高风险的状态。但从二季度以来尤其是六、七月份以来,我们对它的看法会越来越倾向于积极和乐观,原因是它的风险可能在降低、经济复苏的可能性在上升,最直观的例子就是我们看到房地产的需求销售“两旺”、银行的坏账以及银行的盈利能力在预期上都是有可能见底回升的。在它的估值处在历史上非常低的水平(很多指标甚至是历史上最低的水平)的情况下,我们认为是有吸引力的配置机会。在银行、地产以及偏周期的相关行业中有机会能找到一些有成长的公司和细分行业领域,也就是说有机会用低估值、周期低点、马上复苏的情况下买到实际上是成长性的行业和公司。这样的话,它的预期回报可能是非常高的。以上说的是相对传统的低估值领域。

第二,我们更感兴趣的是什么呢?是广义的制造业以及制造业里面的细分行业、细分龙头公司。这类公司的需求是增长的,同时公司的竞争力和竞争优势是不断增强的,在这种情况下它的估值和价格也还比较低,因为它们没有太多的主题或者概念,都是一些非常传统的制造领域,比如说轻工、包装、家具、机械甚至跟出口相关的一些行业和领域,我们觉得它的性价比可能是非常高的,有机会用10倍左右的市盈率买到可能是有较高增长的这种公司,而且这种持续性很强,公司竞争优势也很突出,风险非常低,所以广义的制造业现在是我们投资的主战场,因为它的性价比是非常高的,我们有机会用比较低的估值买到持续成长的这种低风险的行业和龙头公司,这是我们最看好的一个领域。

第三,在高成长的这种行业公司里面,我们可能比较看好的是国防军工行业,最主要的是三个方面的原因:第一是它的行业的成长速度和稳定性、持续性可能会比较强,甚至有可能处于加速过程中;第二它的相对估值在整个科技板块里面是比较低的,跟它自己的历史相比也是处于比较低的状况,因为国防军工这个行业从2015年以来表现都是比较差的,它处于历史上相对便宜的时候,绝对估值虽然说不上很便宜,但在整个科技股里面其实也说不上有很大泡沫;第三也是最重要的原因在于自下而上能找到这种公司:它的需求增长是比较明确的、持续性比较好、甚至处于加速过程当中,同时公司的治理也比较不错,很多甚至是一些民营企业或者是国有企业里面有充分激励、充分良好的治理结构等这种公司,在公司经营本身的竞争格局里的位置和优势是比较明确的。我们能找到同时满足这三个条件的公司是低风险、相对低估值以及有良好成长性的这样的一个组合,所以这也是为什么我们在高科技行业里面积极看好的大方向。

Q2:请谈谈当前市场的风险和机会

丘栋荣:其实从3300点这个位置,大家可能很难清晰地得出结论。因为3300点,从估值定价的标准来说的话,它大概是处于历史上的中位数的水平,它既不是6000点,也不是2000点;既没有像6000点以上这样显而易见的高估,也没有像2000点那样显而易见的便宜。但是它有几个因素我认为是非常重要的:

第一个方面,就是基本面的风险是不是真的在变小,尤其是我们说的偏宏观、偏自上而下的、偏传统的领域。比如说宏观经济的风险,地产周期、投资周期相关的风险是不是在降低,经济总体是不是在复苏,包括出口是不是在复苏。对于这一方面,我们的看法是比较积极和正面的,我们认为至少在未来四个季度,可能都有机会看到持续向上的这种可能性,这里面当然有大家最关注的疫情风险降低的相关影响,也有经济本身的自然规律。

第二个方面,是货币政策和财政政策。这里面我们认为货币政策方面、在流动性方面有可能最为宽松的时候已经过去了,接下来更值得期待的是跟财政相关的支持政策,可能对于未来经济的企稳复苏甚至对于企业增长可能帮助会更大。

第三个方面,就是我们真正担心的其实是结构性的风险,其中最明显的就是大盘成长的这种风格,其实我们认为它的估值和定价基本上处于历史上最高的水平,在行业上是比较明显的:医药、科技和消费估值定价处于历史上最高水平,同时基本面的风险也在累积,在交易上也是相当拥挤,所以对于这些领域我们对它的风险担心的会更多一些。反过来他们的反面是什么呢?就是那些传统的低估值领域,包含了银行、地产以及偏周期的这样的方向,也包含了更广泛的这种制造业,那些传统的、优秀的民营企业,细分行业的龙头公司,即便是报表和基本面非常良好,但是估值和定价还是处于比较低的水平甚至有些领域是相当低的水平,这里面隐含的机会和预期回报率我们认为还是比较高的,这种结构性的分化和差异处于历史上非常高的时期。

对我们来说,投资机会也是非常显而易见的,倒过来那些投资的风险可能也是比较明确的。

Q3:普通投资者如何做好投资理财?

丘栋荣:建议遵循一些简单的但同时是可执行的策略,比如相对来说要分散投资,比如说相对最重要的我们的资产配置和投资目标间是要匹配的,比如说不能够长钱短投反过来也不能够说我们是借钱去做长期投资,这些都是不太合适的。但是这里面通常比较容易发生的错误、比较容易出现的现象是我们的资产配置过于集中和过于拥挤,比如说大家可能在房子上的配置总体上是比较高的,分散度可能不太够,考虑到未来更长周期的资金需求的话,我们的资产端跟我们的投资目标之间有可能是有错配的。再比如说我们会倾向于说在牛市的时候我们的仓位是很高的,甚至有很多投资者会去加杠杆,这种我们认为都是不合适的。风险越高的时候,大家的仓位越重、风险补偿是越差的,反过来在风险越低的时候,回报率越好的时候,大家的仓位反而越轻,这个从价值投资角度来看是不合适的。

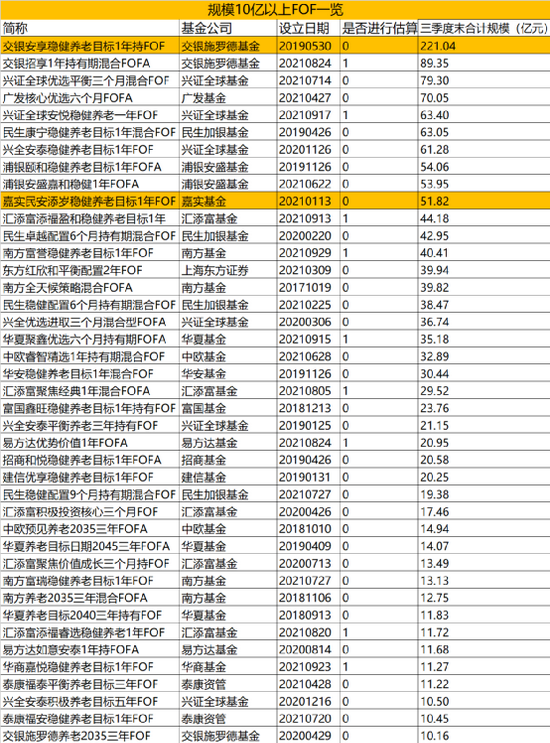

所以我们会建议用一些比较简单的方法来帮助大家来改善这个资产配置,比如说定投,比如说把钱委托给相对专业的资产管理人,这样的话,可能我们的风险可以得到降低。

风险揭示:市场有风险,基金投资需谨慎。本文所载内容仅供参考,不构成投资建议。

分享

点赞

扫二维码 3分钟开户 紧抓创业板2.0大机会!