原标题:陆续出清银行、化工等个股 中庚基金向低估值科技股集中

每经记者 任飞 每经编辑 叶峰

8月18日,中庚基金旗下四只基金公布了2021年中报,管理资产规模总计约108.5亿元,基金经理在上半年陆续出清大盘银行、化工类个股,转而向低估值科技赛道集中,隐形重仓股中,如振江股份、绿盟科技等7月以来上涨明显。

同日,公司第五只基金首发当日就结束募集,记者从各主销渠道综合了解到,首发当日募集总规模或接近40亿元。基金公司表示,若总规模超过40亿元,将对18日有效认购申请采用“末日比例确认”原则进行确认。

旗下四只基金中报出炉

随着恒越基金拉开基金中报披露大幕,公募基金半年度审计数据及规模变化陆续揭晓,8月18日,中庚基金公布了旗下四只基金半年报,分别为中庚价值领航、中庚小盘价值、中庚价值灵动、中庚价值品质一年,管理资产规模约108.5亿元。

从报告期末基金份额总额来看,截至6月30日,中庚价值品质一年以28.48亿份占据首位,其他三只产品份额总额均在20亿份以下,中庚价值领航在季内出现规模缩减,数据显示,中庚价值领航二季度初期基金份额总额达14.77亿份,到季末时为12.68亿份,期间基金总赎回份额3.72亿份。

或与其二季度调仓有关,虽然重仓调入的富满电子、远兴能源、金诚信等个股二季度表现优异,但比重相对较低,且被占比较重的柳药股份、阳光城、永艺股份等季内跌势吞噬业绩。不过,基金经理丘栋荣在运作分析中指出,市场核心矛盾仍是结构性高估和低估并存,能提升估值的领域来自于政策有支撑的高景气赛道。

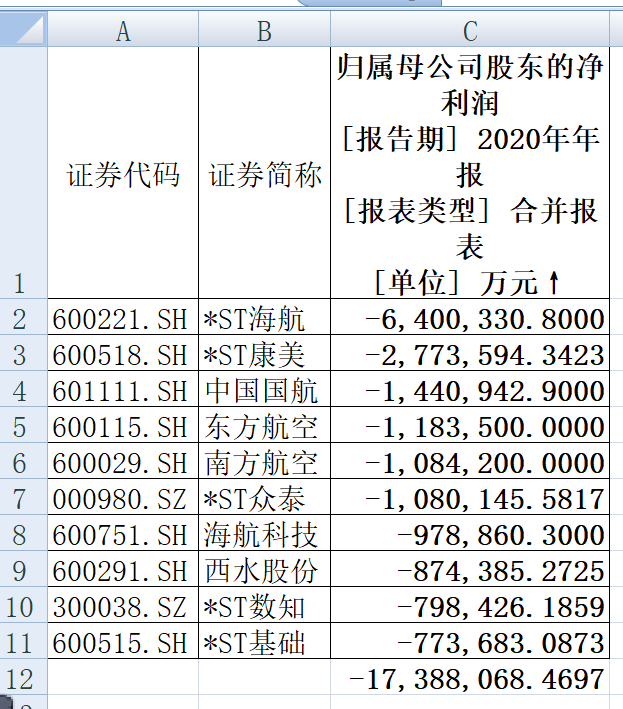

从中报披露的全部持股明细中,记者发现,部分大盘银行、化工类个股已在上半年陆续被基金经理卖出,包括工商银行、中盐化工等。中庚价值领航更是将这两只股票卖出巨量,累计卖出金额超出期初基金资产净值2%。

另外,从累计买入金额超出期初基金资产净值2%或前20名的股票中,记者发现,中庚基金上半年明显在向科技、能源赛道靠拢,富满电子、火炬电子、紫天科技、远兴能源等多出现在基金累计买入个股金额排名前列。

隐形重仓股中,部分上市公司二季度之后股价涨幅明显,如振江股份、绿盟科技等。有意思的是,虽然基金经理关注“茅指数”“宁组合指数”的结构性行情,但像贵州茅台、宁德时代、隆基股份这样的企业一股未买。

总体来看,虽然个别基金在调仓节奏上相对保守,但总体上依旧延续此前低估值投资的理念予以贯彻。丘栋荣表示,将在后市继续关注A股市场中的低估值小盘成长股和港股市场中的低估值大盘蓝筹股。

第五只基金已结束募集

此外,中庚基金2020年没有新发基金,却在2021年初新发中庚价值品质一年,虽然没有跟上权益大年的新发热浪,但彼时核心资产瓦解之势也在推高成长股的投资价值,业内对其新发策略有了新观察。

一位深圳的基金从业人员告诉《每日经济新闻》记者,如果贯彻低估值策略,势必要有助推估值提升的条件,而部分核心资产的抱团瓦解,也让资金寻觅长期趴在地板的小市值成长股,而近期又出现资金投向分歧,无论是新能源的锂电、光伏,还是传统食品饮料,在日均破万亿的成交额背景下,相关低估值个股或再迎布局良机。

8月18日,中庚基金旗下第五只基金中庚价值先锋股票开始募集,并在当天公告结束募集。记者从各主销渠道综合了解到,首发当日募集总规模或接近40亿元。基金公司表示,若总规模超过40亿元,将对18日有效认购申请采用“末日比例确认”原则进行确认。

据悉,40亿元募集规模上限在此前份额发售公告中已有确认,据了解,该产品主销渠道中极少出现银行,且以基金公司直销和券商居多,业内人士指出,客户群多来自对中庚整体投研体系比较认可的合作渠道和客户。

根据丘栋荣在中报的总结,他提到,目前市场的分化在大盘股、成长股、核心资产等内部,以中证800为例,里面大盘成长类的公司估值持续处于非常昂贵的水平(历史90%分位以上),而有些公司则处于历史30%分位以下,非常便宜。

不过,本次中庚价值先锋并非他担任管理,而是新人陈涛和曹庆,两人以前都做过基金经理或投资相关工作,但履职中庚基金经理尚是首秀。

Wind统计显示,陈涛历任泰康资产研究员、华创证券高级分析师、浙商基金高级研究员、汇丰晋信基金投资经理等,暂无基金管理经验。

而曹庆曾任东方基金管理有限公司研究员、法国巴黎银行证券上海代表处研究员、汇丰晋信基金管理有限公司高级研究员、研究副总监,此前管理的汇丰晋信科技先锋任职近1.5年回报达51.87%,年化水平36.43%较为出色。