2020“银华基金杯”新浪银行理财师大赛,火热报名中。即日起至9月7日,报名参赛将免费领取管清友、罗元裳、陈凯丰、简七等多位大咖,总价值逾700元的精品课程礼包。【点击领取】

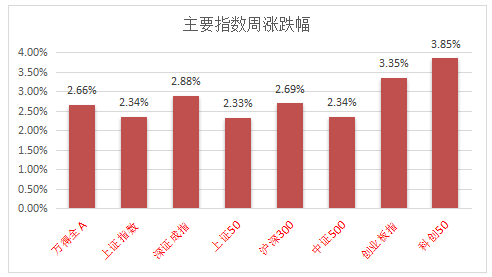

2020年,我们见证了各种极端事件,但是A股依然实现了大逆转,接连走出“暴涨”行情。暴涨暴跌以及分化的结构性行情,给投资带来了不小的难度。

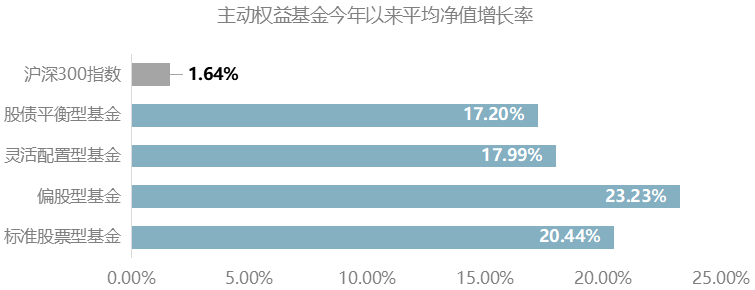

然而,公募基金凭借丰富而专业的经验,为投资者赚取了较好的回报。银河证券数据显示,截至6月30日,2020年以来偏股型基金的平均收益率为23.23%,股债平衡型基金和灵活配置型基金的平均涨幅在17%以上,而同期沪深300的收益只有1.64%。

沪深300指数数据来源:Wind;其他数据来源:银河证券;数据截至:2020.6.30。

在此背景之下,诞生了一批业绩优异的基金经理,而上投摩根的李德辉就是其中优秀的代表。

银河证券数据显示,截至7月31日,李德辉管理的上投摩根科技前沿、卓越制造、智选30基金今年以来的回报分别为71.00%、70.63%和69.06%,远超于以上图表中增长率最高的偏股型基金(23.23%)。

过往业绩优秀,上投摩根科技前沿基金

任职以来收益达167.23%

投资是一场没有终点的长跑,除了比拼短期的业绩之外,更是对基金经理耐力和智慧的考验、长远的目标、坚定的信念和不懈努力的坚持,都是投资胜利的要义保障。

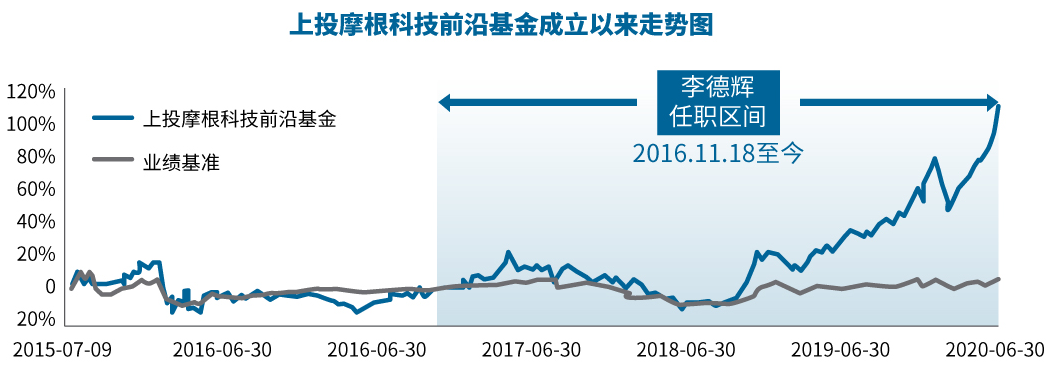

拉长考核久期来看,李德辉所管理的基金产品业绩表现,除了短期优秀之外,长期的业绩表现也非常的优异,而且超额收益非常明显。从李德辉自2016年11月18日管理的代表基金,上投摩根科技前沿基金来看,银河证券显示截至7月31日,任职以来收益达到了167.23%,任职年化收益30.39%。

数据来源:2020年二季报,数据截至:2020.6.30。

更加难能可贵的是,李德辉在取得长期优异业绩的同时,表现也较为稳定,可淡化择时长期持有,比如历经牛熊考验的上投摩根科技前沿基金。截至6月30日,自2016年李德辉管理以来的14个季度中,上投摩根科技前沿的业绩收益率有12个季度是超赢沪深300的,季度超赢率约 86% ,相比于中证500的季度超赢率达 93%。

基金业绩数据来源:银河证券,指数数据来源:Wind;统计区间:2017.1.1 -2020.06.30。超赢计算方法:基金业绩收益率-同期指数收益率。

凭借着长期稳健且优异的业绩回报,李德辉的管理能力得到了业界的一致认可,其所管理满一年的3只基金全部获得权威机构五星评级。上投摩根科技前沿基金获得了银河证券、海通证券、招商证券三年期五星评级;上投摩根卓越制造基金获得了海通证券、招商证券三年期五星基金*,海通证券五年期五星评级*;上投摩根智选30基金获得了海通证券、招商证券五年期五星评级*。

注:海通证券评级反映截至2020.07.31的星级评价,银河证券评级反映截至2020.07.03的星级评价,招商证券反映截至2020.6.30的星级评价。*以上五星评级引自相关基金评价机构的三年期、五年期基金评价结果,李德辉任职上投摩根卓越制造、智选30基金基金经理的区间并未完全覆盖相关基金评价机构的评级区间。

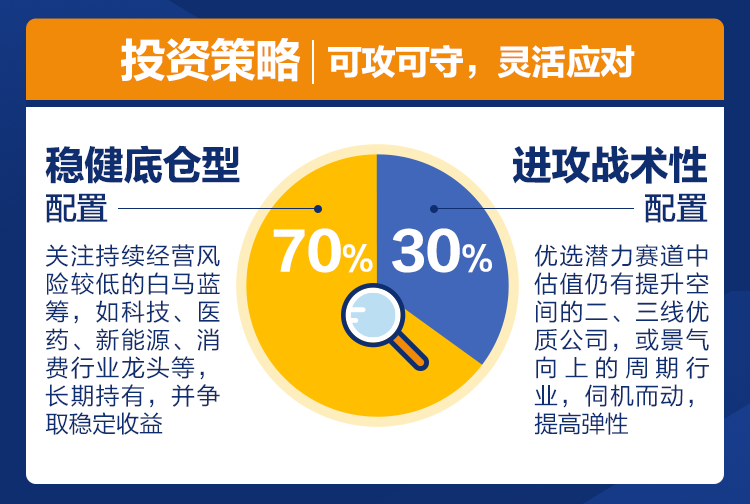

之所以能取得如此优异的投资业绩,主要得益于李德辉建立了一套成熟的投资体系,其投资之道在于守正出奇,因而被称为“成长中的稳健派”。

在构建投资组合时,李德辉以稳健且具有成长性的长期资产作为稳健底仓,并搭配进攻战术型配置伺机而动,以把握行业景气度变化所带来的投资机会。

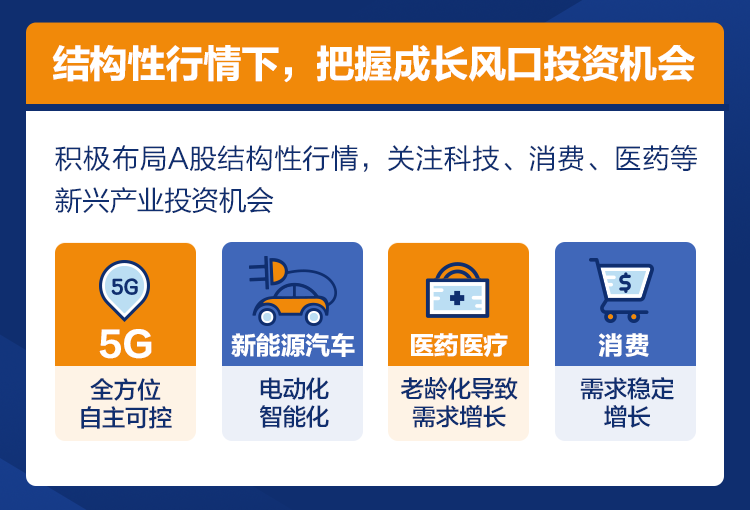

在投资方向上,李德辉重点关注消费、医疗、科技等优质赛道,同时在个股的筛选上,李德辉采取自下而上的方式挖掘优质成长,关注具备成长空间大、长期盈利能力稳定的优质龙头企业。

以智慧洞见未来

李德辉首只两年持有期基金重磅发行

然而因为频繁申赎等不恰当的操作,出现了“基民的投资收益要低于基金收益”的尴尬境况,也就是很多投资者并未能真正享受到基金过去的收益。

上海证券基金评价研究中心数据显示,投资者的平均收益率和基金的平均收益率之间有着不小的差距,从2007年至2016年这十年间,股票型基金的平均收益率为9.55%,而股票型基金的投资者收益只有4.88%,两者相差了近一倍左右。这背后的原因在于,很多投资者频繁“追涨杀跌”,持有基金的时间过短,导致在投资的过程中错过了许多机会。

数据来源:Wind,上海证券基金评价研究中心《统计显示:基金投资的尾部风险小于直接股票投资》。

为了帮助投资者避免追涨杀跌和难以长期持有的问题,李德辉首只两年持有期基金——上投摩根慧见两年持有期混合基金(基金代码:009998),将于9月3日重磅首发。

扫二维码 3分钟开户 紧抓创业板2.0大机会!