2020“银华基金杯”新浪银行理财师大赛,火热报名中。即日起至9月7日,报名参赛将免费领取管清友、罗元裳、陈凯丰、简七等多位大咖,总价值逾700元的精品课程礼包。【点击领取】

【今日直播】

联海资产廖又瑨:大类资产配置带你走进量化期货交易

华夏基金魏威:震荡行情下,科技还能上车吗?

易方达范冰、中泰证券陆韵婷:详解港股通下香港多元金融板块的投资机会

信达证券王舫朝:更高格局看待券商核心增量

定向公开 | 广发证券|糜韩杰:纺服下半年投资策略解读

掘金周期|开源证券齐东:房地产行业四季度投资策略

掘金周期|川财证券白竣天谈石化机会:周期渐起,量价回升提升业绩

2020年的地产股,转机何在?

TOP30 | 国泰基金程洲:我选股始终坚持这个指标,科技在所有的行业里面都存在,医药向好趋势明显

“自由现金流是我们筛选公司商业模式、竞争力、包括规避一些财务瑕疵和风险的一个方式,这个是我们一直坚持的,跟市场环境和风格的变化没有太大的关系。”

“按理说估值这个东西是会做一些变化的,因为市场一直在变,投资者选择标的也会变,巴菲特从来不买黄金股的,他现在也开始买黄金股了,我觉得这也是他的一种变化,包括他以前也很少买航空股,后来他也买了,我觉得这也是要与时俱进。”

“其实科技在所有的行业里面都存在,养猪也需要科技,否则在没有疫苗的情况下,有些企业就能够把出栏量做的不错,但有些企业可能出栏量就会降,其实这里面就有养殖技术在里面。”

“从现在来看,我们选择科技股,还是更关注到公司的一些研发能力,包括一些激励机制。从估值来说,我们不会去买那些说有很美好的未来,然后现在给很高溢价的公司,我们就不太会参与。”

“如果你讲一个很美好的大故事,说连续多少年高增长,在估值合理的情况下,我觉得这种成功的概率其实很低的,因为从历史上看,这样的股票很少。我们还是更加相信眼前一些现实的东西,不要做太美好的一些假设理解。”

“组合管理方面,我们希望能够有一个更高的夏普比例,我们还是适当的分散,所以我们的组合,个股的数量、集中度相对会比较分散一些的,我们会通过这样的方法来控制整个组合的波动率,从而在收益一定的情况下,它的夏普比例会高一些。”

“基金业协会也做过统计,频繁的买卖其实是基民亏钱很重要的一个原因。比如说2月3号第一天开盘,那天整个基金行业可能赎回量非常大,其实那一天可能是很多基金今年以来的一个最低、最有机会的时候。”

以上是国泰基金主动权益投资事业部负责人程洲近日在与申万计算机首席刘洋的在线直播交流中,对自身投资方法、行业观点以及居民投资建议的部分精彩观点。

作为“聪投TOP30基金经理”之一,程洲已经有20年的从业经历,作为行业“老司机”,他也有自己的一套投资体系和风格特点:

在本次交流中,程洲还透露出自己投资方法上的一个特点,即,在某些方面有所坚持,而在有些地方要学会与时俱进。

在他看来,选股的方法和标准是需要坚持的,而在变化上,他以巴菲特最近买黄金股为例,认为在经济形势和周期发生改变时,自己也应该及时跟上。

同时他在交流中表示,“读万卷书”对于思考和做投资有很大的助益,而他自己多数读的都是投资类书籍,基本上很少读休闲类的书籍了。

程洲目前共管理8只基金,总管理规模152.23亿(截至2020半年末),以他管理时间最长的聚信价值来看:

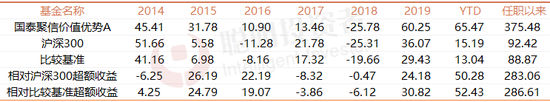

资料来源:Wind;截止2020年8月21日

自2013年12月管理至今,6年多,程洲在任职期内已经获得了375.48%的总回报,年化收益达26.27%,相对沪深300指数取得了283.06%的超额收益。

从历年回报来看,成立6年来,仅在2018年出现过亏损,下跌幅度等同于沪深300指数约25%的下滑,其余年份均取得正收益,今年以来的回报超65%。

而且,聚信的夏普比率(年化)大于1,在回撤控制上也做的比较好。

以下是聪明投资者整理的程洲本次交流全文:

做投资有些东西要坚持

有些要与时俱进

问:你是怎么样去做到了一年、两年、三年、五年、十年都是金牛级别的,因为大家都知道产业周期不同,企业也不同,你是怎么平衡这些问题的?

程洲:应该是有些东西要坚持,但有些东西也要与时俱进。

比如要坚持的,就是我们对一些企业的要求、选择的标准,我们希望以一个比较好的价格来买到一些好的公司,通过长期的持有来获取企业成长给我们带来收益,这个是我们一直在坚持的。

但我们也需要有些变化,这个变化既有市场投资风格的变化,也有经济形势和周期发生的一些变化。

因为我也做了很多年投资,我刚开始在做投资的时候,是2007年的时候,那个时候全球经济都非常好。

2007年,各大券商的报告可能都是黄金10年,中国要开始所谓的重化工业的一个10年。

那时候中国真的是一个高速增长的国家,现在和12年前相比,就会有一些变化,比如经济增速可能已经大幅下台阶了,有些行业开始真正的变为一个夕阳行业或者是周期见顶的一个行业。

这些变化就会对让我们对行业选择、选股标准,以及对公司的看法就会有一些调整,所以,既要有坚持,也要有一些与时俱进。

问:关于你的理念,你比较偏重于行业龙头,价格也要好,而且对于现金流、估值都会有要求,这个是价值投资上来讲会非常有用。再往后面三五年,怎样的投资能够既满足这个理念,同时又满足估值比以前高的情况?

程洲:我们对现金流的关注,包括对一些行业龙头的选择,其实也是和经济环境的变化是相关的。

因为现在中国经济已经开始进入到一个存量的时代了。

尤其在一些相对比较稳定的行业里面,小公司再做大的概率其实是非常低的,除非一个特别新兴的行业,所以行业龙头是有优势的。

自由现金流是我们筛选公司商业模式、竞争力,包括规避一些财务瑕疵和风险的一个方式,这个是我们一直坚持的,跟市场环境和风格的变化没有太大的关系,还是我们前面说的,有些东西要坚持。

按理说估值这个东西是会做一些变化的,因为市场一直在变,投资者选择标的也会变,周末的报道里说,巴菲特从来不买黄金股了,他现在也开始买黄金股的,我觉得这也是他的一种变化,包括他以前也很少买航空股,现在他也买了,我觉得这也是要与时俱进。

对估值来看,2013年之前,中国几乎所有的行业可能都是成长型的行业,现在很多行业真的是变成夕阳行业了,所以很多估值低的,也有可能存在估值陷阱。

但是对一些有未来的行业,包括中国经济转型方向的一些行业,即使是估值和那些夕阳行业或者说是周期见底的行业,在估值上有明显的差异,我觉得也可以接受。

因为这个时候还要考虑到,有些行业和公司在未来3-5年会呈现一个什么样的状况,有些行业可能3-5年后他还是这个样子,或者说是能维持现状就已经很不错了,这样的公司我们即使给一个很低的估值,可能也没有太多的投资价值。

医药和新兴行业是符合未来趋势的

TMT未来的成长空间较大,但也有周期

问:按你的描述,未来3-5年什么领域会符合未来趋势的行业?

程洲:医药肯定是个好行业。

医药符合中国人口变化的大趋势,因为人口红利消失了,老龄化已经在发生了,有个统计,人一生吃的药,80%是在65岁之后,所以这个过程中,人口老龄化之后,医药行业会受益。

还有一些新兴的行业,包括很多方面,有些行业可能是从无到有的,比如我们原来没有航母,现在有航母。

有些行业可能就是一个质量的提升,比如原来会有一些进口的高端的东西,但现在更多的会是进口替代,从自身来做一些东西,在很多行业都是存在的。

中国有很多行业可能真的是一个全球的大行业,但可能未必是最强的,从大变强的过程中,应该会带来很多环节、公司和行业的机会。

我们投资科技,其实科技在所有的行业里面都存在。

养猪也需要科技,否则在没有疫苗的情况下,有些企业就能够把出栏量做的不错,但有些企业可能出栏量就会降,其实这里面就有养殖技术在里面。

问:我自己是计算机出身,我们这个领域里有没有哪个分支,能够满足你讲的,价格也还可以,行业地位也行?

程洲:TMT是个很大的行业,也是一个有未来的行业。

但在过去很长时间有一段时间里,比如在2010-2011年的时候,是有低谷的。那时候大家会强调TMT的一些成长性,给了一些很高的溢价。

但后来我们看到,TMT也有它本身的一些周期性,当它周期下来的时候,景气下来的时候,它也会有一些压力,所以那时候有一两年表现比较差。

在这个时间点往后看,TMT在一些新的技术,包括5G、半导体的技术突破之后,是有一个周期往上的过程,同时未来的成长空间我觉得也是比较大的,所以TMT还是有很多东西可以挖掘的。

对于去做未来美好假设的公司

一般不会参与

问:看了你的历史持仓,买了很多科技股,买的也非常正确,我感觉你应该是有一些理念,是一些纯科技选手get不到的。

程洲:至少从现在来看,我们选择科技股,还是更关注到公司的研发能力,包括一些激励机制。

从估值来说,我们不会去买那些说有很美好的未来,然后现在给很高溢价的公司,我们就不太会参与。

我原来做过策略,也做过一些数量的统计,其实在A股的历史上,连续5年,比如每年保持30%增长的公司数量是非常少的,可能占整个上市公司的数量不超过3%。

这样的话,如果你讲一个很美好的大故事,说连续多少年高增长,在估值合理的情况下,我觉得这种成功的概率其实很低的,因为从历史上看这样的股票很少。

我们还是更加相信眼前一些现实的东西,不要做太美好的一些假设理解。

问:其实在这个时间点上,因为替代预期加上一些国内的研发,再加上大家相信5G发展,是不是以你的策略视角来看,对远期的科技有点乐观了。

程洲:应该说,的确有些公司我们觉得有些假设的前景太美好了,当然我们也不能保证他一定不会发生,但是对我们来说,坚持我们的一些原则,这样的股票我们就会更少一些。

所以,你看定期报告,我们的组合里也会有一些TMT的股票,但这些可能我觉得对这些公司业绩的展望也好,或者说未来的一些分析,还是相对比较理性的公司会多一些。

做仓位调整更多是规避风险

问:我们注意到你还有一个很大的自由度,是仓位,聚信的仓位是35%-90%,其实只选股就够了,你还能再选仓位,这么高的自由度上,你是怎么去平衡的?

程洲:我去国泰基金之前,是在申银万国证券研究所学习成长的,毕业后就到研究所,那时候是2000年。

那时候在行业部,后来有行业比较,开始有策略部,申万在当时业内是很领先的,所以我们也是比较早成立了所谓的策略研究部。

我当时也算是一个比较早的策略分析师,我去了国泰基金之后,也是在公司内部做了一些投资策略的分析,所以我在策略研究方面会有一些自己的想法,所以聚信也是仓位调整空间比较大的,我们在这个过程中会去做一些所谓大的择时操作。

当然,对我们来说,择时操作更主要的还是去规避一些风险,因为我们是纯多头的一个操作模式,市场如果出现一些调整,我们只有通过仓位调整来规避一些风险,别的我们也做不了。

在过去7年的时间里面,我们的确是做过一些仓位的调整,尤其当我们认识到市场有一些大的风险的时候,会做些调整。

分析框架和现在的一些策略分析师的报告也基本相似,也是当年在申银万国研究所的一些积累给了我这种经验。

目前没有规模压力

通过相对分散和均衡来实现稳健的收益

问:我也注意到你现在管理的产品有很多个了,规模也越来越大了,你感觉到多少规模的时候,自己可能会开始感到疲劳?

程洲:其实就是规模的半径问题。这段时间应该也有很多人来问过,包括现在其实爆款的基金也很多,一天发300亿也很多,拿着300亿能不能管得好?

我想说到现在为止,还没有一个非常权威的算法,就是你的业绩跟你的规模会有一个什么样的函数的关系,但通常我们会认为规模是业绩的杀手是吧?

但我觉得这个是有个拐点的,或者是有一个边际的点的。

我想对于我来说的话,像我还管的资金比较多,我觉得是可以做个比较,一个人管300亿还是管200亿,到底是哪个位置很合适,我觉得也挺难判断的,因为你没有比较。

像我这样管的基金比较多的话,其实10个亿的基金也有,70个亿的基金也有。

我觉得这里面就可以做一些比较,如果你规模大的基金,明显比你规模小的基金业绩有落后的话,那可能就是你管理规模达到一定的瓶颈了。

如果差异不大的话,我觉得规模还有空间。

到目前为止,我们还没有看到这样的一个压力,如果有,可能我们就会去做一些限购,限制一下规模,因为还是要公平对待现在的持有人。

问:注意到你的公开数据上,看收益和波动率的比较,你们是一般同行基准优秀指数的三倍,而且,今年我听说是大量的主动管理都跑不赢指数,比如医药指数,你是怎么在这么多聪明人里面仍然做到了这样优秀的业绩?

程洲:收益率还是我们说的,我们对选股有些我们要坚持的东西,同时也要适应市场的变化,也包括经济大的周期的变化,做一些与时俱进的调整。

从组合管理方面,我们希望能够有一个更高的夏普比例,我们还是适当的分散。

所以我们的组合,个股的数量、集中度相对会比较分散一些的,我们会通过这样的方法来控制整个组合的波动率,从而在收益一定的情况下,它的夏普比例会高一些。

问:波动率因为我感觉又跟情绪有关,又跟交易有关,又跟外部环境有关,现在因为随着微信互联网工具,波动我们自己统计是比以前很多了,你怎么样能够做到,回撤和波动率还能完全错开,感觉现在比5年、10年前的市场波动大多了。

程洲:我觉得要控制还是一个相对均衡。

适度的分散会是一个很重要的原因,因为你去猜市场,频繁的仓位调整其实很难的,但是我们通过行业的相对均衡,个股的相对均衡,来实现一个稳健收益,这样夏普比例会就会好一些。

读万卷书对投资来说很重要

问:我估计你平常会看很多这些学科,这些知识的书,你会推荐哪些书?无论是基本功,或者是最近在读的,那些书里面的重要方面,能跟我们分享一下吗?

程洲:我是看过挺多书的,有几本书可以跟大家分享一下,一般我看过两三遍的书,我觉得对我是有帮助的书。

一个是比较老的一本书,利弗莫尔的《股票作手回忆录》,我觉得这里面对一些心态的描述是很有帮助的。

过去几年看的比较多的,就是霍华德·马克斯写的《投资最重要的事》,我觉得这里面,对我们这样专业的投资者看这样的书还是有很多的收获,包括它一些方法,一些判断的常识。

当然还有比较欣赏的一位投资前辈的东西,像邱国鹭,我觉得邱总写的书,包括《投资中最简单的事》、《投资中最不简单的事》,比较通俗易懂,把一些投资的常识变成了非常简单通俗的语言,这些书我也会翻一下,也蛮有启发的。

尤其是自己业绩有一些困惑,碰到一些迷茫的时候,看一些这样的书会让自己重新有一个调整的过程。

问:所以你是那种主张读万卷书行万里路的?还是你比较喜欢在家里面去学习这种人?

程洲:我觉得相比要了解这个世界,肯定还是要读万卷书更重要一些,像旅游还是以放松为主。

以前在读书的时候,还会看一些文学的书,现在基本上不看了。

股票市场是未来10年居民配置的重要方向

问:你建议一般投资人投什么方向是适合居民理财的?

程洲:过去的十几年,可能最好的投资,一个是买房,还有一个投茅台,当然,房子还有一个使用的价值。

未来10年,资本市场的有价证券应该是我们资产配置一个很重要的方向。

一方面我觉得房地产政策从大的国家基调来看,我们的最高决策层已经有定调了,所谓的房住不炒。

另一个,从资本本身的发展空间来看,前任肖主席又提到了,“中国从来没有像现在这样重视资本市场”,这是一个大的环境的变化。

所以资本市场中的有价证券肯定是我们未来居民资产配置的一个重要方向。

因为我是个基金管理人,作为一个专业的投资人,我们还是希望居民更多能够通过购买基金来参与资本市场。

因为股票比较多,包括我们也很难全部覆盖现在上市的近4000家公司,对于一般个人投资者来说,这个难度就更高了,所以通过基金让专业的投资者来做选择,可能是一个比较好的途径。

怎么选择基金?

要了解自己和基金经理

问:如果让基民去选,全市场这么多基金,去选择什么样的产品是符合自己长期或者是获得更满意的结果?

程洲:我想基民选择基金的话,首先,基民要了解自己钱的风险收益的目标。

你是长钱还是短钱,你这个钱是为了将来养老,还是为了给小孩做一个做准备,或者说你已经自己做了一些资产配置,比如有一些买了稳健理财,还有一些我就准备买一些高波动的。

首先对自己要了解,在这个情况下,再进行选择相应的基金。

我是觉得对基金的选择,如果你看的时间很长,或者说是自己对基金、股票不是太懂的话,我觉得那就是要选人。

选一个长期管理基金的,就基金经理变更的比较少的。如果有基金一年换一个基金经理,这样基金是很难判断他未来会怎么样。

一个基金比如说有个三五年一直是他管的,他的风险收益特征就会显得比较明确;然后这个时间要长到至少能够经历一轮牛熊,这样你就对他会有分析,你觉得这个基金经理是不是能够符合你对风险所有的要求?

当然如果你是投资者,自己是有些想法的,或者说是也懂一些东西,自己从事某个行业,比如从事地产行业,或者从事TMT行业,对这个行业比较了解的话,或者可以自己判断这个行业在一个什么景气的状态,我觉得你可以去选一些行业的ETF。

这些可能更考验的,是你自己对这个行业的一些理解,一般都是本人在从事这些行业,相对来说可能也会有自己的一些判断。

我们也是希望基金投资人能够选择好基金之后,就能够相信基金经理,我们都一直会以我们最大的努力,去把我们基金管好。

我们也是希望基民不要频繁的去买卖。

其实基金业协会也做过统计,频繁的买卖是基民亏钱很重要的一个原因。比如说2月3号第一天开盘,那天整个基金行业可能是赎回量非常大,其实那一天可能是很多基金今年以来的一个净值最低、最值得买入的机会。

扫二维码 3分钟开户 紧抓创业板2.0大机会!