2020“银华基金杯”新浪银行理财师大赛,火热报名中。即日起至9月7日,报名参赛将免费领取管清友、罗元裳、陈凯丰、简七等多位大咖,总价值逾700元的精品课程礼包。【点击领取】

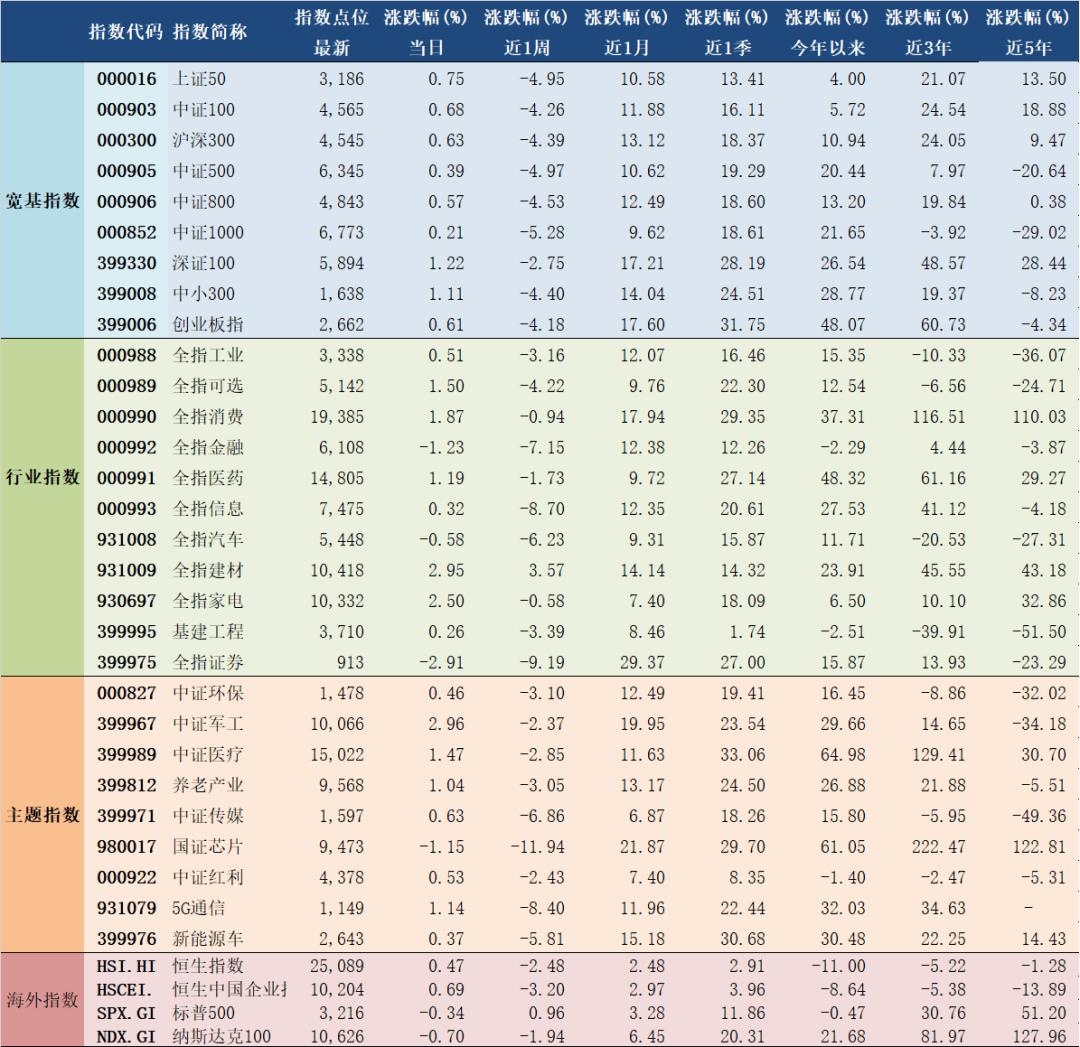

近期随着经济总需求的逐渐恢复,通胀上行周期开启,一批重点布局顺周期板块龙头股票的基金涨势突出。

大成睿景混合基金经理韩创表示:“周期是不会消失的。只要市场经济在运行,就会产生周期。经济复苏的过程中,顺周期的板块机会很多。”

01.

聚焦两类周期股

Wind数据显示,截至8月19日,韩创自今年1月2日管理该基金以来,已经收获69.22%的回报。韩创表示,他的投资框架中包含纯周期和偏成长周期两大类周期股,两者既有共性又有较大差异。其中,纯周期股与外在因素的关系更为紧密,这类公司的增长更需要外界条件的配合。纯周期股投资主要依靠择时。

而兼具成长和周期属性的周期成长股是韩创重点关注的领域。这类公司属于地产、基建等传统周期行业产业链范畴,除周期波动外,净利润、市场份额的增加等对其股价表现影响显著,长期看遵循成长股的逻辑。“周期部分来源于行业本身的波动,成长部分来自行业增速的加快、公司市场份额的提升及跨行业扩张能力。”

今年以来,周期成长板块诞生了多只牛股。韩创认为,传统行业正进入变革期,过程伴随工业化改造、信息化改造。“比如一家建筑行业上游产业公司,传统非信息化时代公司管理半径很小,各个环节中的分工及酬劳比较混乱。通过信息化改造,直销员工的工作流程和绩效非常清晰,对销售人员的针对性激励更加到位,有效突破原来的管理半径。”

展望接下来的投资机会,韩创表示,疫情影响因素在逐步消除,很多商品价格回到疫情前的位置。经济还会不断复苏,利率上行、估值差距大,顺周期板块迎来双重利好。不过,周期细分领域不同板块的景气度处于不同位置,需仔细识别景气度向上的行业。

韩创看好化工、建筑建材、贵金属等细分领域。“在经济恢复期,更适合优选高安全边际、竞争力强的上游周期品龙头。如长期有成长性、竞争力强的新材料;安全边际较高的煤炭龙头;受益复苏的顺周期的工业金属等。”

02.

精选高贝塔行业与高阿尔法个股

“投资不能随大流,要保持独立的思考判断,清楚组合的收益来源。”为领先于市场发现机会,韩创始终保持高度的敏锐和勤奋,坚持自己的投资风格。

“我的投资策略主要分为三部分,”谈及投资框架,韩创总结道,一是精选具备贝塔的行业,二是挖掘具有阿尔法的公司,三是估值相对合理。

在韩创看来,具备贝塔特征的行业通常拥有较高景气度或景气度正在提升。而需求的扩张带动景气度上行,因此市场需求是衡量行业景气度的关键指标。

“5G、新能源汽车、装配式建筑等生活中发生的较大产业变革,有望带来中长期增长的需求。在此过程中,可以通过产业链上下游的验证、调研等方式找到优质个股。”

在选股方向上,韩创重点关注两类机会,即合理估值下高景气行业中的优质公司和景气度可能出现逆转行业中的弹性标的,这也是阿尔法的投资机会。具备阿尔法的企业在行业内拥有核心竞争优势,能够实现投资效率的最大化。

“就新能源汽车而言,产业链上下游各个环节竞争非常激烈。如果不进行超前深度研究挖掘高壁垒公司,投资该赛道只能赚到贝塔收益。”韩创坦言。

除上市公司的核心技术、服务、产品外,选择投资标的时,韩创还会关注公司的管理团队、现金流、资产负债结构等方面。

韩创认为,好公司并非一定对应好股票,买入的价格非常重要,估值是选股的考量因素之一。高估值需要成长和时间消化,一旦错判就会造成永久性亏损。而且,绝对估值法涉及永续增长率等很多无法完全预测的假设因素,这些因素的变动会造成差距巨大的估值结果。韩创十分看重组合的风险收益比,会根据个股预期收益率进行动态调整,这也帮助他能够在不同风格的市场环境中获取超额收益。

大成基金