2020“银华基金杯”新浪银行理财师大赛,火热报名中。即日起至9月7日,报名参赛将免费领取管清友、罗元裳、陈凯丰、简七等多位大咖,总价值逾700元的精品课程礼包。【点击领取】

易方达香港机构客户可联系对接同事,

获取更详尽的完整版报告

EFUNDHK

核心关注:

经济复苏进行时,疫情阴影依然笼罩,各国央行政策频出,市场波动不断,后市到底如何走?

人人都在说“黄金坑”,到底什么是黄金坑?

高收益债的收益到底有多“高”?现在上车还来得及吗?

8月12日,易方达香港携手富途,请到易方达国际固定收益投资经理和全球债券策略师蔡少俊,为大家带来直播活动帮牛牛们解读了亚洲美元债V型反弹后的投资机遇,并分享了以下4个核心观点:

1.不同经济周期时候配置不同类型的资产,从长期来看,经济周期目前进入触底反弹阶段。

2.短期驱动因素较为利好高收益债券,美国大选不确定性带来的市场波动可视为投资机会。

3.亚洲高收益债表现不俗,相比权益资产比较长期波动较小。

4.亚洲美元债自身估值处于历史中枢,利差仍有较大收窄空间;中资美元债相对境内债券仍然有一定溢价,可以认为黄金坑还没有完全被填平。

疑问一:亚洲美元债是什么?有什么特点?

易方达香港蔡少俊:其实我之前也做过一个直播,介绍中资美元债。其实不管是亚洲美元债,还是中资美元债,顾名思义,它其实就是亚洲或者中资企业在境外离岸市场发行的以美元计价的债券。

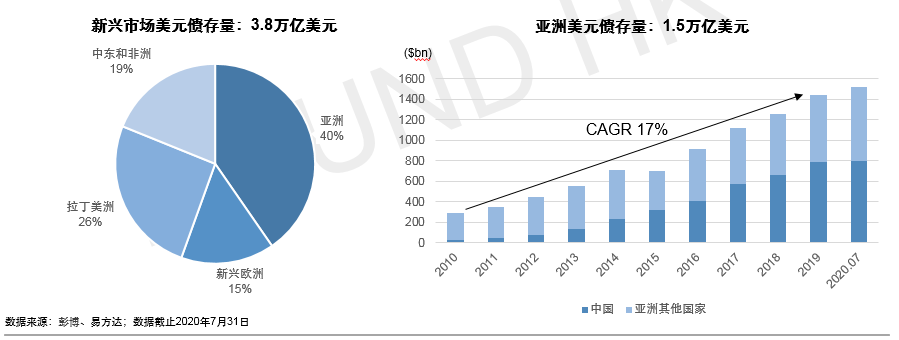

目前亚洲债市整体规模有1.5万亿美元,占新兴市场美元债市存量约40%。近年来,主要受益于中国企业发行规模激增,亚洲债市规模年均增长17%。其中亚洲债市里面中资占比也发生了大幅的变化,从10年前占比基本可以忽略不计,到目前中资企业发行的债券在整个亚洲市场占比超过了50%。

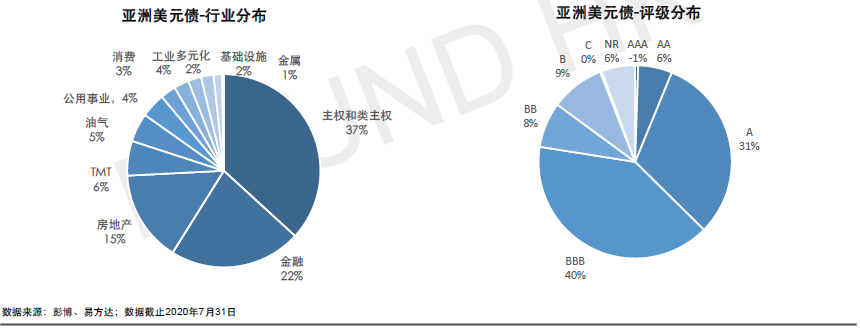

从投资机会来看,亚洲美元债券较为多样化,行业分布广泛,以主权和类主权,金融和地产板块为主。信用评级分布多样,其中投资级占比约75%,高收益债券25%。

编者按:高收益债券是指评级在BBB-级以下的债券,包括评级为BB、B、C等。评级为BBB-级及以上为投资级债券。

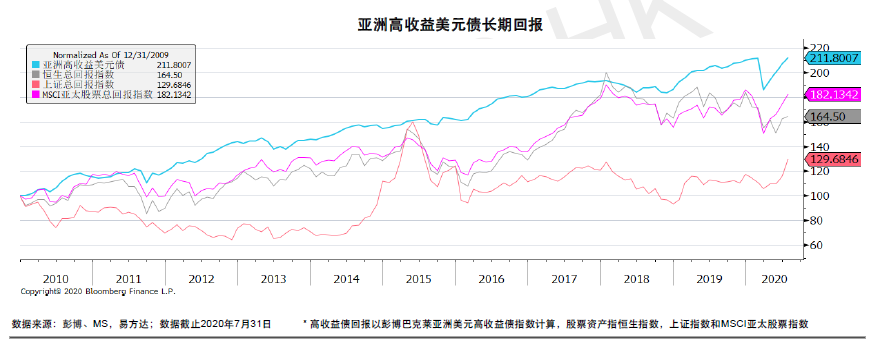

在收益率上,历史数据表明,自2010年以来,亚洲高收益美元债的年化回报是7.3%,也就是说在过去10年整体的价格上翻了一倍不止,是一个非常不俗的成绩。同时亚洲高收益债的长期波动率小于股票资产,从图中可以看出,虽然它随着市场也会有波动,但是基本上每次下跌之后都可以较快恢复。

从长期投资的角度来讲,高收益债券的波动率比较小,同时不管是在哪个时间点进行投资,只要持有的期限较长,基本上都有一个不错的正收益。

疑问二:如何判断下半年债券市场走势?疫情后半段,高收益债券的投资价值如何?

易方达香港蔡少俊:无论是从长期经济周期的角度,还是从短期的市场驱动因素来看,亚洲高收益债券在未来可能都有着不错的投资机会。

从长期的投资逻辑来看,我们认为周期的力量会促使高收益债券这类资产接下来取得一个较为不错的表现。

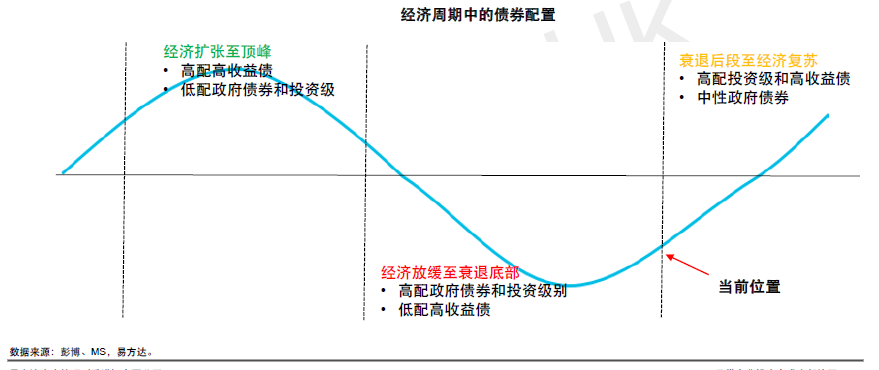

在不同的经济周期中,不同的资产会有相较不同的表现,聚焦债券类资产,在图中给出了经济周期的不同位置应该配置什么样的债券。

目前,我们后面的分析也会介绍到,整体经济形势向好,在这段经济复苏的区间是适合配置一定高收益债券资产的。往后如果经济开始出现扩张,一直到顶峰前,也较为适合配置高收益债券。所以我们目前处在的位置,是适合提前去布局高收益债券的一个位置。

短期市场驱动因素上,我们认为,在疫情的发展、疫情对经济的影响、全球央行的量化宽松政策、美元汇率以及美联储的其他支撑措施方面,对于亚洲美元债的配置都是利好的,主要的不确定性来自美国大选,但也可以视为投资机会。

首先,在疫情发展方面,各国政府已经采取了有力措施,同时国际上疫苗的开发也取得了较好的进展,所以我们认为下半年疫情还是会呈现拉锯的态势,但整体疫情还是可以控制下来。

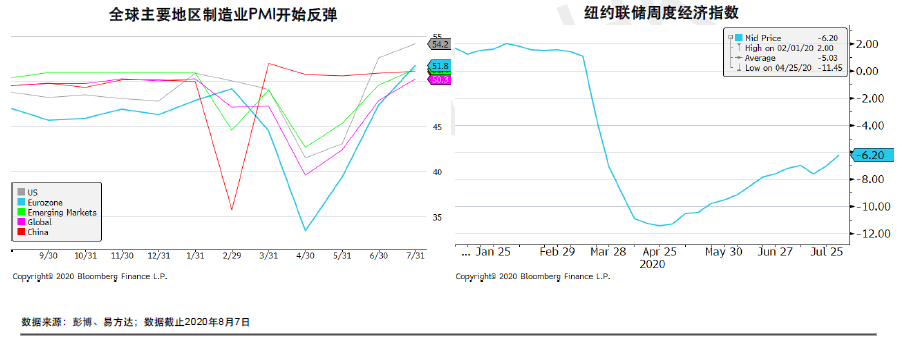

其次,受疫情影响的经济已经触底反弹。这一点从各国的PMI指数的变化趋势可以清晰反映出。

编者按:PMI指数(Purchasing Managers' Index)即采购经理指数,是通过对采购经理的月度调查汇总出来的指数,分为制造业PMI、服务业PMI,反映制造业或服务业的整体增长或衰退也,PMI指数50%为荣枯分水线,能够反映经济的变化趋势。

第三,全球央行的量化宽松政策导致全球的低利率或者负利率的环境重现,我们判断这种环境会持续较长一段时间,美元的流动性会得到大幅改善。

第四,在汇率上,美元牛市已经持续了很多年,我们认为美元中期继续走强的空间不会太大。

第五,美联储这一次在危机中积极采取措施救市,史无前例的直接启动债券购买计划,直接购买美国投资级债券和相关ETF。在历史上,欧洲央行2016年也实行过类似的措施,从欧洲的经验来看,这种措施对债券的支撑效果还是非常显著的。

下半年市场上最大的不确定性来自美国大选。从2016年美国大选的历史经验来看,在大选前市场确实发生了波动,但是作为一个拥有比较成熟政府管理体制和成熟市场的国家,美国在大选尘埃落定之后不确定性大概率会消失,市场都会回到正常轨道。所以从这个角度来看,如果下半年美国大选前市场出现调整,认为可能是给投资者创造一个投资机会。

最后,看一下美元高收益债券目前的估值情况。

美元债券仍然提供正的收益率,相对于欧元债券、日元债券而言估值是有吸引力的。再聚焦到我们讨论的亚洲高收益债券,可以看到,亚洲美元债券信用利差比美国债券更高。无论是投资级还是高收益,都有明显的溢价存在。

同时,亚洲美元债自身的估值处于历史中枢,利差仍有收窄空间;中资美元债相对境内债券仍然有一个较大的溢价,可以认为黄金坑其实还没有完全被填平。

总的来说,如果我们的判断是正确的话,中资高收益境外债券的收益率在下半年还是有一定的空间进一步缩窄。

疑问三:普通投资者如何把握个中投资机会?

易方达(香港)蔡少俊:做债券投资其实有两种方式。

第一种方式就是直接去购买美元的高收益债券。但是这个方式的话应该说门槛会比较高,因为债券投资的话跟股票投资不同,有一个最低的购买门槛是20万美金,对个人的投资者来讲可能门槛相对比较高。同时,也要求具备一定的对公司、对债券的专业知识,才能去选到一个比较好的债券。所以第一种方式存在一定局限。

第二种方式是如果投资者看好高收益债券,可以去买对应的高收益债券基金。这样其实相当于聘请了一个专业的团队挑选债券,做一个专业的管理,这样的话也能实现和整个高收益市场类似的回报或者超过整个市场的回报。

直播问答环节

牛友:面对复苏中的市场,价值投资者应该采取怎样理性的方法来处理?

投资经理答:分享包括我们公司和我自己的一个投资逻辑,都是建议我们应该要去关注长期的投资逻辑。长期的投资价值,不要受短期市场情况的影响。

作为一个投资者要想获得一个好的回报,一方面要去做足够的研究,不管是对公司或者对行业或者对经济。另外一个角度,是从时间的维度来讲,把你的投资期限放的越长,越有助于提高研究的正确率。(完)

更多精选推荐

扫二维码 3分钟开户 紧抓这一拨大行情