2020“银华基金杯”新浪银行理财师大赛,火热报名中。即日起至9月7日,报名参赛将免费领取管清友、罗元裳、陈凯丰、简七等多位大咖,总价值逾700元的精品课程礼包。【点击领取】

来源:好买臻财VIP

“

好买说:

股市震荡,债市也并不轻松。不过,虽然今年以来债券市场的波动也在加大,但整体债基的收益率水平还是符合预期,甚至部分债基类型的收益水平是超预期的,比如短债基金和二级债基。

随着股票市场最近波动剧烈,很多人将目光转向债基。但是对于下半年债市,市场普遍持中性偏谨慎的态度。收益率没有太大的下行空间下,票息策略基金可能是更合适的选择。

”

01

公募债券基金规模

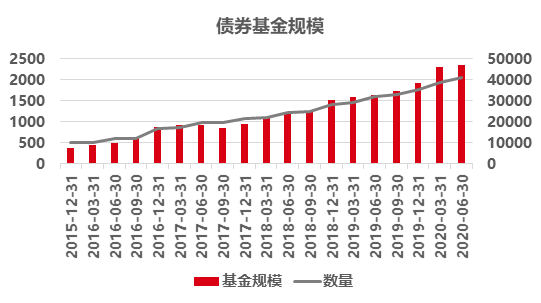

截止2020年6月30日,公募债券型基金一共有2054只,基金资产净值为47001.53亿元。根据协会公布的数据,债券型基金数量占所有公募基金数量的22.44%,基金份额和基金资产净值分别占全市场基金份额和资产净值的18.85%和18.45%。

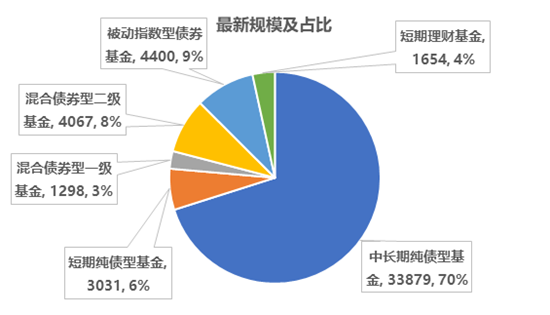

从不同类型的债券型基金来看,中长期纯债规模最大占比最高,规模合计33879亿元,占比70%,另外短期纯债基金规模合计3031亿元,混合型一级债基1298亿元,混合型二级债基4067亿元,被动指数型4400亿元,短期理财型1654亿元。

02

公募债券基金业绩表现

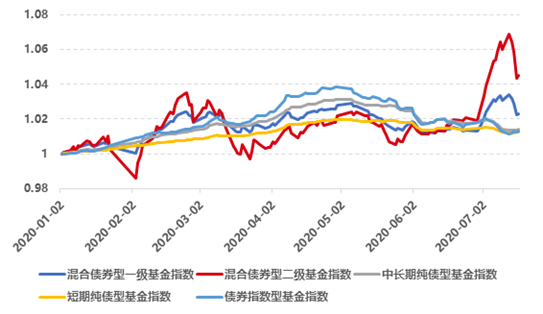

从不同类型的债券基金指数今年以来走势来看,呈现出几个特征:一是所有指数的波动水平都在加大;二是前五个月中长期纯债基金指数和被动型基金指数的超额收益显著,跑赢其它类型债券基金指数,主要因为疫情后利率出现大幅的下行为债基贡献了较高的资本利得收益;三是五月以后央行货币政策出现边际收紧导致利率大幅上行,纯债基金出现大幅回撤,叠加上尤其是7月以后股票出现风格切换行情传统带动二级债基收益大幅上行。

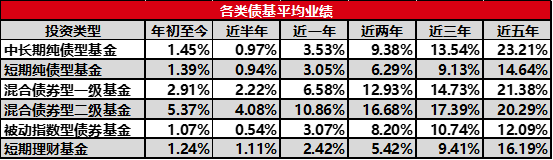

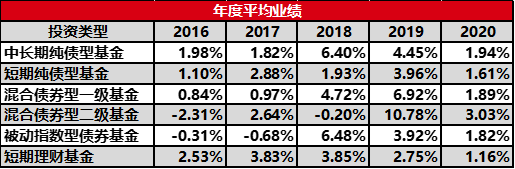

从各类型债券基金的平均业绩来看,2020年上半年二级债基的收益为3.03%显著跑赢其余各类型基金,主要因为二级债基可以配置20%权益上限,受到今年上半年权益市场涨幅可观的利好;其余债券基金类型收益依次为中长期纯债基金1.94%,一级债基1.89%,被动指数型债基1.82%,短债基金1.61%,短期理财基金1.16%。

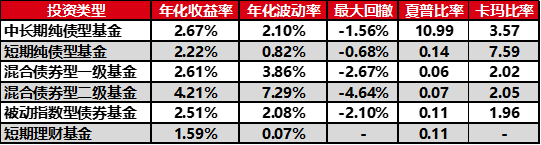

从不同类型基金的平均绩效指标来看,年化收益率的角度二级债基最优,其次中长期纯债和一级债基相当;从年化波动率和最大回撤的角度,短债基金显著优于其它类型;从风险调整后的收益指标(夏普比率和卡玛比率)来看,一、二级债基和被动指数型债基的指标差异不大,卡玛比率在2附近;短债基金的卡玛比率最优,在收益差距不大的情况下,风险小很多。

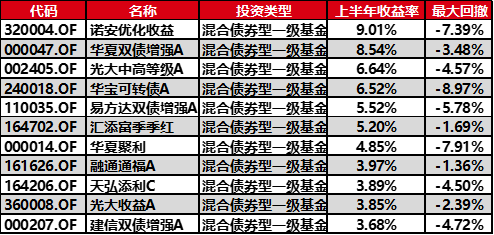

从不同基金类型的收益排名前十来看,收益风险的不同定位较为明显是二级债基高于一级债基和中长期纯债高于短债基金,和上述的平均绩效水平也是一致的。其中中长期纯债基金中的定开债由于杠杆的上限在200%,所以前十中大多数是定开债基;短债基金排名靠前的是上半年整体操作偏激进的产品,在一季度利率快速下行的背景下,有些短债基金的久期和中长期纯债基金的久期水平相当。

03

债券基金持仓

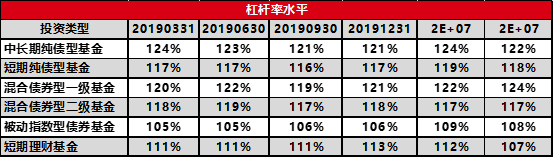

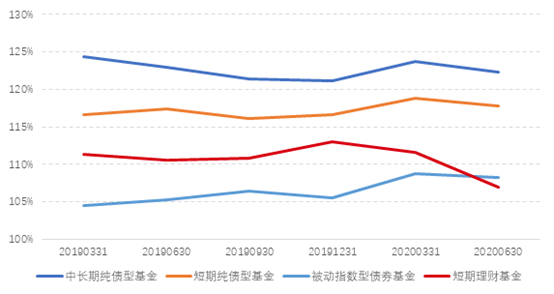

从杠杆率来说,二季末混合型一级债基和中长期纯债的杠杆率在120%以上,处于中性以上的水平,混合二级债基和短期纯债基金的杠杆率在117%-118%的水平,而被动指数型基金和短期理财基金的杠杆率不足110%。

从久期的变化来看,剔除掉一级债基和二级债基,有较多转债和权益的配置的影响,其余类型的债券基金均呈现出一季度加杠杆,二季度降杠杆的特征,也符合上半年整体债券市场先扬后抑的走势。

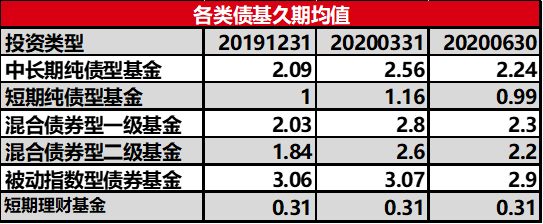

从久期均值变化水平来看,不同类型的基金均经历了一季度拉长久期二季度缩短久期的操作,和上述的杠杆操作呈现出一致性;此外从二季末的久期均值来看,被动指数型基金久期均值最长,达2.9年,中长期纯债、一级债基和二级债基的久期水平比较接近,在2.2-2.3年左右,短债基金的久期在不到1年的水平。

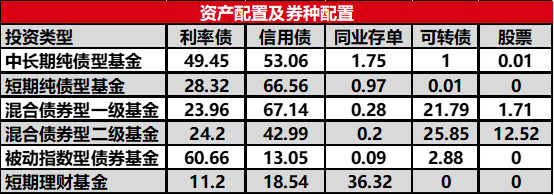

从不同类型的基金来看,信用债仍然是配置的绝对主力,在中长期纯债、短债基金和一级债基中占比均超过了50%的水平,另外利率债的比例和去年底相比有所上升,尤其是在中长期纯债基金中,利率债的占比接近50%。一级债基和二级债基中可转债的比例分别达到21.79%和25.85%,随着可转债发行的增加和可选标的的丰富,叠加权益市场的行情,转债比例也处于较高的水平。

04

回顾与展望

整体来看,上半年整体债券市场相比于去年更加复杂和多变,在1月底2月初疫情爆发后,债券收益率经历了快速下行,债基的收益率也得到快速的积累,直到5月开始,在国内疫情已经整体可控且整体经济数据超预期的情况下,央行对于货币政策的态度有了明显的变化开始边际收紧,债市的又经历了两波快速的利率上行调整,大部分债基都经历近几年较大幅度的回撤。

虽然债券市场的波动在加大,整体债基的收益率水平是符合预期甚至部分债基类型的收益水平是超预期的,比如短债基金和二级债基,但是对于下半年债券市场普遍持中性偏谨慎的态度,收益率没有太大的下行空间,票息策略基金可能是更加适合的选择。

扫二维码 3分钟开户 紧抓这一拨大行情