2020“银华基金杯”新浪银行理财师大赛,火热报名中。即日起至9月7日,报名参赛将免费领取管清友、罗元裳、陈凯丰等多位大咖,总价值逾700元的精品课程礼包。【点击领取】

作者:嘉实财富研究与投资者回报中心

尽管全球仍在遭遇新冠疫情及国际资本市场的诸多不确定性,A股市场仍然强势收官红七月,上证综指单月上涨10.9%,而同期股票基金指数则录得了12.9%的收益!在如此强烈的赚钱效应之下,投资者自然不甘人后,跑步入市,而从不断增加的爆款基金发行上即可见端倪,据Wind数据统计,7月新基金发行规模达到5389.4亿元,创出历史新高,超过了2015年5月的发行规模,而今年前7个月共计811只新公募基金成立,合计发行规模达1.57万亿(2019年全年是1.43万亿)。

但从历史情况看,“基金赚钱而普通投资者不赚钱”的痼疾一直在困扰着广大投资人,而越是牛市反而越需要投资人警惕。我们认为,要从根本上打破上述困境,就需要充分借助专业投顾“买方代理”的优势,方能在牛市中不乱方寸,行稳致远,收获实实在在的投资收益!

一、牛市来了?牛市来了!

A股的牛市似乎有些不期而至。回望年初,在新冠疫情汹汹来袭之际,不少投资人对市场较为悲观,情绪在2月农历新年后的首个交易日曾大幅宣泄。但随着国内疫情的控制,基于“先入先出”判断,中国经济的韧性得以体现,投资者开始对资本市场重新抱有期待,市场热度不断升温,而赚钱效应之下,市场实现了正反馈的效果。于是牛市在犹豫中酝酿和爆发。

与以往的昙花一现的短暂牛市不同,我们认为本轮牛市有望在更长时间内存续,原因包括以下几点因素将在中长期驱动我国股票市场的健康向上:

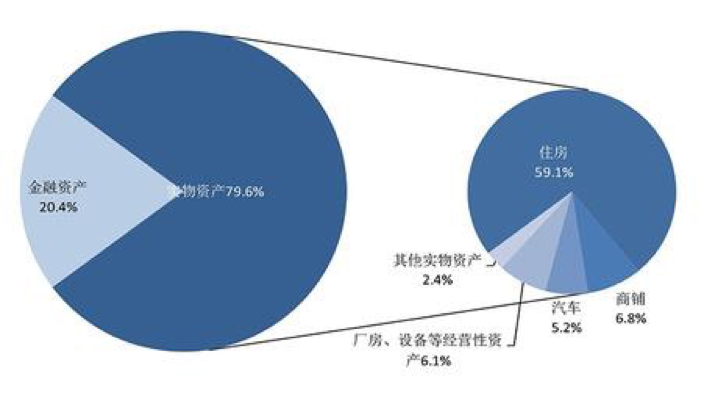

第一,居民资产配置的演进。过往我国居民资产配置的主要部分是实物资产,具体来说主要是房地产。根据央行调查报告,我国城镇居民家庭的资产配置中,实物资产占比接近80%,而其中主要是房地产(约60%)。而在当前“房住不炒”的环境下,居民正在系统性地提升金融资产在家庭配置中的比例。

图1 中国城镇居民家庭资产配置

数据来源:央行调查统计司《2019年中国城镇居民家庭资产负债情况调查》

第二,低利率环境下,权益类金融资产的配置吸引力上升。在金融资产中,传统的生息资产以定期存款、银行理财等为主,也包括一些信托产品、债券基金等,而权益类资产占比不高。但低利率的环境下,其他资产类的收益率都或多或少倾向于下行,故而也间接提升了权益类资产的吸引力。例如,银行理财产品的预期收益率一路下行,从2018年初的5%跌至目前的4%附近,而部分净值化转型的理财产品在今年曾经录得负收益,打破了投资者心目中理财产品稳赚不亏的刻板印象。再例如,部分信托产品暴雷的情况也时有发生,刚兑不再的环境下,所谓“固定收益”的光环正在消退。因此,权益类资产在低收益环境下成为了投资者的新的选择,甚至一些主打固收的产品也开始主动拥抱权益,“固收+”的理念正在流行。

图2 银行理财产品预期收益率(1年期)

数据来源:Wind

第三,资本市场的健康发展。正如原证监会主席肖钢所言,“国家从未如此重视资本市场”。一方面,要实现从过往单一的间接融资体系下主导的负债型增长到全要素驱动下的增长,需要资本市场发挥其作用;另一方面,经济转型向高新技术产品的跨越式发展,亦需要资本市场的“虹吸效应”来提供产业升级的原动力。在注册制的引领下,在监管层落实零容忍,严厉打击资本市场违法犯罪行为的助力之下,资本市场“劣币驱动良币”的情况将减少,而更多、更优质的上市公司将为资本市场带来生机和活力。

综上所述,A股的牛市不仅来了,而且与以往牛短熊长的市场行情不同,本轮牛市真正有望成为行稳致远的慢牛,成为能够持续创造贝塔收益的健康牛!

二、但对普通投资者而言,过往

经验看,牛市不代表赚钱

牛市来了,但从过往历史看,牛市给普通投资者带来的不是幸福,而是惨痛的回忆。大家记忆犹新的当属2015年的牛市及之后的熊市暴跌,在这一次牛市中亏损的投资者比比皆是。据清华大学安砾和对外经贸大学边江泽的一项研究表明,通过对2014-2015年的4000万账户的详细持有量和交易记录的分析,他们得到了如下的重要结论:第一,频繁交易。散户只占总市值的25%,但占交易量的近90%。与之形成对比的是,机构账户占市值12%和交易的11%。第二,接盘效应。收入最高的0.5%家庭在股票逐渐步入繁荣时期的时候入场,而收入最低的85%家庭已经退出市场,随后富人们退出市场将部分股票出售给较小的个体散户和企业。第三,财富再分配。在2014年7月到2015年12月期间,收入最低的85%投资者损失超过2500亿,而同期收入最高的0.5%家庭获得了2540亿的回报。

另一项统计结果则更具有代表性和普适性。根据上海证券交易所的数据显示,个人投资者从2016年1月到2019年6月,无论资金体量如何,账户的年化收益都是负值,只有机构投资者和法人投资者实现了平均正收益(如下表所示)。

数据来源:上海证券交易所,数据统计为2016年1月到2019年6月单个账户的年化水平

为何牛市中,明明市场中看上去有大把的赚钱机会,但普通的个人投资者往往不容易赚钱呢?概括来说,以下几个方面或许是其渊薮:

第一,入坑选择了差产品。市场上本身股票已经众多,而投资于股票的基金产品同样种类繁多眼花缭乱,对于不熟悉这些产品的投资者来说,贸然地根据自己的喜好来选择产品,有可能会选择到不那么靠谱的管理人。尤其是一些投资人简单地根据过往历史业绩,甚至是短期历史业绩来选择投资标的,而没有真正关注基金产品创造收益的来源及其可持续性,自然效果不佳。

第二,频繁交易损耗收益。事实上,“炒股票”、“炒基金”这样的概念在一些投资者的操作里不少见,笔者甚至见过一些投资者热心分享自己的7日炒基金法(即只持有基金7天就再卖出找新的标的,持有7天是因为不足7天有1.5%的惩罚性赎回费)!但基金产品讲究的是长期投资和价值投资,这样短炒的结果无异于赌博,且相当多的收益在交易中损耗了。交易给人带来快感,但频繁交易的结果往往很骨感,收益就这样在一次次交易中消失了。

第三,试图择时战胜市场。在一些投资者的心目中,理想的投资状态是低点买入和高点卖出,但能做到准确判断市场走势的人凤毛麟角,更多的人反而是追涨杀跌。试图战胜市场来择时的投资者很难长久,如上表所示,择时收益即使是机构投资者和公司法人投资者也是负的!

三、借助专业投顾的“买方代理”,

不再浪费牛市的机会

因此,越是在牛市的浮躁环境中,普通投资者越是需要借助专业投顾的“买方代理”去进行配置和投资,才不会真正浪费牛市的机会!

对于投顾来说,能同时帮助投资者解决“投”和“顾”的问题,同时买方代理模式下,投顾和投资者利益高度一致,不存在激励不相容的困境。传统的卖方代理模式下,销售机构的收入主要来自投资者的交易,因此引导投资者交易才能更多盈利,但与投资者利益相悖,而在买方代理模式下,投顾同投资者利益高度绑定,投资者赚钱也是投顾的目标。

投顾的价值同时体现在“投”与“顾”两方面。对于“投”的方面来说,专业的投顾机构能够根据自身的实力成为基金市场的专业买手,在众多的基金产品中精选出那些好的行业和主题赛道来骑乘牛市的收益(例如嘉实投顾中的神鹿组合,即精选了科技和医疗两大主题赛道),能够遴选出历史业绩好且具有可持续性优质基金经理,帮助投资者“选对人”(例如嘉实投顾中的管理人优选组合),而优质的管理人将是未来市场中的稀缺品,专业机构更能慧眼识英雄。对于“顾”的方面来说,专业投顾机构能够做到在市场中与投资者长情的陪伴,在市场波动期间通过与投资者的及时交互来引导投资者“管住手”,不要因一时的市场波动就动摇离场,真正践行长期投资的理念,将基金产品的收益切实转换为投资者的收益。此外,专业投顾机构还能通过一些主动的设计来引导投资人理性的投资,例如嘉实投顾的喜鹊组合就是通过止盈的方式帮助投资者及时锁定自己的目标收益。

牛市来了,而这一次的慢牛、健康牛将真正有希望惠及广大的投资者,专业投顾的长情陪伴,将为投资者在牛市中收获实实在在的回报保驾护航!

欲知嘉实财富产品详情请致电您的理财顾问,或致电400-021-8850

免责声明

本文中的信息或所表述的观点并不构成对任何人的投资建议,也没有考虑到接收人特殊的投资目标、财务状况或需求,不应被作为投资决策的依据。载于本文的数据、信息源于市场公开信息或其他本公司认为可信赖的来源,但本公司并不就其准确性或完整性作出明确或隐含的声明或保证。本文转载的第三方报告或资料、信息等,转载内容仅代表该第三方观点,并不代表本公司的立场。本公司不保证本文中观点或陈述不会发生任何变更,在不同时期,本公司可发出与本文所载资料、意见及推测不一致的报告。无论何种情形,本公司不对任何人因使用本文内容所引致的任何损失承担责任。