原标题:银行系基金子公司悄然霸榜,千亿阵营独占八席,建信资本、招银财富、农银汇理位列前三

来源:财联社

从蹒跚起步到跑步圈地,从行业整顿到加速洗牌,经过八年时间的发展,基金子公司行业正式告别草莽时代,正式进入硬资本短兵相接的时代。

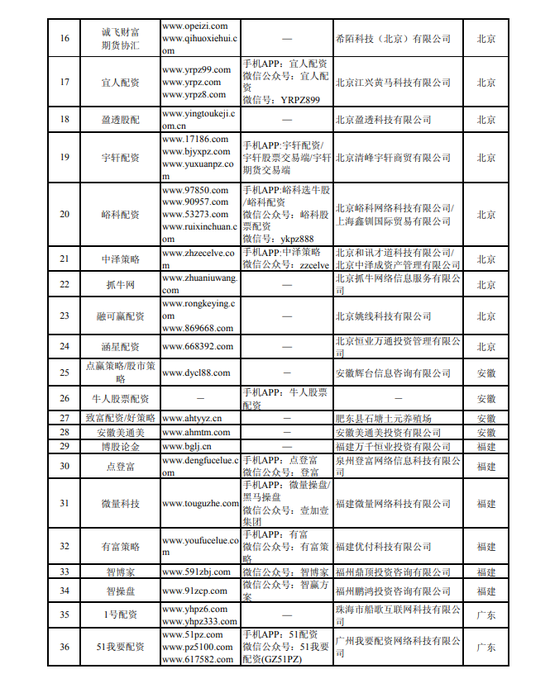

中国证券投资基金业协会日前发布的2020年二季度基金子公司私募资产管理月均规模数据前20名榜单,建信资本、招银财富、农银汇理分别以4481.36亿元、3469.17亿元、2938.13亿元占据前三。

经历数年的行业整顿和增资扩股,基金子公司早年频出的“黑马”正纷纷陨落,取而代之的是,那些背倚强势股东背景的银行系基金子公司和少数头部公募的基金子公司。

“千亿阵营”独占八席,银行系基金子公司“霸榜”

梳理二季度基金子公司月均规模前20名榜单,不仅前三名被银行系基金子公司悉数占据——建信资本、招银财富、农银汇理,第四至第七也全是银行系基金子公司——浦银安盛、鑫沅资产、工银瑞信、交银施罗德,其月均规模分别为2474.3亿元、2365.42亿元、1905.53亿元和1347.53亿元。

鑫沅资产作为鑫元基金子公司,是南京银行金融版图的重要成员。这家注册于2014年2月的基金子公司,成立不到一年,管理金融资产规模即突破千亿;成立一年半,管理规模即已跻身行业前十。

直到第八名,才出现了首家非银行系基金子公司——易方达资产(1344.06亿元),第九名是平安银行旗下的平安汇通(1290.21亿元),第十名是博时基金子公司博时资本(1184.26亿元)。

有意思的是,此次公布的月均规模超千亿规模的只有排名前十公司。这意味着,在“千亿阵营”的基金子公司中,银行系基金子公司处于绝对垄断地位,仅有的两个席位——第八名和第十名,为公募系基金子公司。

如果说在基金子公司“千亿阵营”中,银行系基金子公司的地位当仁不让的话,那在五百亿到一千亿这个“准千亿阵营”中,又是怎样一种市场格局呢?

数据显示,在第十一到第十五名中,兴业财富(995.91亿元)、华夏资本(863.08亿元)、中银资产(850.46亿元)、北银丰业(669.43亿元)、南方资本(625.38亿元),除华夏资本和南方资本外,银行系基金子公司独占三席。

从第十六到第二十名,银行系基金子公司才淡出榜单的竞争——兴瀚资产(625.11亿元)、红塔资产(621.22亿元)、富国资产(599.76亿元)、万家共赢(584.74亿元)、鹏华资产(561.44亿元),这五家均非银行系基金子公司。

“黑马”难再续,行业迎来强资本时代

自2012年11月诞生以来,基金子公司凭借其广泛的业务范围以及无风险资本和净资本约束的监管短板,规模快速膨胀——从2013年的9000多亿元,经过2014、2015和2016年上半年的爆发式增长,最高规模高达10.5万亿元,曾创造了3年10倍的增长奇迹。

按照有关规定,基金子公司可投资于非上市交易的股权、债权和其他财产权的业务,投资范围比信托、公募基金更广,被称为“万能牌照”。正得益于早年的制度红利,很多公司机制灵活、高管嗅觉灵敏的基金子公司,规模迅速膨胀,成为业界津津乐道的“黑马”。

“相比信托和券商资管,最大的优势就是没有风险资本和净资本的约束,仅有不低于2000万元的注册资本规定。由于没有资本金约束,成本低,基金子公司在业务开展上几乎所向披靡。”2017年11月,还在方正证券的任泽平在《基金子公司:增长奇迹与监管套利》报告中称。

任泽平认为,基金子公司通道业务和非标业务规避监管,将表内资产转表外以及将资金投向限制性行业,导致金融风险上升和宏观调控效率下降,这也导致基金子公司存在着巨大的兑付风险。

不过,随着2016年以来各项监管政策的频繁出台,终于给草莽时代的基金子公司画上了休止符,随后,基金子公司行业开始经历“去通道”阵痛和不得不扩充资本金的十字路口。

2016年12月15日,《基金管理公司特定客户资产管理子公司风险控制指标管理暂行规定》正式施行,其中第二章第十条规定,专户子公司净资本不得低于1亿元人民币。面对行业政策变化,部分基金子公司股东方行动迟缓,发展前景迷雾重重。

而在此时,一些背倚银行的基金子公司积极相应监管政策,大幅扩充资本金。媒体曾报道某国有大行旗下的基金子公司增资近十亿,这对于资本金普遍在5000万元上下同行而言,无疑是十分震撼,而这家基金子公司的规模也得益于资本金扩张而逆势增长。

在基金子公司连续数年萎靡、黑马纷纷陨落的大势下,缘何银行系基金子公司能异军突起?业内人士认为,一方面银行大股东财大气粗,为它们提供了充足的“弹药”;另一方面,银行丰富的客户资源和渠道优势,也为它们的产品提供了广阔的舞台。

经历行业整顿和资本金扩充,基金子公司已正式告别无序竞争的草莽时代,正迎来一个靠“实力”说话的时代,而随着市场格局的渐趋稳定,“黑马”也再难上演一路逆袭的神话了。