大规模燃料电池、锂离子电池和轻质高强度复合材料的快速发展,正在刺激多个行业对石墨原材料的需求。

据弗若斯特沙利文报告,2019年,中国本地天然石墨产量由2017年的约62.5万吨反弹至约70万吨,主要驱动因素是锂离子电池及中国电弧炉钢铁界别增长。未来,随着包括耐火材料、润滑油和锂离子电池在内的下游行业的需求不断攀升,本地天然石墨产量预期将按复合年增长率约5.4%持续增长,由2021年的约87.4万吨增至2025年的约108万吨,复合年增长率约为5.4%。

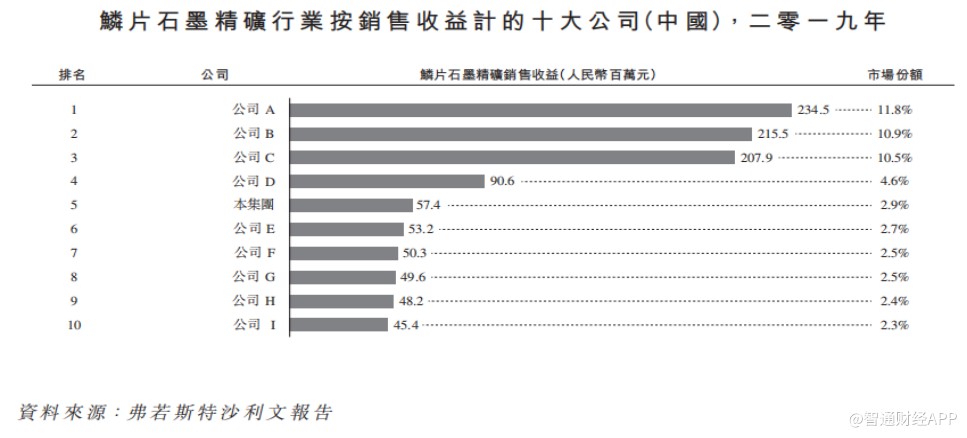

值得注意的是,中国堪称全球石墨市场最强“供给侧”,2019年,中国生产了全球超过60%的石墨。站在石墨需求增长的拐点,中国石墨集团有限公司(下称“中国石墨”)于6月1日向港交所主板提交上市申请书,作为中国鳞片石墨精矿行业排名第五的公司,中国石墨能否令市场高看一线?

头部石墨材料供应商,核心产品销量逐年递增

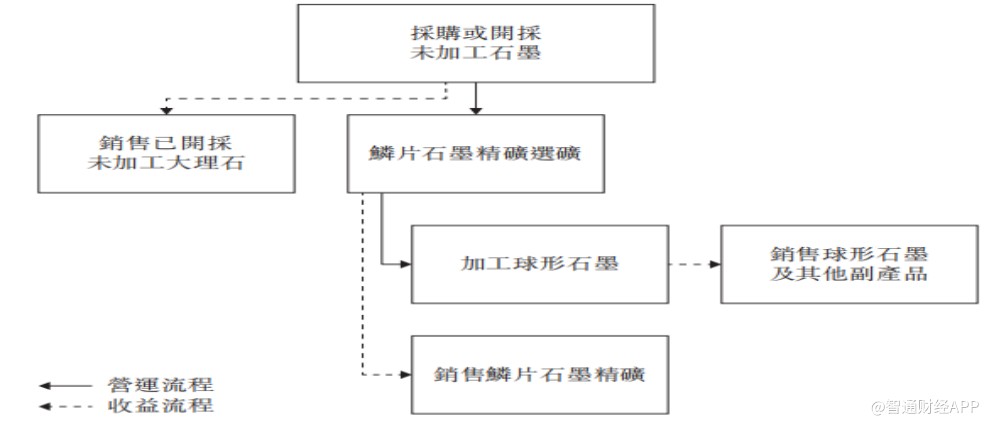

中国石墨招股书显示,公司业务主要包括销售鳞片石墨精矿及在公司厂房加工的球形石墨。公司选矿及加工厂生产的主要产品目前依赖从北山矿场(位于黑龙江省萝北县)开采及向第三方供应商采购的未加工石墨供应。此外,中国石墨还销售开采业务的副产品——未加工大理石。

据弗若斯特沙利文报告,就销售收益而言,2019年公司于中国鳞片石墨精矿行业排名第五(市场份额约2.9%)及于中国球形石墨行业排名第六(市场份额约2.9%)。

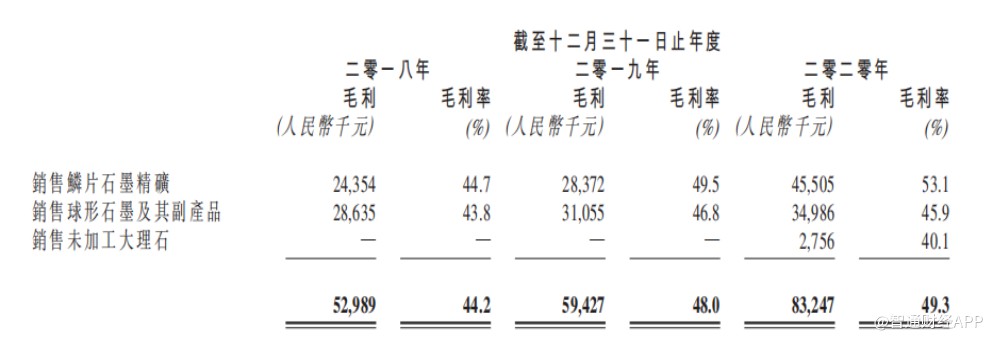

截至2018年、2019年及2020年12月31日止三个年度,公司产生总收益分别约1.2亿元(人民币,下同)、1.24亿元及1.69亿元,并产生纯利分别约2580万元、2450万元及3790万元。毛利分别约为5300万元、5940万元及8320万元,分别占毛利率的约44.2%、48%及49.3%。

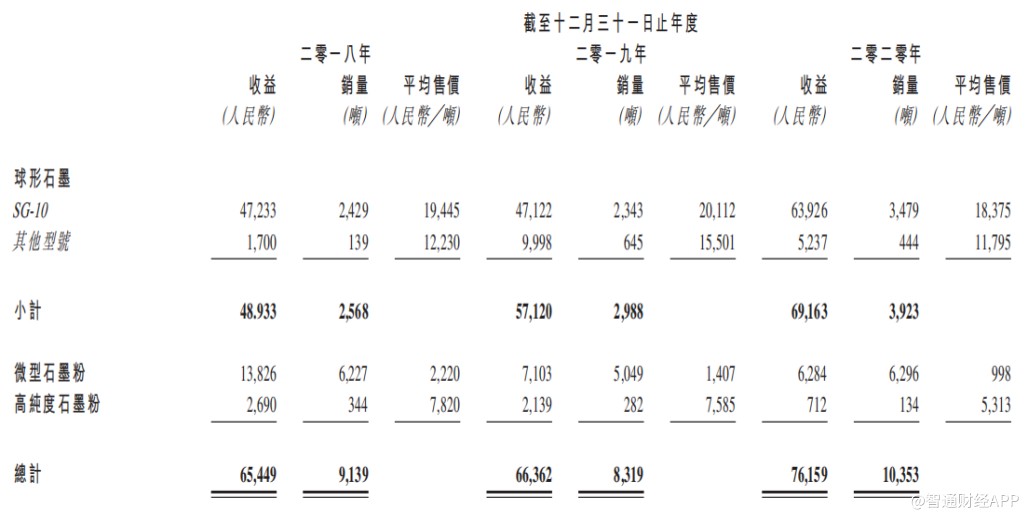

于2018至2020年,公司销售球形石墨及其副产品所产生的收益分别约为6540万元、6640万元及7620万元,而销售鳞片石墨精矿所产生的收益分别约为5450万元、5740万元及8570万元。同期公司已出售鳞片石墨精矿量分别达到约1.48万吨、1.84万吨及3.41万吨;球形石墨及其副产品销量分别为约0.91万吨、0.83万吨及1.04万吨。

尚未摆脱大客户依赖症

智通财经APP注意到,过去三年中国石墨销售规模不断扩大,但公司对少数供应商和客户存在较大依赖。

招股书显示,公司的主要供应商主要包括原材料供应商、电力等公用设施的供应商,以及提供石墨产品加工、群众外包及爆破服务的第三方服务供应商。2018年至2020年,公司五大供应商的采购分别占同年采购总额的约73.1%、69.2%及63.8%,而最大供应商的采购分别占同年采购总额的约30.1%、36.1%及34.7%。

下游方面,2018年至2020年,中国石墨的主要客户主要为工业制造商及耐热材料零售商,五大客户分别占公司总收益的约65.1%、62.9%及59.0%。上述期间,公司向最大客户集团贝特瑞新材料集团股份有限公司及若干附属公司作出的销售分别占公司总收益的约38.8%、37.9%及37.9%。

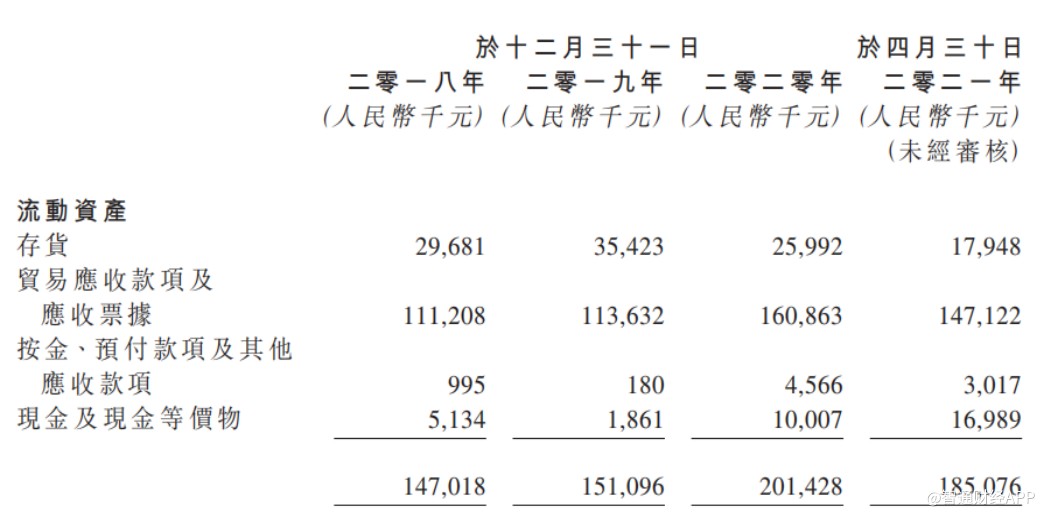

通常,一家公司对上下游少数供应商和客户存在依赖,会以预付账款和应收账款形式在财报中呈现。

智通财经APP注意到,2020年中国石墨的贸易应收款项及应收票据在2020年达到1.61亿元,与当年销售收入相近。同期,按金、预付款项及其他应收款项金额达到456.6万元,同为近三年高点。

除此之外,中国石墨在销售端还存在压价销售情形。公司在招股书中表示,2020年,公司球形石墨销售毛利率下降至45.9%,主要是为维护市占率和下游客户关系,从而降低产品的平均售价。

对于中国石墨而言,要改善这种状况,最佳策略是提高增产速度,以达到北山矿场允许的最大石墨提取量。同时提高鳞片石墨精矿选矿的能力和提高球形石墨加工能力,从而扩大客户基础及接触更多市场。

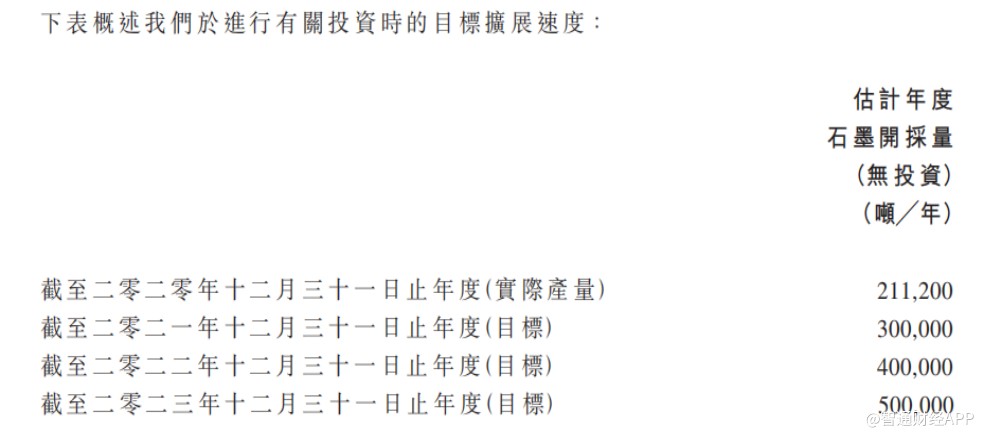

招股书显示,根据中国石墨的采矿许可证,北山矿场的许可石墨开采量定为每年50万吨。截至2021年5月27日,公司最近期的石墨开采量约为每年21.12万吨。为充分提高垂直

整合供应链的价值及利益,公司将再作投资以提高增产速度,使该许可石墨开采量于2023年底前达到每年50万吨。其中,2021年的石墨开采目标为30万吨每年。

中国石墨若能以产能升级,提高业务规模改善议价能力,公司的盈利质量将上升一个台阶。在石墨需求提速大背景下,公司有望成为一个高质量成长的投资标的。

(文章来源:智通财经网)