牛市第二阶段上攻蓄力中?军工、医药等牛股倍出,牛市情绪仍在,你还不上车?点击立即开户,3分钟极速响应,专属福利!助你“稳抓赚钱时机”!

文丨柴佳音

来源丨投中网

一个“富可敌国”的资管机构,掌握着华尔街的命脉。

手握7.32万亿美元(约合人民币50.8万亿元),贝莱德集团(BlackRock,又名黑岩集团,下称贝莱德)“全球最大资产管理者”的头衔并非浪得虚名:其资产管理规模远大于世界上任何一家银行、保险公司、主权投资者以至资产管理业对手方,是德国GDP的近两倍。

“周旋于大摩、美林等超重量级选手之中的贝莱德,犹如前拳王泰森等的经纪人唐金一般游刃有余,买进抛出,赚取着巨大的收益。”《福布斯》曾对其业务模式概括称。

目前,贝莱德是苹果、麦当劳、壳牌等跨国巨头的最大单一股东之一。在中国,中石化、民生银行、招商银行等传统巨擘背后也都出现了贝莱德的身影。

2020年,全球风云迭起、云谲波诡。此时,这一在华尔街方可“呼风唤雨”的金融大鳄,正在将其视线,缓缓移向中国。

日赚近1亿的全球资管老大

近期,贝莱德发布了2020年Q2财报。

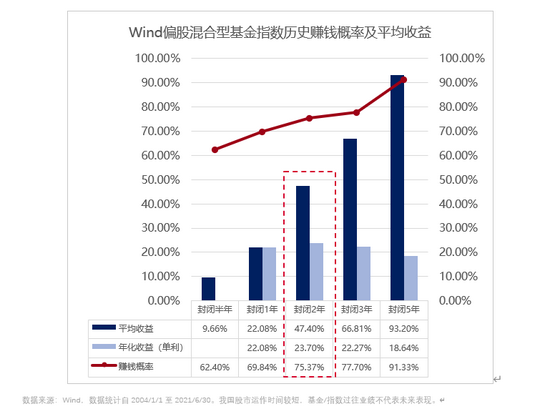

2020年Q1,受疫情冲击及全球股市的影响,贝莱德管理的资产规模降至6.47万亿美元,这也是贝莱德5年来首次出现资金净流出局面。

2020年Q2,贝莱德实现翻盘:资产管理规模再次冲破7万亿美元大关,高达7.32万亿美元,较去年同期(6.84万亿美元)增长7%。

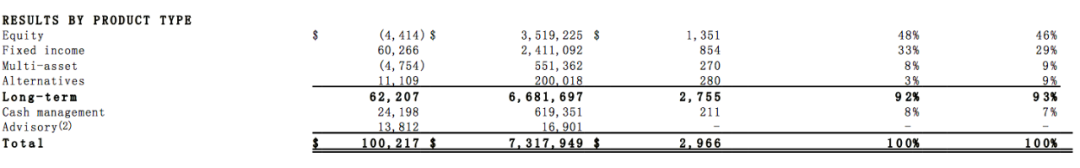

贝莱德资产管理规模(截图来源:贝莱德财报)

贝莱德资产管理规模(截图来源:贝莱德财报)贝莱德强劲的营收能力是保障其资管规模的根本。

财报显示,贝莱德Q2净利润达12.1亿美元(约合人民币85亿元),同比跃升21%,相当于日赚近1亿元。

贝莱德首席执行官拉里·芬克(Larry Fink)在财报中寄语称,“面对未来的越来越大的不确定性,客户正在前所未有地‘涌入’贝莱德。我们也正在将我们富有差异化的平台整合到一起以为他们提供帮助。”

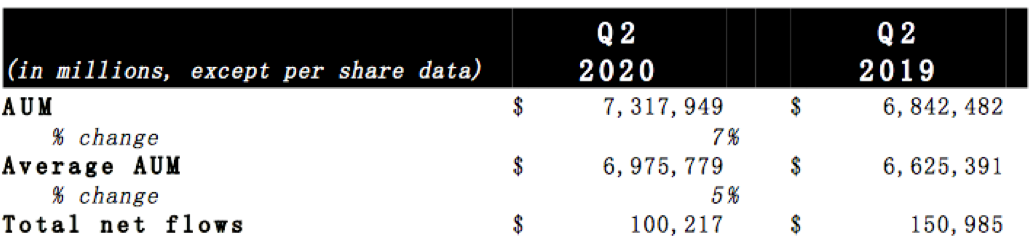

贝莱德客户类型、风格、产品类型及地区分布(截图来源:贝莱德财报)

贝莱德客户类型、风格、产品类型及地区分布(截图来源:贝莱德财报)目前,贝莱德为全球许多大型企业、养老金、慈善基金、公共机构,以及数百万的个人投资者提供资产管理服务,旗下产品投资于股票、固定收益投资、现金、不动产等。

财报显示,贝莱德Q2资金净流入达到1002.17亿美元,主要是由于其固定收益和现金管理业务表现强劲。其中,固定收益产品吸纳602.7亿美元的流入资金,现金管理产品吸引了约242亿美元的净流入。

贝莱德Q2资金净流入(截图来源:贝莱德财报)

贝莱德Q2资金净流入(截图来源:贝莱德财报)“公司在该季度iShares固定收益ETF(iShares fixed income ETFs)和贝莱德主动管理股票策略产品(BlackRock’s active equity strategies)都实现了创纪录的资金流入。”财报中,贝莱德表示。

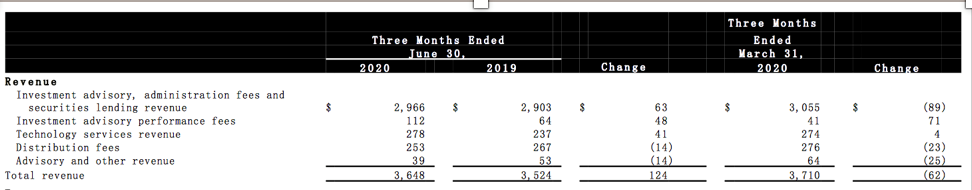

不仅如此,除投资类核心业务外,贝莱德在科技服务收入的提升也提振了其业绩。财报显示,在2020年Q2,贝莱德的科技服务收入增长了17%。

贝莱德Q2营收情况(截图来源:贝莱德财报)

贝莱德Q2营收情况(截图来源:贝莱德财报)贝莱德称,科技服务收入的增长主要是由于阿拉丁资管系统(Aladdin,下称阿拉丁)的持续贡献。

一直以来,阿拉丁被称为拉里·芬克手中的“神灯”。公开信息显示,阿拉丁是贝莱德的端到端投资管理和运营平台,供机构投资者使用,包括资产管理人,养老基金,保险公司和公司财务主管,并专为机构量身定制。

据了解,该系统最大的价值在于对于以股票和债券为代表的诸多金融衍生产品的分析。同时,阿拉丁还可以设置“次贷危机、亚洲货币贬值、疫情爆发”等多项假象参数,来对证券市场的价值走势进行预测。

这样的业务体系,直击华尔街的心脏。

得益于阿拉丁的贡献,2006年至2019年,贝莱德的科技服务收入的年均复合增长率超过15%,整体高于公司总营收增长率,是贝莱德收入增长最快的业务之一。

据贝莱德规划,未来,公司科技服务的收入占比将达到30%。这也意味着,如今,依靠阿拉丁,贝莱德或将再次打破垄断,掀起飓风。

“华尔街神童”引爆的剧变

曾经,贝莱德的崛起代表了一个时代的更迭:传统基金业务以及主动投资式微,追踪指数的交易型开放式指数基金(ETF)大行其道,这种剧变震动了整个金融行业。

30余年前,贝莱德作为全球私募巨头黑石集团(Blackstone)的债券投资业务部门,首次出现在了大众的视野之中。

该部门的创立者即为拉里·芬克,被称为“华尔街神童”。

加入黑石集团之前,拉里·芬克是第一波士顿(First Boston)的一名抵押债券交易员,其团队曾开发出房地产抵押贷款债权凭证,随后三年该产品风靡美国房贷债券市场。28岁时,拉里·芬克成为第一波士顿有史以来最年轻的董事总经理。

1995年,由于投资和管理理念不同,拉里·芬克与黑石集团董事长、首席执行官兼联合创始人苏世民(Stephen Schwarzman)分道扬镳,贝莱德成为一家独立的公司。

按照《金融时报》的说法,“或许当时很少有人能够预见,拉里·芬克创立的这家公司有朝一日将让他的前雇主黑石‘相形见绌’。”

2004年8月,贝莱德迎来了它的第一次重要的收购:从美国大都会人寿保险公司(Metlife)手中购买了SSRM控股的3.75亿美元的现金和股票,其中包括SSRM的共同基金业务。这笔交易在2005年1月定音。

永不停息的并购是贝莱德迅速壮大的“秘籍”。

2006年9月,贝莱德用90亿美元吞并了美林证券公司(Merrill Lynch)的投资管理部门,这一举动也让其管理资产总额首次达到1万亿美元。

2008年金融危机期间,银行遭受巨大的资本冲击,贝莱德却并未背上沉重的债务负担,因为它没有将资产负债表杠杆化,也未涉足损害投行的自营交易。

在这场人人自危的金融风暴中,贝莱德不仅毫发无伤,还在2008年的最后一个财季中生出了5400万美元的纯利润。

2009年6月,贝莱德以135亿美元从巴克莱手中买得其旗下资产管理部门巴克莱国际投资管理(BarclaysGlobal Investors,简称BGI)。BGI曾为欧洲最大的对冲基金管理公司,资产规模达1.5万亿美元。

两家公司合并后,贝莱德成为全球最大投资管理公司,实力远超道富(State Street)、安联(Allianz)和富达(Fidelity)等竞争对手。

至今,公司旗下iShares部门依旧掌握着全球最大的ETF业务。

“微观到美国包括加州在内的多个州动辄上万亿美元的退休基金、迪拜投资局的主权财富基金,宏观到美国的政治经济决策,各国的央行、股票债券市场,贝莱德管理的巨额资本的强大影响已经远远超出了大多数人想象的范围。”《商业内幕》曾评论称。

“中国将是贝莱德最大的长期机遇所在”

在危机中嗅探机遇,似乎是拉里·芬克长期叱咤资本市场的法宝所在。

此次,“黑天鹅”风暴再次席卷全球。2020年7月,拉里·芬克接受采访时表示,随着各州从新冠疫情导致的封锁中重新开放,大型企业受益于政府的刺激措施和市场的上涨,而美国的中小型企业正面临着更险峻的复苏局面。

但是,拉里·芬克却对中国充满信心。

在2020年6月的第十二届陆家嘴论坛中,拉里·芬克发表演讲称,疫情后的世界将变得不同,尽管存在不确定性、全球体系脱钩等各种担忧,但贝莱德对于中国仍长期看好,并将帮助投资者加大对中国在岸市场资产的配置。

在芬克看来,此次疫情引发的危机和典型的金融危机不同,目前而言全球避免了一个灾难性的结果,这也是因为全球政策制定者都采取了激进、及时的货币和财政政策措施。其中,“中国的经济刺激非常有效,重要的是,这种刺激还针对了特定了受困行业。”

因此,“我们会加大投资在中国的实体和专业投资团队,在上海尤其如此。这样,我们就能帮助投资者把握机会,加大他们对中国在岸资产的投资敞口。令人感到鼓舞的是,中国持续承诺进一步扩大金融开放,并深度参与全球合作。”拉里·芬克称。

据彭博社,近期,贝莱德亚太首席投资策略师本·鲍威尔(Ben Powell)亦在接受采访时称,预计中国及其亚洲贸易伙伴(如韩国、日本)的股票和债券市场将在未来6至12个月跑赢全球新兴市场。

鲍威尔表示,与欧美国家相比,日韩等亚洲国家在政策方面尚有余力,能够在必要时采取更多行动,这些国家同时与中国复苏关系紧密。目前,中国复苏状况不错,与中国相关的国家也有望受益。

值得一提的是,在贝莱德的投资理念中,整合可持续发展因素的投资组合能够为投资者提供更好的风险调整后收益。

针对“长期”、“可持续”这两大关键词,拉里·芬克表示,贝莱德聚焦长期机会和结构性变化的一个侧面反映就是对中国的布局,中国将是贝莱德最大的长期机遇所在。

华尔街资管巨鳄看好中国,

会如何影响中国资本市场,

欢迎留言谈谈看法