【策略会|站在当前时点,私募大佬投资展望】下半年A股如何演绎?股市长短期机会在哪?一起来看私募大佬们下半年投资机会预测,能给我们带来哪些启发

市场回顾

指数普遍上涨

市场预期好转

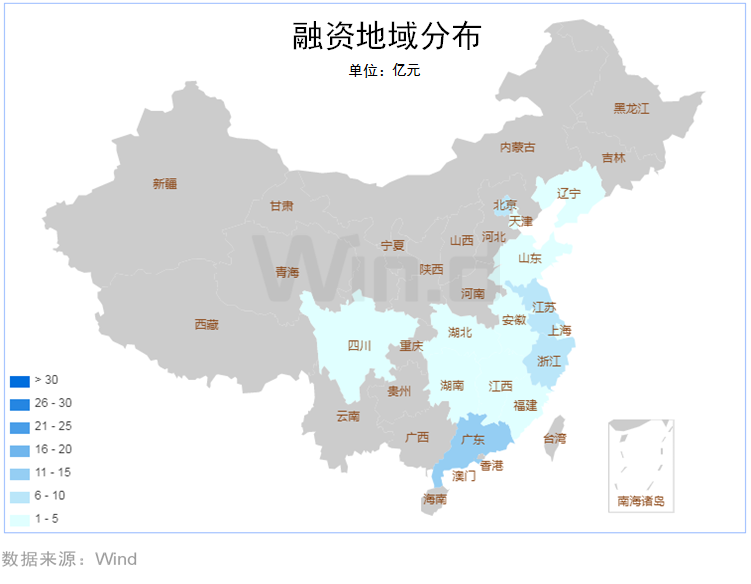

图表1:本周主要股市指数表现(2021-7-19至2021-7-23)

数据来源:wind

科创50指数本周大涨

沪深市场仍在调整期

图表2:上证指数表现(2021-7-19至2021-7-23)

数据来源:wind

上证指数涨跌幅不大

表现比较平稳

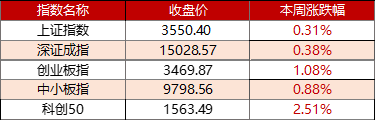

图表3:本周涨幅前五与后五行业(单位:%)(2021-7-19至2021-7-23)

数据来源:wind;行业分类:申银万国一级行业分类

指标选取:行情指标-区间涨跌幅(流通市值加权平均)

计算机等成长板块如期占优,与科创板上涨有很大联系

本周涨幅前五的行业

有色金属、钢铁、电气设备、汽车、机械设备

本周涨幅后五的行业

家用电器、传媒、食品饮料、农林牧渔、纺织服装

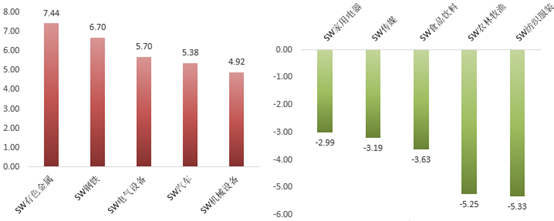

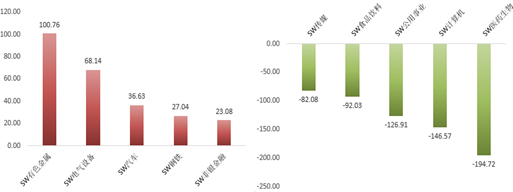

图表4:本周净资金流入前五与后五行业(单位:亿元)(2021-7-19至2021-7-23)

数据来源:wind;行业分类:申银万国一级行业分类

指标选取:资金流向(中国)-(区间)净流入资金(合计)

本周净流入前五的行业

有色金属、电气设备、汽车、钢铁、非银金融

本周净流出前五的行业

传媒、食品饮料、公用事业、计算机、医药生物

投资策略

以下内容摘自金信稳健策略二季报:

我们认为,疫苗的出现标志着投资层面疫情不再对市场构成约束。后疫情时代经济修复开启,拉动半导体产业链资本开支加大、汽车智能化时代开启、5G与华为鸿蒙开源助力智能网联(AIoT)新应用场景需求端爆发,这些因素的叠加,将进一步巩固科技创新领域已经展现出的超越传统周期波动的景气度优势。时代浪潮中,那些业务布局前瞻、持续深耕研发的优秀科技公司,有更多机会引领产业趋势、扩张行业空间、实现价值量跃迁。报告期内,金信坚持在增量市场优选细分景气赛道、深度挖掘科技成长,资产配置聚焦于全球性需求扩张驱动、长期景气度上行、估值具备性价比优势的科技成长股,投资组合聚焦于半导体、5G与物联网应用,以及汽车智能化等高确定性细分领域,投资实践中不跟风、不盲从、不“抱团”,不参与市场风格博弈。

展望三季度,预计全球经济修复斜率依然充满曲折和波动,总量层面市场的系统性机遇可能不多,但结构层面机会不会缺失,且结构性才是常态。与2020年“流动性充沛、风险偏好弱”不同,2021年“流动性边际收敛、风险偏好回归常态”可能是明显的变化。作为十四五规划的重点方向,科技创新领域具有长期景气度优势、真实需求驱动和政策驱动力保障,得益于市场风险偏好的边际改善,科技创新领域可能面临更加友好的市场环境,围绕产业趋势、行业景气度、估值性价比等开展的结构性分化,有望主导市场的结构性机会挖掘,而简单线性的“以大为美”、“唯赛道论”等,则可能会持续经受市场挑战。

资本市场反映时代变迁,对快速发展和变化中的科技产业,在不同的经济发展阶段,需要我们重点投入研究资源的方向也在不断变化。2013年至2015年以4G大规模应用为标志,移动互联网成为科技核心资产。如今,部分以流量变现和商业模式创新为代表的科技股,更多演变成具有科技属性的消费股,在流量瓶颈和反垄断压制中陷入“内卷”。2019年以来,以5G规模化商用为标志,以基础学科为支撑的硬核科技成为全球高端制造的制高点,一批研发驱动型科技公司乘势而上,积极参与全球产业链价值分配,逐步成长为新的科技核心资产。产业趋势上,从移动互联网走向“万物互联”,可能会迎来产业级海量应用场景的爆发;新能源汽车方面,电动化是基础,智能化或许才是未来的投资重点。

中信证券:市场流动性趋紧,结构再平衡提前开启

市场流动性开始趋紧,预计板块极致分化提前终结,但市场整体大幅修正风险很低,稳中向好的宏观基本面支撑结构再平衡,成长板块从高位赛道轮动到低位,部分消费和医药行业具备左侧布局价值。首先,近期市场增量资金流入趋缓,场内活跃投资者仓位快速接近年初高点,存量资金恐慌性调仓,后续调仓效应趋于减弱,配置型外资年内首次持续流出新能源板块,流入消费板块。其次,宏观层面流动性仍然宽松,抱团瓦解的市场冲击弱于一季度,下半年宏观经济驱动力和亮点犹存,基本面支撑市场结构再平衡,传统核心资产负面预期已充分反映,再平衡过程中有估值修复空间。配置层面,结构再平衡过程中“高切低”将成为主要特征,部分景气回升的消费和医药行业当前就具备左侧配置价值。

海通证券:市场向上趋势不变,中盘成长更优

①基金持仓的变化一:行业上看,加电气设备、电子,减家电、银行。②变化二:基金50大重仓股市值中位数从2500亿降到2300亿。③变化三:基金重仓股PE上升,但PEG下降。④市场向上趋势不变,以智能制造为代表的中盘成长更优。

中信建投证券:稳中求进,结构性行情持续

7月23日,中共中央办公厅、国务院办公厅印发了《关于进一步减轻义务教育阶段学生作业负担和校外培训负担的意见》。该意见要求继续开展教育行业双减工作。教育行业受到显著影响,在美国上市的中概股呈现出显著的下跌。教育行业是否能够再现当年白酒行业的辉煌,这是当前市场最关心的热点话题。对比课外教育行业的整顿和三公消费禁令、禁酒令可以发现,这二者是存在着本质的不同:第一,政策着力的对象不同。三公消费禁令和禁酒令主要针对的是政府消费和军队消费这两部分客群,并未针对大众消费;K12教育行业的针对的是供给端,直接限制了企业定价权、业务拓展权利,上市融资权利。第二,政策持续性不同。三公消费禁令和禁酒令颁布后,各级政府和央企都严格执行,政策变成了约束,行业运行进入新常态。教育行业预期可能出现连续性的政策,比如增加校内活动的供给,增加学生公益性活动等方式来满足学生需求。此前在7月月报中专门提出了跟EV和光伏相关的新材料行业选择了出来,推荐了稀土、精细化工等行业。现阶段股票市场结构性行情持续。仍然坚持景气主线,选择成长行业作为优先配置的方向。持续推荐新能源、新能源车、半导体、精细化工等行业。

国泰君安证券:大势拉升未完待续,科技成长行情将持续领涨

大势拉升未完待续,风格上盈利决胜负而非估值比高低之下,科技成长行情将持续领涨且高低切换短期难现,同时信用预期边际向宽下中小市值风格亦将持续占优。行业配置上,推荐新能源车/半导体/光伏/医美/化妆品/家电/券商等。

中金公司:成长持续走强,兼顾周期

展望后市,虽然结构性估值偏高可能加大波动和导致成长风格内部分化,但政策稳中趋松且流动性相对宽裕可能暂时提升市场对估值的容忍度,重点关注7月底政治局会议的窗口期。仍建议轻指数、重结构、偏成长,同时部分周期细分领域受供给侧逻辑支撑,市场可能呈现“成长为主,兼顾周期”特征。配置建议:成长为主,兼顾周期;利率走低背景下,关注REITs及稳健高股息个股。1)高景气度、中国已具备竞争力或正在壮大的产业链:电动车产业链、光伏、科技硬件与软件、电子半导体、部分制造业资本品等。估值趋高,短线波动加大,但中期可能依然积极;2)泛消费行业:在泛消费,包括日常用品、轻工家居、酒店旅游、家电、汽车及零部件、医药及医疗器械等领域自下而上择股;3)逐步降低周期配置但关注部分结构有利或具备结构性成长特征的周期:有色金属如锂等,化工以及受益于财富及资管大发展趋势的金融龙头。部分稳健高股息资产或个股也值得关注。

一键布局

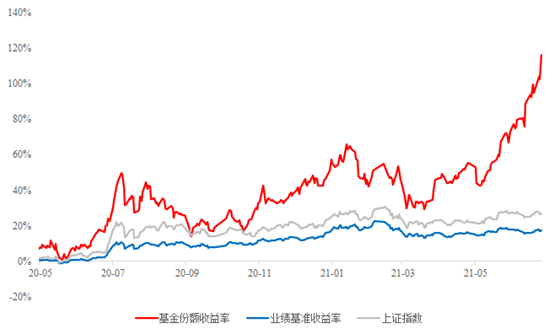

金信稳健策略(007872):

本基金在“坚持投资于长期确定性、积极赋能科技创新”的投资策略指引下,主要投资于科技成长板块。

图表5:金信稳健策略收益曲线

数据来源:金信稳健策略定期报告,wind,截至2021年6月30日

参考文献:

[1] 【十大券商一周策略】科创长牛方兴未艾!券商搭台,科技成长行情将持续领涨

A股周策略

金信基金A股周策略栏目已经开通啦,我们会每周定期为大家回顾上周行情和展望后市,帮助大家及时跟踪最新的市场信息。感兴趣的小伙伴一定要关注我们噢~

风险提示:基金有风险,投资需谨慎。请投资者根据自身风险承受能力、投资期限和投资目标,对基金投资做出独立决策,选择合适的基金产品。基金的过往业绩及净值高低并不预示其未来的业绩表现。定投也不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。基金管理人提醒投资者基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资者自行承担。基金详情及风险收益特征详阅法律文件及相关公告。

金信稳健策略成立于2019年12月13日,孔学兵自2020年9月18日起开始管理金信稳健策略,周谧自2020年5月6日到2021年5月24日管理金信稳健策略,吴清宇自2019年12月13日到2020年12月16日管理金信稳健策略。金信稳健策略成立以来(2019.12.13-2021.6.30)的业绩为112.96%,同期业绩比较基准收益率为20.24%。(收益率数据托管行已复核)金信稳健策略2020、2021上半年的业绩分别为44.67%、47.44%,同期业绩比较基准收益率分别为15.20%、1.47%。数据来源:金信稳健策略定期报告;业绩比较基准:沪深300指数收益率×50%+中证综合债指数收益率×50%。