牛市第二阶段上攻蓄力中?军工、医药等牛股倍出,牛市情绪仍在,你还不上车?点击立即开户,3分钟极速响应,专属福利!助你“稳抓赚钱时机”!

真正能控制风险,穿越牛熊市的做法,是找到持有持续产生自由现金流的好公司。

——安信基金基金经理 聂世林

对于一位绩优基金经理而言,“进攻”固然重要,“防守”同样必不可少。

管理有安信优势增长、安信价值成长等绩优产品的聂世林,又是如何构建基金组合,如何管理组合的风险?

聂世林表示,他的组合构建过程会综合考虑好公司、行业景气度和估值;具备长期竞争优势的好公司是投资的先决条件,在此基础上,倾向于行业景气度拐点位置介入。如果已经进入右侧的行业,只要估值合理,想明白之后,也会介入。

股票投资除了要进攻之外,防守也很重要,甚至更加能体现一位基金经理的投资能力。

在聂世林的风控体系中,主要通过三种措施控制回撤:

第一层是仓位控制,除去市场大级别的牛熊转换会调整仓位外,一般不花时间在仓位的择时上。在市场大级别牛熊更迭的时点,通过仓位调整可以有效抵御风险。日常管理则淡化择时;

第二层是行业配置,会有意识的控制不同板块的仓位比例,保持一定的分散度,以降低组合在市场调整时的净值回撤。 选取8-12个细分子行业,特别看好的子行业原则上配比不超过20%。长期重仓持有好公司是最有效的风控方法,带领组合穿越牛熊市。

第三层是个股选择,真正能控制风险,穿越牛熊市的做法,是找到能持续产生合理自由现金流的公司,并长期持有。这也是聂世林日常工作中的绝对重心。

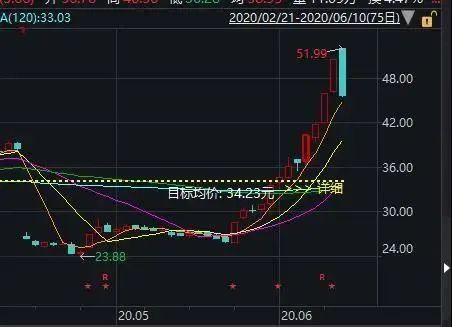

股票一般会按照3年1倍的标准作为买点,超过目标估值的50%作为卖点。只有所持有公司的盈利前景出现非周期性的恶化时,才会考虑卖出止损。

从聂世林管理产品的重仓股集中度数据可以看出,集中度低于同期股票/偏股基金中位数水平,符合组合分散控制风险的特色。

数据来源:Wind,安信基金,截至2019年12月31日

注:同期股票型/偏股混合型基金样本以Wind分类为准

在结构性牛市中,如何做好投资布局?

下期敬请期待!

提示:本资料仅针对渠道经理和符合投资者适当性的机构投资者,不作为任何法律文件。有关投资观点仅为当下特定市场情况下并基于一定的假设条件下的分析和判断,并不意味着适用于今后所有市场状况,亦不构成对阅读者的投资建议。投资人应当仔细阅读《基金合同》及《招募说明书》以详细了解产品信息。基金管理人承诺以诚实信用,勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金管理人管理的产品过往业绩并不预示其未来业绩表现,亦不构成业绩表现的保证。购买基金前,请仔细阅读基金合同、招募说明书、基金份额发售公告和托管协议等法律文件。投资人在做出基金投资决策后,基金运营状况与基金净值变化导致的投资风险及亏损,由投资者自行承担。基金有风险,投资需谨慎。

扫二维码 3分钟在线开户 佣金低福利多