人不在江湖,江湖却一直有他的传说。

徐翔出狱前夕,泽熙突然“现身”。5月26日盘中,有媒体报道,泽熙投资现身牧原股份电话交流会,随后“徐翔概念股”更是出现一小波拉升。不由让人联想到,徐翔、泽熙是否即将重出江湖?

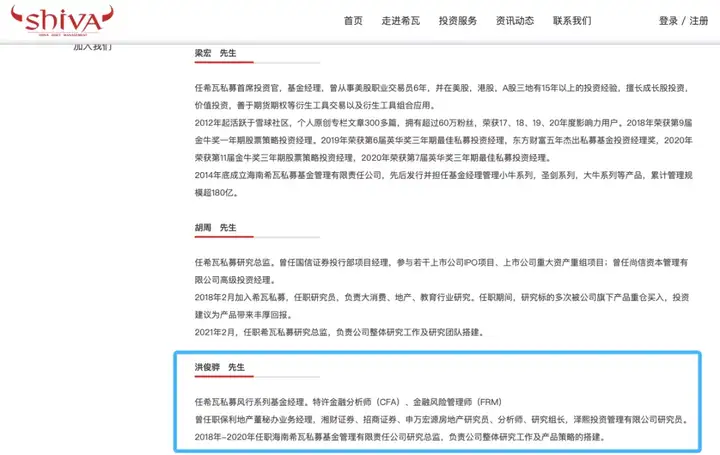

然而,券商中国记者从多方了解到,泽熙投资出现在牧原股份的调研名单中,是一则乌龙事件。26日晚间,希瓦私募发布声明,网传“泽熙投资洪俊骅现身牧原股份电话交流会”系误读,洪俊骅系希瓦私募正式员工。

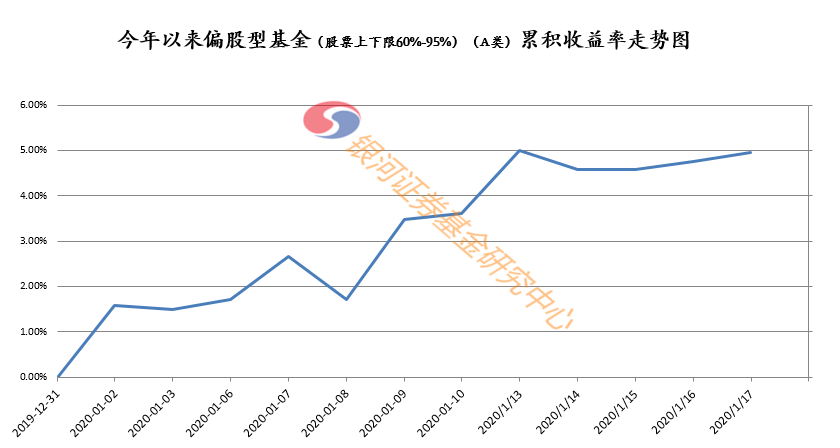

徐翔回归时点或许不远了,据徐翔的妻子应莹表示,徐翔判决书上的出狱日期是2021年7月9日。不过,A股早已不是五年前的A股,市场风格发生了翻天覆地的变化,游资力量日渐式微,公募机构、外资的力量不断壮大,大市值成资金追捧的对象,小市值股票流动性愈发枯竭,如果徐翔回归,昔日的投资风格能否适应市场,尚存在一定的疑问。

闹乌龙!泽熙投资调研牧原股份?

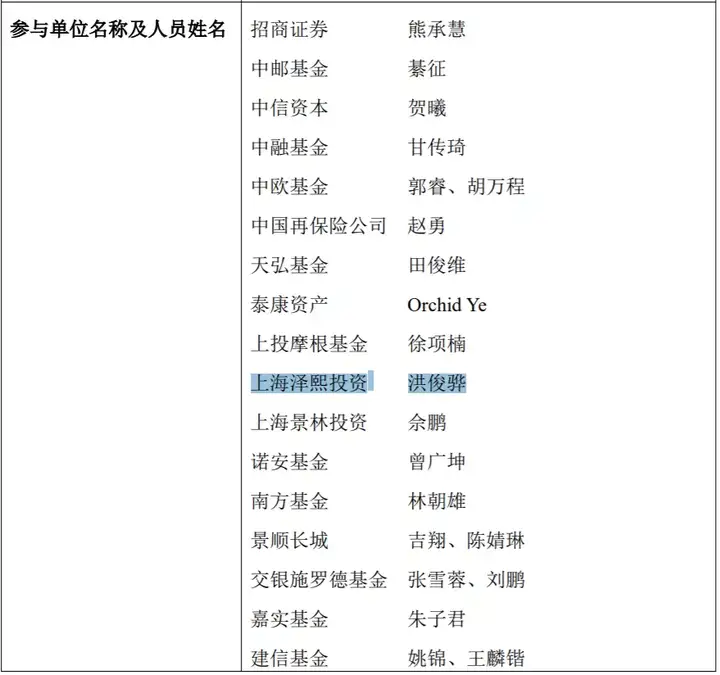

此前,3400亿“猪茅”——牧原股份股价大跌引发市场关注,当日盘后,牧原股份紧急与一批机构进行电话交流,调研人员名单中罕见出现了“上海泽熙投资洪俊骅”。

5月26日盘中,有媒体报道,泽熙投资现身牧原股份电话交流会,随后2只“徐翔概念股”大恒科技、宁波中百出现一波拉升,不由让人联想到,徐翔与泽熙是否即将重出江湖?

然而,券商中国记者从中国基金业协会了解到,泽熙投资早在2017年3月就因为失联而被注销,泽熙和徐翔也被纪律处分,包括撤销泽熙私募基金管理人登记,取消会员资格,且协会将徐翔及其父母3人和泽熙投资加入黑名单。

由此可见,牧原股份披露的调研名单中的上海泽熙投资大概率是一则“乌龙”。另外,“泽熙投资”的调研人员洪俊骅,早在2018年初便已加入私募希瓦资产,目前担任该公司基金经理。

5月26日盘后,希瓦私募声明,网传“泽熙投资洪俊骅现身牧原股份电话交流会”系误读,洪俊骅已于2012年10月与上海泽熙投资管理有限公司终止劳动关系,自2018年4月至今,洪俊骅与希瓦私募签署书面劳动合同,系希瓦私募正式员工。

另外,也有分析人士表示,根据泽熙以往的投资风格,大概率不会对牧原股份感兴趣,因为市值太大,处于下跌趋势,且牧原股份股价前期的涨幅过大,公募机构仍有不少的浮盈,按照徐翔的风格应该不会贸然接盘。

从牧原股份披露的调研名单也可以看出,头部的公募机构几乎都参与了此次调研,还有高瓴资本、景林投资等崇尚价值投资的大型私募机构。

再复盘牧原股份的股价走势,自2月22日创出131元/股的历史新高后,股价便连续下行,截止最新收盘,已跌至91.98元/股,累计跌幅接近30%。而在这一轮大跌之前,牧原股份的最大涨幅接近10倍,长期持股的公募机构仍有丰厚的收益。

徐翔出狱倒计时?

泽熙“复活”突然进入媒体视野,恰巧在徐翔出狱临近的时点,瞬间在投资圈引发了激烈讨论,徐翔何时出狱也成为了当天的热门话题。

回顾徐翔案的时间线,2015年11月1日,徐翔因操纵证券市场罪被刑拘,最终判刑5年6个月,并罚没203亿元,在服刑期间,徐翔未有延长刑期。另外,今年3月,徐翔的妻子应莹曾表示,徐翔判决书上的出狱日期是7月9日。由此可见,徐翔出狱时间点已经临近。

值得一提的是,徐翔被捕入狱时,上证指数的收盘点位是3382.56,而五年后,徐翔即将出狱时,上证指数点位仍是3593.36,累计涨幅仅为6.2%。尽管沪指表现平平,但徐翔系的6家上市公司几乎“全军覆没”,总市值累计蒸发高达475亿元。

据数据显示,彼时徐翔家族持有的6家上市公司分别为大恒科技、宁波中百、东方金钰、文峰股份、华丽家族、长航油运。其中,除华丽家族是由泽熙投资旗下投资企业持有外,其他5家上市公司的股份分别由徐翔的妻子、父母和徐翔朋友等代持。

券商中国记者注意到,徐翔家族持有的多家公司股价都曾在2015年中飙涨至过历史最高位,且时间点均集中于2015上半年的大牛市期间。而如今6家公司的市值相较徐翔入狱时已累计蒸发475亿元。

上述6家上市公司中,东方金钰无疑最惨,其于今年3月10日正式退市,最终股价定格在0.16元/股,相较徐翔入狱时的累计跌幅99.8%,总市值蒸发169亿元。

其实,从这6家上市公司可以窥得徐翔此前的投资风格,小市值、流通盘小,股价活跃度高,公募机构少等特点,是这6只个股共性,也几乎是徐翔选票的主要标准。

“涨停敢死队”、“一字断魂刀”……都是徐翔早期的标签,非常喜欢研究趋势和盘面,擅长捕捉股价波动的机会,痴迷于技术分析,并通过资金优势打板小市值个股,并迅速出货,快进快出。

自从2009年转变成阳光私募后,徐翔的投资风格有了明显的转变,从之前的纯技术、追涨停板,变成更多通过参与上市公司的“市值管理”来赚钱,不过徐翔当时操盘的多只股票现如今都已跌落谷底。

A股风格巨变,徐翔还能愉快地“打板”吗?

徐翔服刑的这五年多,A股市场发生了翻天覆地的变化,出身草莽的游资力量日渐式微,公募机构、外资的力量不断壮大,如果徐翔回归,昔日的投资风格能否适应市场,尚存在一定的疑问。

徐翔时代,妖股不断涌现,中小市值最为活跃,造就了一大批所谓的“牛散”。曾几何时,壳资源、ST股、小市值股的炒作风靡一时,因资金操盘、收购成本较低,便于借壳方获得实际控制权,壳资源股普遍受追捧,如今注册制下,A股超过4000家上市公司,小市值的上市公司正在失去昔日的光环。

从“30亿市值不接待”刷屏,到叶飞爆料“18家上市公司市值管理”,都在折射出A股中小市值的焦虑。

目前的A股生态:大市值、赛道好的龙头公司受机构资金追捧,而小市值、传统行业却遭到“鄙视”,ST股更是无人问津,流动性愈发枯竭。

数据显示,今年以来,A股资金正越来越向头部公司靠拢,总市值超1000亿元的股票中,平均每只个股的日均成交额达到20.04亿元,是同期A股公司平均额的9倍,更是市值低于50亿上市公司的39倍。

相比之下,中小市值则面临流动性枯竭的窘境。其中,50亿元市值以下的个股中,出现了大量日均成交额低于1000万的股票,其中ST股的交投更为惨淡,有的ST股在行情比较低迷时的日成交额仅有100万元左右。

不能否认,徐翔是操盘的高手,用资金把一支票拉上五倍,其实不难,难的是如何派发自己的盈利筹码,这在当下的A股市场更是难上加难。归根结底,短期炒作是一场零和博弈,现如今被收割人少了、流动性枯竭了,收割者便很难玩下去,稍有不慎便“炒成股东”。

五年服刑,物是人非,徐翔能否真正地回归呢?

(文章来源:券商中国)