白酒暴跌能否抄底?基金最新动向揭秘!中信证券建议这样布局,两大机构强烈推荐五粮液,董广阳看好这只票>>

原标题:后浪奔涌 中生代基金经理在崛起来源:上海证券报

“你所热爱的就是你的生活,

你们有幸遇见这样的时代;

但是时代更有幸,遇见这样的你们,

把自己的热爱变成了一个和成千上万的人分享快乐的事业。”

这段风靡网络的文字,勾勒了中生代基金经理的风貌。

时代在进步,后浪正奔涌。在过去的5年中,一批任职时间不长但业绩表现出色的基金经理脱颖而出。他们从研究员做起,传承积淀,扎实前行,逐步成长为独当一面的基金经理;他们在结构性行情中找到了自己的位置,发挥所长,创造回报;他们是公募的现在,也将担负起行业的未来。

中生代基金经理成为顶梁柱

“时代的列车呼啸前进,经济结构的变迁,给了我们成千上万的机会。”华夏科技创新基金经理周克平如是说。在近期举办的华夏基金中期策略会上,一批绩优的主动权益基金经理集体亮相,成为公司中生代的代表。除了周克平,还有郑泽鸿、孙轶佳、屠环宇、吕佳玮、钟帅、黄文倩、王泽实等绩优基金经理。他们平均证券从业时间不到10年,平均公募基金管理时间不到4年,但已成为各自领域中独当一面的中坚。

以权益投资见长的兴证全球基金和中欧基金,也培育了一批中生代基金经理。

兴证全球基金旗下的中生代基金经理,除了谢治宇、董理、乔迁这几位长期业绩出色的基金经理,还有兴全精选基金经理陈宇和兴全绿色基金经理邹欣。陈宇和邹欣自2017年担任基金经理以来,年化回报率分别达34.73%和19.23%。此外,童兰、杨世进、钱鑫、丁凯琳等新秀也在公司强势投研文化的培养和支持下,一步一个脚印地搭建起上升的阶梯。

中生代基金经理已成为中欧基金的顶梁柱。这群80后基金经理中,已有多位掌管着数百亿元资金。具体来看,担任基金经理6年多的葛兰目前在管基金规模已超过800亿元。以其管理的中欧医疗健康混合为例,截至7月23日,任职以来年化回报率超过34%。担任基金经理近6年的周应波在管基金规模也超过600亿元,其“代表作”中欧时代先锋自其任职以来年化回报率超过30%。此外,以袁维德、李帅、罗家明、许文星、刘伟伟等年轻的基金经理也在逐渐成长起来。

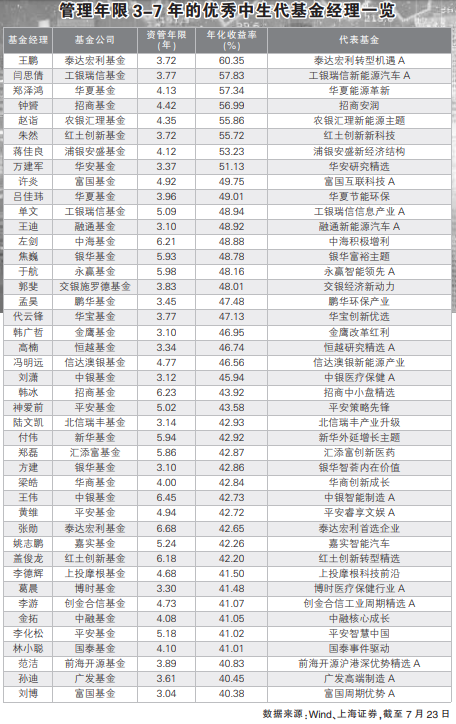

数据显示,具有3到7年管理年限的中生代基金经理们交出了优异的答卷。截至7月23日,共有45位基金经理的代表作近3年年化收益率超过40%。其中,王鹏管理的泰达宏利转型机遇A近3年年化收益率超过60%,许炎管理的富国互联科技A、赵诣管理的农银汇理新能源主题等近3年年化收益率也都在50%以上。

“过去几年的结构性行情为年轻基金经理提供了展现实力、实现弯道超车的机会,这其中基金公司的投研文化和培养激励机制起到了助推的作用。”某大型基金公司的投研负责人表示。

梳理过往5年回报居前的主动权益基金也可以发现,以新能源、新消费、新兴产业为投资核心的基金排名越来越靠前。东方财富Choice数据显示,截至7月23日,近5年有8只基金总回报率超过300%,分别是中融新经济混合、信达澳银新能源产业、工银前沿医疗、农银工业4.0、汇丰晋信智造先锋、易方达新收益、华泰柏瑞激励动力和金鹰民族新兴,新动能在产品业绩中的作用进一步凸显。

而以新动能为抓手,一批任职时间不长的年轻基金经理凭借过硬的业绩脱颖而出。管理上述主动权益绩优基金的基金经理分别为甘传琦、冯明远、赵蓓、赵诣、陆彬、张清华、沈雪峰、韩广哲。其中,除了张清华和沈雪峰,其他人担任基金经理的年限均在7年以下,陆彬的公募基金管理经验更是只有2年零69天。

基金公司的传承与交棒

中生代基金经理正成为基金公司的重要生力军,这本质上是一种传承。如何使公司人才梯队“一浪更比一浪高”?对此,各家基金公司的管理人有着不同的思考和做法。

在兴证全球基金总经理庄园芳看来,基金公司的业务模式相对简单,就是要引进人才、培养人才、留住人才,打造核心投研能力。“投研人员的培养和成长永远是最重要的。近几年我们在研究上花了很多功夫,对研究队伍做了很大的扩展。我们希望用最强的力量,打造投研后备力量,打造一个强大的平台,提供强大的挖掘基础资产的能力。”

中欧基金总经理刘建平认为,作为知识密集型行业,公募基金公司之间的竞争主要是人才的竞争。“中欧基金高度重视人才机制建设,在选人、用人、留人、育人和激励人方面做了一些探索,并不断迭代改进管理措施。我们高度认可关键人才的价值,对其给予合理的激励,以激发人才的潜能。同时,也必须建立约束机制,以促使人才追求长远利益,并控制风险。经过多年的积累,中欧基金已形成了一套培养人才梯队的方法。在中欧,我们既有一批优秀的投资老将,也有一批中生代明星基金经理。我们还培养出了许多新生代基金经理,这些新生代基金经理在实战中不断成长,并已崭露头角。”

如何让年轻一代迅速成长起来?华夏基金总经理李一梅表示,首先要发挥团队的力量。“持续、可复制的财富故事往往是团队协作的结果。对于优秀的人才,华夏基金一直是求贤若渴。我们的中生代基金经理大部分是一步一步培养起来的,从研究员逐步成长为能够独当一面的基金经理。虽然耗时漫长,但这样也使我们的团队有了一以贯之的价值观和理念,让我们能够在不断的传承和更新中,形成团队的向心力和凝聚力。这种优质、高效的协同也是华夏基金在未来20年、30年保持核心竞争力的不竭动力。”

“我们的人才培养周期很长,基金经理平均投研从业年限在10年以上。研究员要先做好研究才可以做基金经理助理,然后成为某只基金的双基金经理之一,在一个大基金中‘切’出一小块自己做。经过一段时间的检验,确实做好了,才能成为一只老产品的基金经理。”庄园芳详细介绍了兴证全球人才培养的做法,“公司对投研人员的培养非常重视,注重新老衔接和交替,人才储备较为充裕。对投研人员的培养标准也一直很严格,截至目前,公司一共只有20只权益产品,15位权益基金经理。每位基金经理都是精挑细选、很不容易培养出来的,都比较成熟。”

嘉实基金则提供了一组研究数据:国内研究员的平均工作年限为3至4年,而海外研究员的平均工作年限长达10至15年。有统计显示,国内公募基金经理平均年龄39岁,而在美国市场这个数字是54.9岁,二者相差近16岁。在嘉实,研究员的平均工作年限为6年左右,略高于行业平均水平。

嘉实基金总经理经雷表示,在嘉实要成为优秀的基金经理,长期的深度研究训练是必须要过的一关。很多知名的基金经理入行时都是以应届生的身份加入嘉实,在一系列实战与市场的洗礼下,完成了从学生到教员的身份转变。

“坚信研究‘深板凳’的力量。让投研下沉,让深度研究始终扎根在‘听得见炮火的地方’。”经雷告诉记者,除了不断强调研究深度,嘉实还十分注重帮助年轻人建立一套与公司文化相一致的投研价值观,落实到投研基础认知上就是:不追涨杀跌,不追求短期博弈,而是通过足够长的维度为客户赚取可落地的回报。

后浪涌起 奔向何方

在中生代崛起的同时,新生代以更猛烈的方式来袭。

行业的快速增长给了绩优基金经理更广阔的发展空间,激烈的竞争环境和持有人的年轻化也迫使基金经理更重视短期业绩和流量变现,并由此带来了隐忧。

以去年成名的诺安成长为例,靠着半导体行业风口和基金经理蔡嵩松的流量吸引力,诺安成长在短短1年多时间里规模快速扩张。截至2021年二季度,诺安成长最新规模为281.77亿元,二季度盈利98.02亿元,单季盈利排在基金产品首位。同样以半导体为主要投资方向的银河创新成长也在2020年上半年规模增长了整整100亿元。

在这两只产品的带动下,不少基金走上了以押注高景气赛道、极致风格带动规模增长的道路。6月17日,同样聚焦半导体领域的长城久嘉创新成长单日净值涨幅达9.19%。基金经理尤国梁表示:“国梁在努力,在半导体科技赛道中,国梁也希望能拥有自己的名字。”他因此在相关网络平台上人气急升。对流量的争夺,成为新生代基金经理的成名捷径。

“培养新生代、加强公司竞争实力、建立人才梯队是每家基金公司必然的选择。中生代和新生代的崛起,在为市场输入新鲜血液、带来新鲜投资方法的同时,也丰富了行业投资生态,从而推动行业更快地发展。”上海证券基金评价研究中心总经理刘亦千表示。不过,他也同时提醒,基金经理的成长还需要时间的历练,不可能在过短的时间内成长为中流砥柱。

中生代基金经理和新生代基金经理能否承担起行业的未来?对此,刘建平表示:“在中欧,我们不仅有穿越牛熊、风格成熟的投资老将,也有刚进入行业充满潜力的新生代,更多的是经验与成长性并存的中生代。也许有人会问:中生代的基金经理在投资经验上不如前辈,在时间精力上又不如后辈,他们的优势在哪?能否担起公司和行业发展的重任?应该看到,中生代基金经理从业数年,已经历了一到两轮完整的牛熊周期,他们的投资策略或得到了验证或受到了挑战,投资风格逐渐变得稳定且各有特色。”

在刘建平看来,中生代基金经理具有巨大的潜力,证券市场将给予中生代基金经理广阔的发展空间。但中生代基金经理在把握机会的同时一定要时刻警惕风险,虚心向前辈请教,引领新生代基金经理稳步成长,努力为持有人创造价值,为中国基金行业的蓬勃发展作出贡献。

时代的机遇落在每个人身上,既是前进的动力,也是沉重的责任。

奔涌吧,后浪,我们在同一条奔涌的河流!