牛市第二阶段上攻蓄力中?军工、医药等牛股倍出,牛市情绪仍在,你还不上车?点击立即开户,3分钟极速响应,专属福利!助你“稳抓赚钱时机”!

来源:公私风云

借助IPO等融资手段积极补充资本,A股上市券商近年来不断扩容。

继中银证券、中泰证券之后,国联证券于7月31日登陆上交所,成为年内完成A股IPO的第三家券商,A股市场第39家上市券商,也是第13家A+H股券商。

中银证券上市后连续13个交易日涨停,中泰证券则收获9个涨停。国联证券上市首日封顶涨停表现较好,打新投资者中一签可赚1960元,而后市能否连续涨停才是投资者最为关注的。

能否打破“13连板”

7月最后一天,券商股以上涨收官,其中上交所“新生”国联证券飙涨44%,达到上市首日涨幅限制,最后收报6.12元。当日换手率为0.3%,市盈率(TTM)为27.92倍,流通市值29.11亿元,总市值146亿元。

根据国联证券首次公开发行A股股票上市公告书,发行价格为4.25元/股,发行市盈率为19.6倍(按每股发行价格除以每股收益计算,每股收益按公司2019年经审计的扣除非经常性损益前后孰低的归属于母公司股东的净利润除以本次发行后总股本计算)。

与同行业水平相比,该发行市盈率不算高。记者从中证指数官网获悉,截至7月31日,国联证券所属的资本市场服务行业最新静态市盈率为34.04%,最近一个月平均静态市盈率为34.4%,最近三个月平均静态市盈率为29.04%,最近六个月平均静态市盈率为34.89%。

记者从国联证券披露的网上中签结果获悉,中签号码共有428148个,每个中签号只能认购1000股国联证券A股股票。按照4.25元/股发行价计算,截至今日收盘,打新者只要中一签便赚了1960元。国联证券首日上市“封顶涨”在市场意料之中,后市走势才是市场关注的重点。

国联证券涨停天数能否超越中银证券的13连板,备受关注。东方财富Choice数据显示,2017年以来,15家券商登陆A股市场,上市首日均出现连续涨停现象。中银证券于2月26日登陆上交所主板,上市首日起连续13个交易日涨停。与最新登陆A股的中泰证券相比,其在6月3日上市首日起连续9个交易日涨停。天风证券、红塔证券上市后连续涨停天数分别为12天、11天。

第13家A+H股券商

国联证券成立于1999年,前身为无锡证券有限责任公司。2015年7月份,国联证券在香港联交所主板上市,之后开启“回A”之路。值得一提的是,国联证券成为第13家A+H股券商,而中金公司或将成为第14家A+H股券商。国联证券港股今日收涨5.44%,报3.49港元,AH股溢价率为94.57%。

股东持股方面,截至招股说明书签署日,国联集团持有5.43亿股,持股比例为28.59%,国联集团同时通过控制的企业国联信托、国联电力、民生投资、一棉纺织以及华光股份间接持有公司8.32亿股股票,持股比例为43.76%,合计持有国联证券13.76亿股股票,占总股本的72.35%,为控股股东。

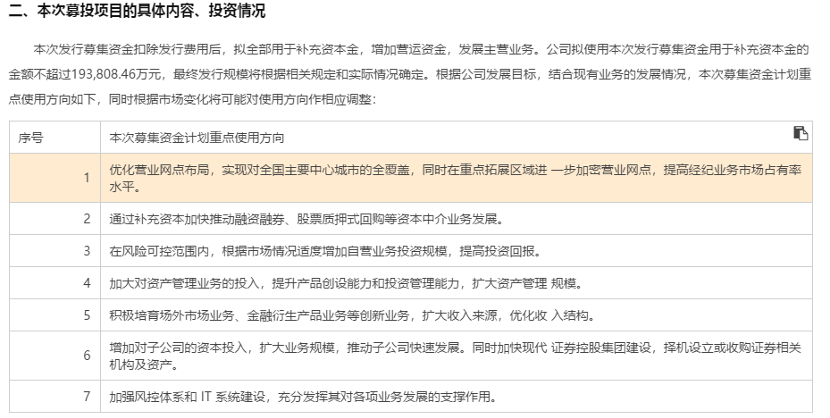

记者查阅国联证券招股说明书获悉,国联证券此次募资金额为20.22亿元。本次发行费用总额为8372.12万元(不含增值税)。其中,承销费7086.79万元;保荐费360.00万元;审计、验资费 169.81万元;律师费66.04万元;用于本次发行的信息披露费556.60万元,发行手续费用及其他费用132.88万元。

扣除发行费用后,拟全部用于补充资本金,增加营运资金,发展主营业务。具体来看,拟使用本次发行募集资金用于补充资本金的金额不超过19.38亿元,最终发行规模将根据相关规定和实际情况确定。本次募集资金计划重点用于发展经纪业务、资本中介业务、资管业务等,同时加强风控体系和IT系统建设。

A股上市券商继续扩容

2020年以来,券商资本动作频繁。加上国联证券,年内已有三家券商登陆A股。中银证券和中泰证券分别于今年2月26日和6月3日登陆上交所主板。《国际金融报》查询证监会官网发现,截至7月23日,当前还有万联证券、财达证券、中金公司正在排队登陆上交所主板,均处于已反馈状态;而东莞证券拟登陆深交所创业板,目前处于中止审查状态。

就中金公司而言,有望继国联证券之后成为第14家A+H股券商。备受市场关注的是,近期中金公司调整回A方案,发行量扩容超两倍。7月20日,中金公司发布公告称,拟公开发行A股数量由不超过4.59亿股修改为14.38亿股,不超过A股发行上市后总股本的9.5%变为24.77%。

同时,湘财证券“曲线上市”也有了新进展。哈高科在7月27日发布公告称,已经完成发行股份购买湘财证券股份事项,现持有湘财证券99.73%股份。本次重大资产重组完成后,湘财证券营收及资产规模占公司整体营收及资产规模比重均超过70%,公司主营业务转型金融服务行业。为适应此次重大资产重组后的经营及业务发展需要,哈高科中文名称拟变更为“湘财股份有限公司”,并已经得到市场监督管理部门的企业名称变更预核准。

对于券商积极增强资本实力,多位业内人士告诉记者,国内券商补充资本金增大“块头”很重要,而IPO募资成为券商补充资本金的重要渠道之一。不过,券商进行资本扩张时要“量体裁衣”,根据自身发展规划进行考量,善用资本力量提高业务竞争力。

记者:朱灯花

编辑:姚惠

版式:包文啸

精选阅读

基金直播大热!过度娱乐化引争议,公募圈为何出不了“李佳琦”?

限购低至10元!权益类基金严控大额申购金额

扫码关注我们

券商 基金 期货一手资讯

《国际金融报》金融中心等你来爆料!

球分享

球点赞

球在看

扫二维码 3分钟在线开户 佣金低福利多