牛市第二阶段上攻蓄力中?军工、医药等牛股倍出,牛市情绪仍在,你还不上车?点击立即开户,3分钟极速响应,专属福利!助你“稳抓赚钱时机”!

来源:好买财富

好买说

2020年二季度,公募基金市场规模继续增长,基金总数以及总管理规模均创新高,基金总数达到了6708只,比2020年一季度末新增了349只;总管理规模达到了16.86万亿元,但增长速度明显放缓,仅比2020年一季度末增加1.75%。

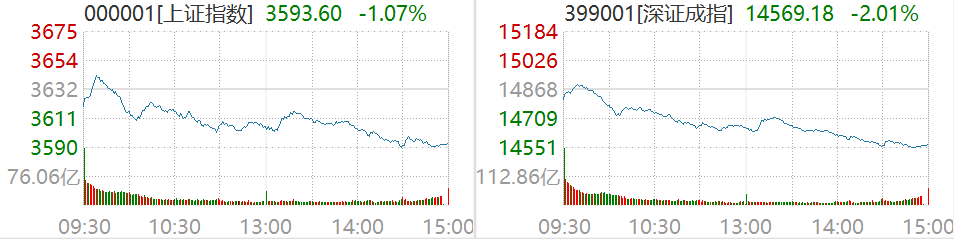

2020年二季度,随着国内疫情的缓和,各地复工复产进程加快,A股市场有所反弹,上证指数基本收复一季度由黑天鹅事件引发的跌幅,而创业板指则继续延续前期趋势,强势上涨。2020Q2,上证指数止跌反弹8.52%,沪深300指数上涨12.96%,中证500指数上涨16.32%,创业板指大涨30.25%。债券市场受股市大涨影响,表现较弱,自5月以来持续下跌,受此影响,债券型基金整体表现也较为一般。

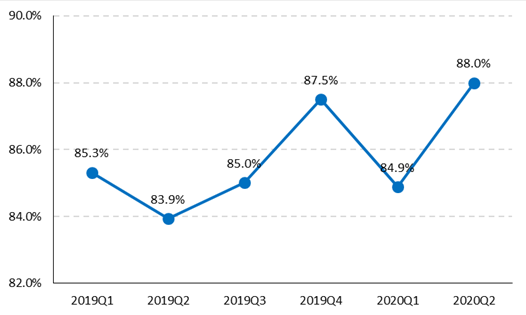

2020年二季度,公募基金股票仓位上升较多,达到了88%,股混型基金均纷纷加仓,以更多地参与到A股市场上涨的行情中,这一仓位比例也是达到了2019年以来的最高值。股混型基金依然青睐医药生物、电子、食品饮料等行业,继续抱团加仓,尤其是医药生物和电子行业,加仓幅度最大;食品饮料行业增持较少。另外,股混型基金继续减持金融地产板块,银行、非银金融、房地产行业减持幅度居前三位。

公募基金市场规模

2020年二季度,公募基金市场规模继续增长,基金总数以及总管理规模均创新高,基金总数达到了6708只,比2020年一季度末新增了349只;总管理规模达到了16.86万亿元,但增长速度明显放缓,仅比2020年一季度末增加1.75%。

▼公募基金市场总规模及基金总数

数据来源:Wind、好买基金研究中心

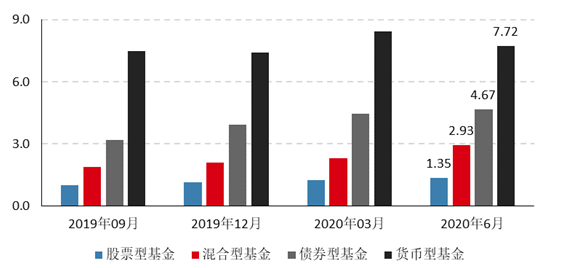

分基金类型来看,2020Q2开放式基金中,货币基金的规模下降幅度较大,总规模为7.72万亿,下降了约0.73万亿,占比下降至45.78%;混合型基金规模增长较多,从2.29万亿增长到了2.93万亿,增速明显高于过去的几个季度。股票型、债券型基金规模持续稳步增长,规模分别达到了1.35万亿和4.67万亿,其中债券型基金的增速较往期有所放缓。另外,另类投资基金与QDII基金规模分别为869.93亿和1088.49亿。

▼各类型公募基金规模

数据来源:Wind、好买基金研究中心

▼2020Q2各类型公募基金规模占比

数据来源:Wind、好买基金研究中心

公募基金业绩表现

2020年二季度,随着国内疫情的缓和,各地复工复产进程加快,A股市场有所反弹,上证指数基本收复一季度由黑天鹅事件引发的跌幅,而创业板指则继续延续前期趋势,强势上涨。2020Q2,上证指数止跌反弹8.52%,沪深300指数上涨12.96%,中证500指数上涨16.32%,创业板指大涨30.25%。债券市场受股市大涨影响,表现较弱,自5月以来持续下跌,受此影响,债券型基金整体表现也较为一般。

1、股混型基金

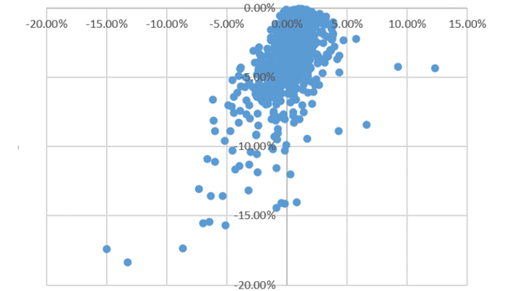

在1244只股混型基金中,几乎全部录得正收益,仅有一只基金收益为负。股混型基金的平均收益为24.48%。绝大多数基金收益都位于(10%,40%)这个区间内,仅有4只基金季度收益超过50%。

▼股混型基金收益分布

数据来源:Wind、好买基金研究中心

数据来源:Wind、好买基金研究中心

注:股混型基金样本为Wind基金分类体系下的普通股票型基金与偏股混合型基金。其中,剔除2020Q2新成立的基金,并且若基金有不同份额,仅保留初始份额。下同。

2、指数增强型基金

注:指数增强型基金样本为Wind基金分类体系下的指数增强型基金。其中,剔除2020Q2新成立的基金,并且若基金有不同份额,仅保留初始份额。下同。

沪深300指数增强基金

在38只沪深300指数增强基金中,绝大多数基金均跑赢沪深300指数,仅有一只未能获得正的超额收益。二季度,沪深300指数增强基金平均超额收益3.93%,超额收益最高接近20%,整体来说指数增强策略的有效性较高。表现最好的是富荣沪深300增强A(004788.OF),该基金的超额收益达到19.31%位居第一,上一季度的超额收益排名也居于前列,排名第4,业绩稳定。

▼沪深300指数增强基金超额收益分布

数据来源:Wind、好买基金研究中心

数据来源:Wind、好买基金研究中心

中证500指数增强基金

在31只中证500指数增强基金中,也仅有一只基金未能跑赢基准中证500,其余27只基金均获得一定的超额收益。整体来看,中证500指数增强基金的平均超额收益为3.60%,略微落后于沪深300指数增强基金。

▼中证500指数增强基金超额收益分布

数据来源:Wind、好买基金研究中心

数据来源:Wind、好买基金研究中心

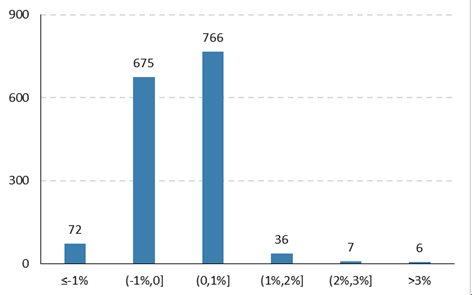

3、纯债型基金

纯债型基金表现一般,绝大多数基金都位于(-1%,1%)之间,整体平均季度收益约-0.55%。业绩表现最好的基金是招商添泽A(007595.OF),二季度上涨7.33%;季度收益超过5%的基金仅有三只,另外两只分别是诺安优化收益(320004.OF)和长城积极增利A(200013.OF),分别为6.13%、5.02%。

▼纯债型基金收益分布

数据来源:Wind、好买基金研究中心

数据来源:Wind、好买基金研究中心

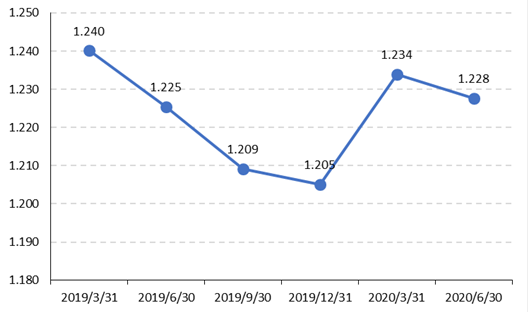

纯债型基金杠杆率水平小幅回落,从上季度的1.234倍下降至1.228倍,基本与去年同期的杠杆率水平一致。

▼纯债型基金杠杆率

数据来源:Wind、好买基金研究中心

(注:纯债型基金样本为Wind基金分类体系下的中长期纯债型基金、短期纯债型基金、混合债券型一级基金。其中,剔除2020Q2新成立的基金,并且若基金有不同份额,仅保留初始份额。下同。)

4、混合债券型二级基金

320只二级债基的平均收益为2.18%,共有269只基金录得正收益,51只基金录得负收益。宝盈融源可转债A(006147.OF)受益于股市的大涨,在本季度获得了15.37%的收益,排名同类型基金的第一位。另外还有两只基金也上涨了超过10%,分别是富安达增强收益A(710301.OF)、金信民旺A(004222.OF)。

▼二级债基收益分布

数据来源:Wind、好买基金研究中心

数据来源:Wind、好买基金研究中心

(注:混合债券型二级基金样本为Wind基金分类体系下的混合债券型二级基金。其中,剔除2020Q2新成立的基金,并且若基金有不同份额,仅保留初始份额。下同。)

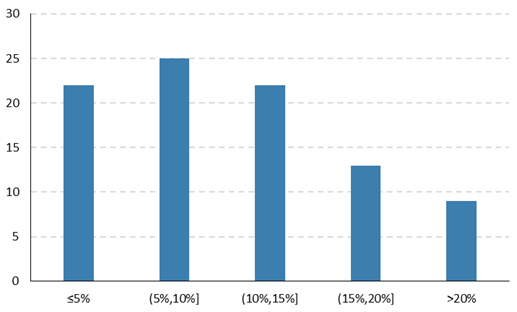

5、QDII型混合基金

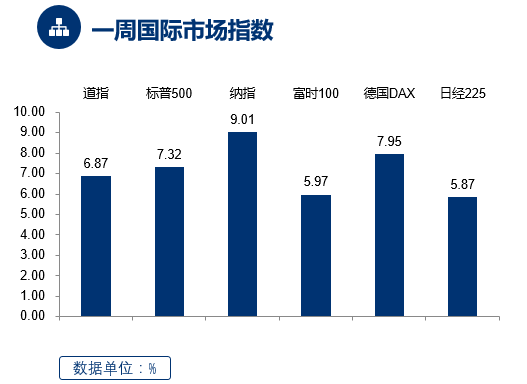

2020年二季度,海外权益类市场均有不同程度的反弹,尤其是美股,反弹势头很强,纳斯达克指数再创新高,因此二季度QDII股混型基金业绩表现亮眼,所有QDII基金均录得正收益,收益最低的也超过7%;表现最好的基金是广发全球精选人民币(270023.OF),上涨37.11%。

▼QDII股混型基金收益分布

数据来源:Wind、好买基金研究中心

数据来源:Wind、好买基金研究中心

(注:QDII股混型基金样本为Wind基金分类体系下的QDII普通股票型基金和QDII偏股混合型基金。其中,剔除2020Q2新成立的基金,并且若基金有不同份额,不同份额仅保留初始份额,下同。)

6、QDII债券型基金

24只QDII债券型基金表现也较好,均录得正收益,平均涨幅为6.13%。本季度QDII债券型基金业绩表现反转效应较强,排名前十的基金,在上个季度业绩均基本垫底。

数据来源:Wind、好买基金研究中心

(注:QDII债券型基金样本为Wind基金分类体系下的QDII普通债券型基金。其中,剔除2020Q2新成立的基金,并且若基金有不同份额,不同份额仅保留初始份额,下同。)

7、股票多空对冲基金

市场上股票多空对冲基金数量不多,截止至2020年二季度末共有20只,均在二季度获得了正的绝对收益。富国绝对收益多策略A(001641.OF)表现最好,二季度上涨6.19%,领先于其他的股票多空对冲基金;同时,该基金上一季度业绩表现也相当优异,排在20只基金中的第二名,业绩表现非常稳定、突出。

数据来源:Wind、好买基金研究中心

(注:股票多空对冲基金样本为Wind基金分类体系下的股票多空基金。其中,剔除2020Q2新成立的基金,并且若基金有不同份额,不同份额仅保留初始份额,下同。)

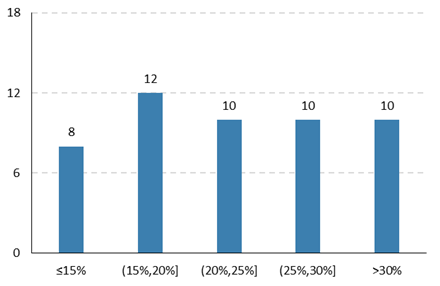

8、公募FOF基金

公募FOF基金整体的平均收益为10.50%,所有FOF基金也都录得上涨。业绩表现最好的是平安盈丰积极配置三个月持有A(008461.OF),获得了26.81%的正收益。

▼公募FOF基金收益分布

数据来源:Wind、好买基金研究中心

数据来源:Wind、好买基金研究中心

公募基金持仓分析

2020年二季度,公募基金股票仓位上升较多,达到了88%,股混型基金均纷纷加仓,以更多地参与到A股市场上涨的行情中,这一仓位比例也是达到了2019年以来的最高值。股混型基金依然青睐医药生物、电子、食品饮料等行业,继续抱团加仓,尤其是医药生物和电子行业,加仓幅度最大;食品饮料行业增持较少。另外,股混型基金继续减持金融地产板块,银行、非银金融、房地产行业减持幅度居前三位。

1、股混型基金持股仓位

2020年二季度,股混型基金的股票仓位平均在88.0%,较上一季度上升了3.1%,达到了2019年以来的最高值。

▼股票仓位

数据来源:Wind、好买基金研究中心

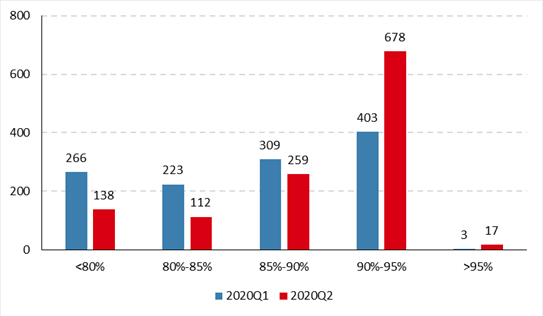

从持股占比分布来看,90%以上高股票仓位的基金数量明显增加,增幅在50%以上。可见大多数股混型基金在二季度都选择高仓位、满仓位运作,以充分参与A股市场的上涨行情,获取较高的收益。

▼股混型基金股票仓位占比分布

数据来源:Wind、好买基金研究中心

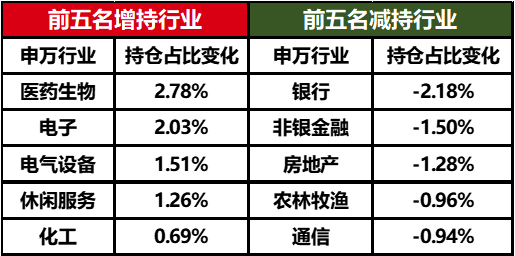

2、股混型基金重仓行业

2020年二季度,股混型基金重仓行业前三名的是医药生物、电子、食品饮料,占比分别为17.24%、13.72%、13.48%,与一季度前三大重仓行业完全相同,有区别的是电子行业上升到了第二位,受到公募基金的较多增持,超过了食品饮料行业。医药生物行业继续受到追捧,增持了2.78%位居第一;电子增持了2.03%;电气设备增持1.51%排在第三位。金融地产板块则继续遭到减持,银行、非银金融、房地产分别被减持了2.18%、1.50%、1.28%。

▼股混型基金重仓行业占比

数据来源:Wind、好买基金研究中心

数据来源:Wind、好买基金研究中心

3、股混型基金重仓个股

2020年二季度,股混型基金的前三大重仓个股与上一季度相同,依然是贵州茅台、五粮液和立讯精密,分别有441只、304只、397只基金重仓,持仓市值分别为407.89亿元、323.29亿元、289.24亿元,抱团效应明显。另外,二季度相对来说最受追捧的个股,就是中国中免。股混型基金在二季度共增持中国中免147.85亿元,与立讯精密的148.73亿基本持平,排名第二,重仓排名也从上季度的150名直接上升到了第6名。

数据来源:Wind、好买基金研究中心

数据来源:Wind、好买基金研究中心

4、公募FOF基金重仓基金

根据基金二季报披露的重仓信息,公募FOF基金前十大重仓基金(共12只基金,有4只基金并列第9名)中,股票、股指、偏股型基金的数量为4只,包揽了重仓基金的前两名,比上一季度增加了3只。并且得益于二季度A股市场的上涨,四只基金均获得了超过20%的收益。

数据来源:Wind、好买基金研究中心

基金公司人事变动

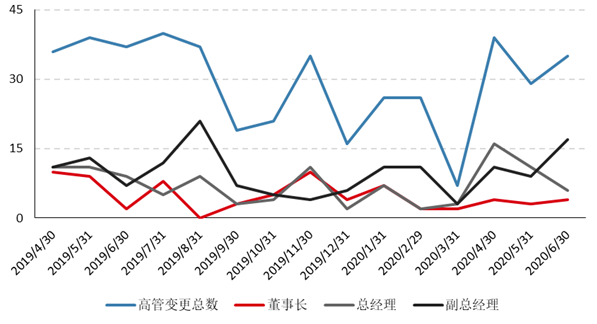

1、基金公司高管变动

2020年二季度,基金公司高管总变动人数为103人,其中董事长变动为11人,总经理变动人数为33人,副总经理变动人数为37人;其余为督察长人事变动,共计是22人。

▼2020Q2公募基金高管变动人数

数据来源:Wind、好买基金研究中心

2020年二季度以来,国内疫情基本得到控制,公募基金高管变动数量有较大的提升,相比上一季度共59人变动,2020Q2变动人数接近翻倍,达到了103人。其中,董事长变动的人数与前期持平;总经理变动人数虽然有较大的增幅,从12人上升到了33人,但二季度以来逐渐降低;副总经理变动人数呈现上升的趋势,6月份就有17人出现变动。

▼公募基金高管变动人数趋势

数据来源:Wind、好买基金研究中心

2、基金经理

从基金经理离职人数来看,2020年二季度离职的基金经理人数不多,共74人。其中,共有5家基金公司离职人数达到3人,分别是天弘基金、易方达基金、中国人保资管、中欧基金以及中融基金;另有10家基金公司离职人数为2人,39家基金公司离职人数为1人。

另一方面,广发基金在二季度新聘基金经理数最多,新聘任了7位,总数达到了53人,这也主要是因为广发今年以来的总管理规模上涨较快;排名第二的是华夏基金新聘任了5人;东方基金、富国基金、汇添富基金均新聘任了3位基金经理,并列排在第三位。

好买提醒:本文版权为好买财富所有,未经许可任何机构和个人不得以任何形式转载和发表。如有转载需求,请在文章下方留言。

免责条款:本文中的信息基于已公开的信息、数据、资产管理人或其代表的现场路演或会议等沟通方式的记录等,好买基金或好买基金研究中心(以下简称“本公司”)对这些信息的及时性、准确性及完整性不做任何保证。本文件所载的意见、评估及预测不代表本公司观点,也不保证所包含的信息不会发生变更。文件中的内容仅供参考,不代表任何确定性的判断。本文不对特定基金产品的价值和收益作出判断和保证,亦不表明投资没有风险。本文及其内容均不构成投资建议,也没有考虑个别客户特殊的投资目标、财务状况或需要。获得本文的机构或个人据此做出投资决策,应自行承担投资风险。在任何情况下,本公司或本公司雇员不对使用本文件及其内容所引发的任何直接或间接损失承担任何责任。

本文版权为本公司所有。未经本公司书面许可,任何机构或个人不得以翻版、复制、 发表、引用或再次分发他人等任何形式侵犯本公司版权。如征得本公司同意进行引用、刊发的,需在允许的范围内使用,并注明出处为“好买基金”或“好买基金研究中心”,且不得对本文件进行任何删节和修改。

阁下/贵机构一旦选择阅读本文正文,应被视为已同意上述条款。如阁下/贵机构不接受本申明项下任何条款,请勿阅读本文正文部分,并立即删除或销毁本文及其附件(如有)。除本页条款外,本文其他内容和任何表述均属不具有法律约束力的用语,不具有任何法律约束力,不构成法律协议的一部分,不应被视为构成向任何人士发出的要约或要约邀请,也不构成任何承诺。

好买财富杨文斌:成功投资的三个信仰

扫二维码 3分钟在线开户 佣金低福利多

扫二维码 3分钟在线开户 佣金低福利多