牛市第二阶段上攻蓄力中?军工、医药等牛股倍出,牛市情绪仍在,你还不上车?点击立即开户,3分钟极速响应,专属福利!助你“稳抓赚钱时机”!

“1亿小目标”的王健林,变了:从买买买,到卖卖卖。

今日(7月30日),万达酒店发展(00169.HK)公告,拟以2.7亿美元(约合人民币18.9亿元)的价格,出售旗下公司持有的美国芝加哥物业项目90%的股东权益,预期将产生收益约9400万港元。

值得一提的是,随着美国芝加哥物业项目出售,万达集团董事长王健林在海外布局的房地产项目将全部清仓。

今日复牌后,现金流得以缓解的万达酒店发展,早盘迅速飙升,盘中最高涨幅一度逼近90%,随后一路下行,截止收盘,涨幅收窄至22.6%。

即使是经历了一波大涨,万达酒店发展的总市值仅有15.3亿港元,意味着出售的芝加哥物业项目回笼的资金,几乎可以买下1.4个万达酒店发展。

王健林的海外地产项目,都卖光了

万达集团的海外投资项目,几乎都打包在万达酒店发展,近年来万达不断压缩、出售海外业务。

据万达酒店发展的年报显示,此次出售的芝加哥物业项目,紧邻千禧公园、芝加哥 CBD,总规划建筑面积约为17.6万平方米,计划建成一座高350米、地上93层的五星级豪华酒店,规划193间客房及高档公寓项目,建成后将成为芝加哥第3高建筑,将成为芝加哥新地标。

其中,高档公寓部分已于2015年9月开始预售,截至2017年12月底,已累计预售约56%的可销售总面积。目前正在进行主体结构施工,预计将于2020年年底完成开发。

如此规模庞大的项目,却在完工前夕,突然抛售,或许与万达酒店发展的经营困境有所关联。

据公告显示,2020一季度,万达酒店发展的酒店管理费收入同比减少63%,2020年新冠疫情导致酒店入住率大幅下跌至24%,预计2020上半年,万达酒店发展的业绩将出现大额亏损。

其实,早在2019年,万达酒店发展已经陷入亏损的境地。据财报显示,2019年的营收为8.12亿港元,净亏损金额达3.88亿港元。

另外,万达酒店发展的经营现金流亦是常年“入不敷出”的状态。据财报显示,2017-2019年期间,万达酒店发展的经营性现金流持续净流出,累计金额高达25亿元。

由此可见,芝加哥房地产项目的出售“回血”18.9亿元,对万达酒店发展的现金流、盈利能力无疑是一次巨大的改善。

王健林的“宝贝”也卖了

2020年,万达集团在卖卖卖的路上,可谓非常繁忙。

就在万达酒店发展抛售芝加哥房地产项目的前2天,据新京报报道,万达集团旗下的宝贝王控股公司发生了股权变更,万达集团100%的股权转让了出去。

值得一提的是,宝贝王早教平台,曾是王健林的重点培育项目,布局时间已超过6年,被寄予厚望。

图片来源:万达宝贝王官网

万达的2018年年会上,王健林甚至直言,宝贝王有可能超过万达电影,成为万达集团又一个新的核心企业。截至2019年,宝贝王在全国已经开店超过350家,成为早教领域中的领头企业之一。

同样在7月份,同样是王健林非常看重的万达体育(WSG.IS),也在卖卖卖。

7月21日,万达体育公告,已经完成了世界铁人公司的出售,转让价格为7.3亿美元,获得了3.8亿美元的净收益。

而出售世界铁人公司,万达体育给出的理由是,为了减轻负债。

据财报显示,2020年一季度,万达体育营收为12.8亿元,同比下降26%,净亏损1.85亿元,且2019年的亏损金额高达21.5亿元。

据悉,万达体育主要是王健林通过买买买、并购出来的“体育帝国”,其背负的债务规模非常巨大。

财报显示,截至2020一季度末,万达体育的总负债为128亿元,资产负债率高达89%, 2017年、2018年的资产负债率甚至超过100%,处于资不抵债的状态。

2020年的疫情之下,万达体育筹备的各项体育赛事纷纷停摆,失去现金流的万达体育,面临非常危险的处境:巨额债务怎么偿还?

据万达体育公告显示,出售世界铁人公司获得的收益将用于偿还2.4亿美元的贷款、5000万美元的票据。

疫情之下,万达太难了

不断卖掉优质资产的万达,对现金流、还债极其重视。这也显示出,当前的万达,手头有点紧。

众所周知,万达集团最重要的大核心业务是:商业地产(万达广场)、万达电影、万达体育、万达酒店,全部都是受疫情影响的行业。

首先,2020年的这场疫情,对于影视行业的负面冲击,几乎是毁灭性的,停工停产时间最长,现金流几乎归零,至今行业复苏地非常缓慢。

以万达集团斥资26亿美元(约合人民币182亿)并购的AMC院线为例,2020年3月,AMC院线的总市值一度跌至仅剩2亿美元,浮亏比例超过92%,浮亏金额高达140亿元。

疫情期间,王健林直接宣布,AMC全球关闭1000家影院,其中美国就高达630余家,解雇600余人。国际测评机构更是直接把AMC院线拉入"垃圾评级",普遍看衰。

另外,万达在国内的院线业务也不好过,据万达电影(002739)的财报显示,2020一季度,万达电影的归属上市公司股东的净利润亏损6亿元,而2019年同期的净利润高达4亿元。

巅峰时期,万达电影的总市值一度高达2000亿元,目前仅剩323亿元。

与院线相比,以万达广场为代表的商业地产业务,虽然并未全线停摆,但受到的负面冲击也比较大。

2020年春节期间,疫情席卷全国,王健林筛选喊出与商户同渡难关的口号,减免万达广场所有商户一个月的租金,赢得了全社会的高度赞誉。

毫无疑问,减租是明智之举,但万达集团也为此付出的代价也是非常沉重的。

2020年一季度,万达商业管理集团(万达集团的核心子公司)的经营性现金流净额为-39亿元,这在万达商管的历史上是非常罕见的。

目前,万达集团在全国拥有超过300座万达广场,每年零售总额超过了2000亿元,单单是餐饮部分一年的交易金额便高达500亿。

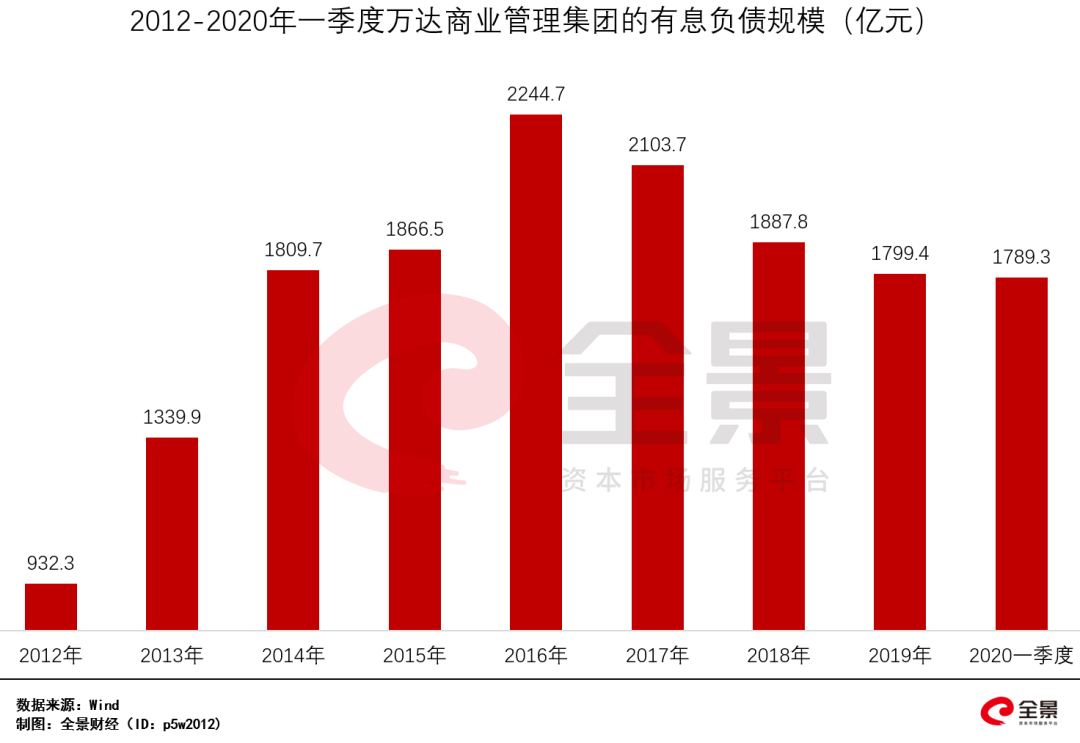

现金流告急的同时,万达商管也背负着巨额债务。据Wind数据显示,2020年和2021年,万达商管到期的公开债务分别为378.1亿元、367.5亿元,大规模债券的集中兑付,稍有不慎,万达将陷入违约的窘境。

另外,万达商管在建和拟扩建的万达广场也有19个,投资总金额更是高达165亿元。受疫情影响,万达广场的建设计划或将延期。

王健林"难熬"2020年

2017年,或许是王健林最得意、最高调的一年。

当年,王健林在全球疯狂买买买,形成了庞大的"万达系":超过200个万达广场,万达城即将达到20个,五星酒店80家,全球经营影院1300家,还有2家美国电影公司......

在当年的年会上,王健林大胆地说道:"万达玩的是空手道,一分钱不出就能挣钱。"他那句最为经典的语录:"定个小目标,先挣他一个亿",也成了当年的十大金句之一。

然而,首富的另外一面是:"首负",看似数千亿的身价,但大部分都是借的。

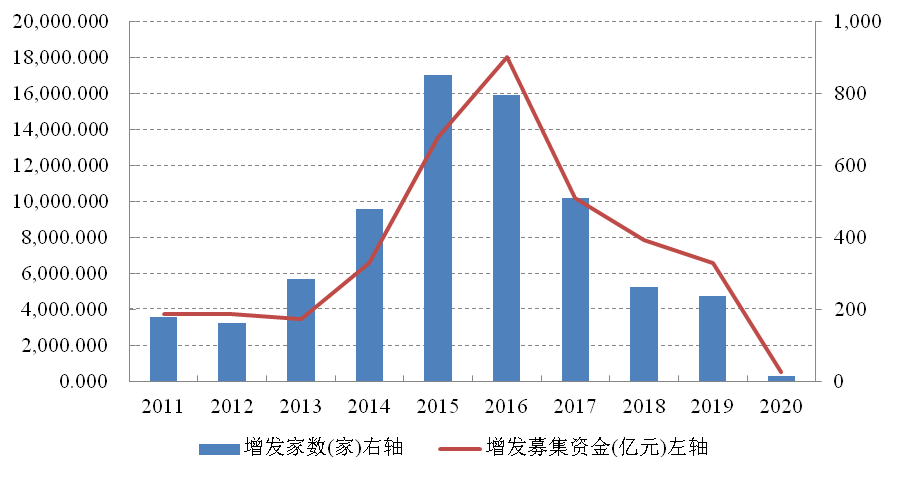

作为白手起家的首富,王健林在创业、暴富的过程中运用了大量的杠杆,2017年万达集团的债务规模达到峰值,随后的2018-2019年,经历了非常痛苦的去杠杆。

刚刚"上岸"后,又撞上了2020年的疫情危机,而万达几乎所有的核心业务,都依赖于线下人流,因此在疫情之下自身业务的造血能力极弱,导致万达的现金流急剧下降。

急需还债的万达,可以选择的路或许只有:卖卖卖,缓解现金流的压力。

与此同时,2020年的王健林,也变得低调,除了在2020年年初的例行股东大会上现身之后,几乎完全淡出舆论媒体的头版头条。

参与互动

对于新三板精选层,你还有什么想了解的,可通过【新三板合格投资人】调查问卷参与哦!

机构投资者调查问卷

个人投资者调查问卷

扫二维码 极速开户