【热点直击】钢铁板块走强,多家钢企业绩创历史最好水平!周期行情扩散,机会来了如何把握?可持续性还有多强?最新解读>>

为什么固收+会出现?

近两年,“固收+”产品被机构重视,也逐渐走进了大众视野,主要原因还是在于2018年资管新规正式颁布,即“刚兑”这个词成为历史,加之全球货币大宽松,利率持续走低。中低风险偏好的投资者在资管转型中遇到了“资产荒”。

在这种情况下,“固收+”就应运而生了。

固收+到底是什么?

它不是一种新的产品,其实是一种投资策略。

“固收”,相较于权益资产而言波动较小,这部分资产可以说是组合中的一个盾牌。

而“固收+”一般来说是股票投资比例在30%以内,以偏债混合、二级债基这两类为主。

因此,“固收+”本身存在的意义不是追求收益率最高,比如当某个“固收+”产品在权益部份选对了行情,且股票配置激进的就有较大可能业绩好收益高,短期内更吸引人,规模也更易增长。

而大部分投资者选择基金时,谁收益高就买谁。这种反馈会导致一些“固收+”产品在追求高收益高规模下渐渐变成了“权益-”,甚至等同于偏股型基金。

但大家可能意识不到,一旦市场真的出现大幅回调时,单纯追求高收益的“固收+“产品是无法为投资者实现控制回撤的目标的。

那么我们选择“固收+”产品到底是在选择什么预期?

从投资本身出发,“固收+“既不该追求收益率最高,也不该成为仅因市场行情不好时的防守产品,它应该是中风险偏好投资者长期可选择的一类产品。

因此,我们在挑选“固收+”产品时,最大回撤和波动率的重要性是不言而喻的。

交银“鸿”系列的固收+,就比较看重这两点。

交银施罗德基金已陆续打造两款“鸿”固收+产品,分别是2021年3月成立的交银“鸿”固收+系列产品中的交银鸿光和交银鸿福,今年3月至今,沪深300指数下跌3.2%左右,而这两只产品成立以来的回撤控制和波动率表现都可圈可点,在震荡市中仍获得不少投资人的认可。(指数数据来自wind,时间截止2021.7.16)

近期交银“鸿”固收+系列再出新品:交银鸿信一年持有期混合

发行时间:2021/7/28-2021/8/3

基金代码:A类 012833 ;C类 012834

“固收+”这类产品通常是股债分仓,所以这类产品其实是挺考验管理人配合协作的。

交银“鸿”固收+启动双总监强强联手

股票仓位掌管人:交银施罗德跨境投资副总监——陈俊华

16年证券基金行业从业经验,两地市场投研经历

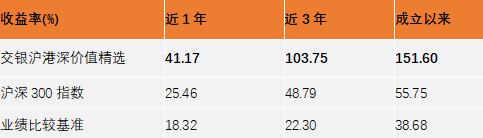

其代表作品:交银沪港深价值精选

自2016年11月7日成立至2021年6月30日,年化收益率约 21.95%,年化波动率仅17.39%,同期沪深300指数年化收益率约10.28%;可见该基金的波动控制能力优秀,在同等收益率水平的同类产品中处较低水平。

数据来源:基金二季报,指数和波动率数据来自Wind;截至2021年6月30日。基金经理管理的其他产品的完整业绩见文末注释。

固收仓位掌管人:交银施罗德固收投资(公募)总监——于海颖

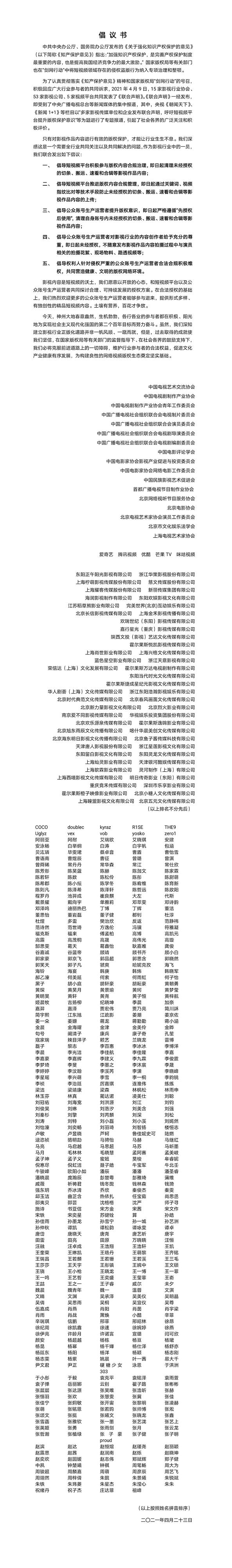

15年证券基金行业从业经验,历经多轮牛熊转换。目前团队管理规模超 1500亿。雄厚的大资金管理能力对于固收+产品底仓来说非常重要。

以其代表作交银纯债A来看,自于海颖2017/6/10管理交银纯债A至今,尽管历经基金规模大幅变化,中长期业绩排名仍居同类前列 ,近3年业绩同类排名第22/274。

自任职以来,风险控制优于同类产品:

− 最大回撤-2.30%,同类平均-2.48%;

− 年化波动率1.12%,同类平均1.58%。

排名数据来自银河证券;截至2021年5月31日,交银纯债同类基金为债券基金-纯债债券型基金-长期纯债债券型基金(A类),最大回撤及年化波动率数据来源wind。

并不是简单的“1+1=2”,而是资产配置策略和联动机制的配合

在投资时,交银“鸿”固收+首先会根据负债端需求,确定基金的风险收益目标,然后根据风险收益目标制定合理的资产配置比例范围,接着通过各阶段市场判断,对权益中枢仓位做适度偏离,灵活把握各类资产投资机会,控制组合波动。

两个资产配置小组资源协同,将风险平价量化择时模型与经济周期宏观策略相结合,分别从定量和定性两个角度提出权益仓位建议,基金经理根据双方意见,综合组合运作情况进行决策。

独立的内部信用评级 严格把控风险

交银施罗德采取“因素评估法”,即对影响信用风险的各因素进行综合打分后得出信用债券信用等级的一种方法。简单来说,就是交银施罗德采用的是完全独立于发行人外部评级。自己内部来给债券打分,对投资级别严格界定,这有利于有效甄别信用风险。

一年持有期管住追涨杀跌

我们再看这个新发产品的定位:

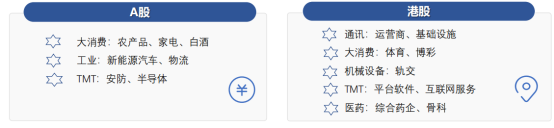

股票投资(含存托凭证)比例:0%-30% (其中投资于港股通标的占股票资产比例的0-50%)

关注行业:A股、H股差异化选股

(注:基金根据基金合同投资范围的约定进行投资,不代表基金一定投资于上述相关行业。)

近期港股波动比较大,特别是港股科技类的股票都因外部政策导致股价回调较大,这个拟发基金投资范围中有港股,基金经理陈俊华又具备A+H两地丰富的投资经验,可根据投资策略需要或不同地区市场环境的变化,选择将部分基金资产投资于港股,让交银“鸿”固收+可以在更广泛的领域争取收益,做股债均衡、两地分散的固收+类产品。

当然,“固收+”基金产品也不并不意味着没有风险,因为收益与风险永远相伴相生。

因此,“固收+”这类产品存在的意义,也是我们投资的长胜之道——即注重资产配置、注重长期投资的收益,长久的留在市场中,才有可能获取长期的复利收益。

风险提示:本资料仅为宣传用品,不作为任何法律文件。基金有风险,投资需谨慎。其他风险揭示见招募说明书风险揭示部分!

基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。我国证券市场发展时间比较短,不能反映市场发展的所有阶段,基金过往业绩并不预示其未来表现,基金管理人管理的其它基金的业绩并不构成基金业绩表现的保证。交银鸿信基金面临特定运作方式的风险:本基金每份基金份额的最短持有期限为一年,在最短持有期限内该份基金份额不可赎回,因此,对于基金份额持有人而言,存在投资本基金后一年内无法赎回的风险。

交银鸿信基金投资于证券市场,基金净值会因证券市场波动等因素产生波动。投资人在投资本基金前,需全面认识本基金产品的风险收益特征和产品特性,充分考虑自身的风险承受能力,自主判断基金的投资价值,理性判断市场,对投资本基金的意愿、时机、数量等投资行为作出独立决策。投资人根据所持有份额享受基金的收益,但同时需要承担相应的投资风险。投资有风险,敬请投资人认真阅读基金的相关法律文件及关注本基金特有风险(本基金投资内地与香港股票市场交易互联互通机制允许买卖的规定范围内的香港联合交易所有限公司上市的股票,将可能承担港股市场股价波动较大的风险、汇率风险、港股通机制下交易日不连贯可能带来的风险等。本基金并可投资资产支持证券、股指期货、存托凭证,并可能承担基金合同提前终止的风险),并选择适合自身风险承受能力的投资品种进行投资。

注:交银核心资产历年业绩/业绩比较基准(沪深300指数收益率*50%+恒生指数收益率*30%+中证综合债券指数收益率*20% )自2019年1月18日成立至2019年末收益率24.49%/17.95%,2020年54.78%/13.03%,2021年H1 8.42%/2.56%。陈俊华自2019/1/18起管理交银核心资产至今,任职回报为108.91%。

交银沪港深历年业绩/业绩比较基准(沪深300指数收益率×40%+恒生指数收益率×40%+中证综合债券指数收益率×20%)自2016年11月7日成立至2016年末收益率-0.9%/-2.0%,2017年32.90%/22.66%,2018年-19.09%/-14.32%,2019年33.06%/18.72%,2020年59.04%/9.99%,2021年H1 11.56%/3.12%。陈俊华自2016/11/7起管理交银沪港深至今,任职回报为151.60%。

交银环球精选为多基金经理管理,现由周中、陈俊华、陈舒薇共同管理。交银环球精选/业绩比较基准(标准普尔全球大中盘指数(S&P Global LargeMidCap Index)*70%+恒生指数*30% )2015年0.15%/-4.79%、2016年7.08%/4.22%、2017年19.20%/25.73%、2018年-4.57%/-11.64%、2019年24.99%/19.62%、2020年23.72%/9.49%,2021H1 10.77%/9.72%。陈俊华自2015/11/21起管理交银环球精选,其中自2015/11/21至2015/12/11由蔡铮、陈俊华共同管理,基金经理任职回报为-4.08%;自2015/12/12至2017/03/25由蔡铮、陈俊华、周中共同管理,基金经理任职回报为16.91%;自2017/03/26至2020/01/07由陈俊华、周中共同管理,基金经理任职回报为34.31%;自2020/01/08至今由陈俊华、周中、陈舒薇共同管理,基金经理任职回报为36.72%。陈俊华自2021/3/8起管理交银鸿光,自2021/3/30起管理交银鸿福,由于成立时间未满半年,不披露任职回报。

交银纯债AB为多基金经理管理,现由于海颖、魏玉敏共同管理,历年业绩/业绩比较基准(中债综合全价指数),2015年10.86%/4.18%,2016年-2.73%/-1.63%,2017年-0.30%/-3.39%,2018年9.27%/4.79%,2019年4.74%/1.31%,2020年2.83%/-0.07%.2021H1 2.68%/0.65%。于海颖自2017/6/10管理交银纯债至今,其中自2017/6/10至2017/6/22由孙超、于海颖共同管理,基金经理任职回报为0.60%,自2017/6/23至2018/8/28由于海颖单独管理,基金经理任职回报为5.80%,自2018/8/29至今由于海颖、魏玉敏共同管理,基金经理任职回报为14.57%。

(以上基金数据来源基金定期报告,时间截至2021/6/30;基金经理任职回报数据来自银河证券,时间截至2021/06/30)