【热点直击】钢铁板块走强,多家钢企业绩创历史最好水平!周期行情扩散,机会来了如何把握?可持续性还有多强?最新解读>>

腊博

“如果用一句话定义,我眼中的‘固收+’就是追求产品净值增长的可持续性。”近日,在接受中国证券报记者采访时,兴业基金腊博表示:“‘固收+’产品的客户群体主要是具有理财替代需求的零售客户、理财子公司、保险和券商机构,以及基金中基金(FOF)产品。由于风险偏好相对较低,投资者比较看重净值创新高的能力,同时对回撤控制的诉求相对比较强。因此,我们对于‘固收+’的定位和首要目标是追求净值增长的可持续性。”

据悉,由腊博拟任基金经理的兴业基金全新“固收+”产品兴业聚乾已于7月19日起正式发售。

把握大类资产配置收益

作为兴业基金“固收+”产品线负责人,“稳健”“均衡”是腊博的底色。在长达17年的从业经历中,这位跨市场投研经验丰富的老将仍对市场保持敬畏之心,始终坚持从长期价值出发获取可持续的收益回报。

如果说长期价值理念是投资的向导,那么良好的资产配置能力、严格的风险控制水平,则是腊博能够做到产品净值可持续增长的有力保障,尤其是在需要兼顾长期收益和持有体验的“固收+”领域。

出身于宏观研究的腊博具备前瞻性的宏观视野,擅长把握经济和市场的大周期波动,灵活调整资产配置。在他看来,“固收+”不应该是简单的“债券+权益”概念,而是通过多类资产、多种策略和组合管理工具综合体现出的高性价比产品。

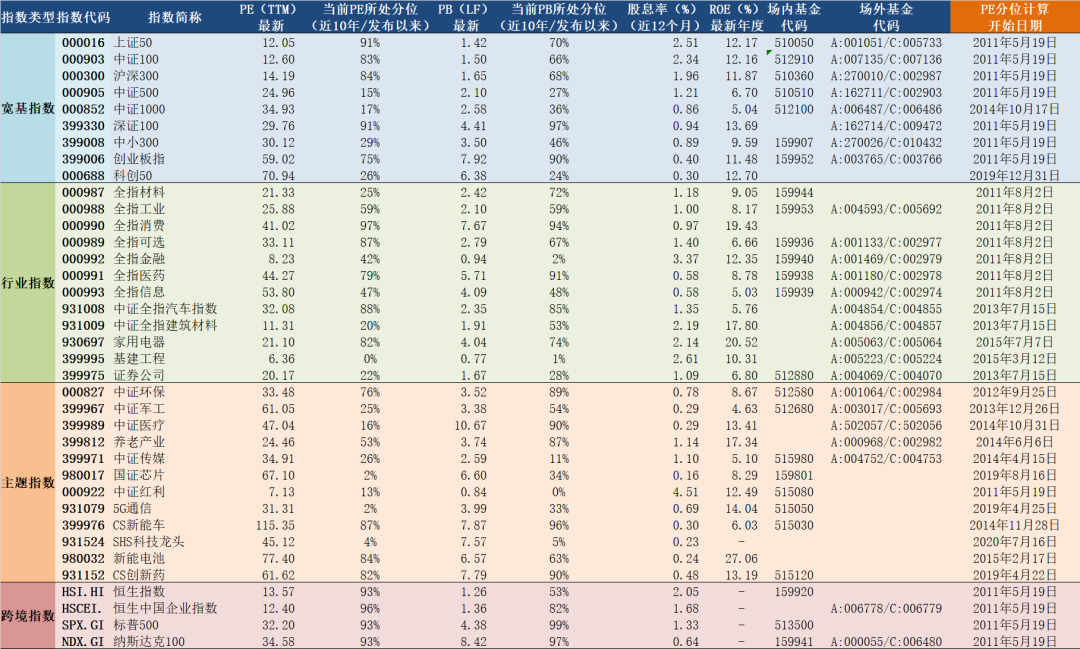

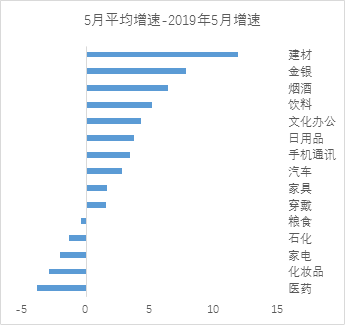

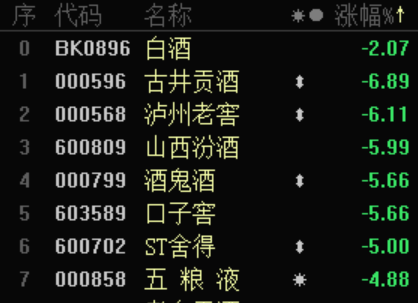

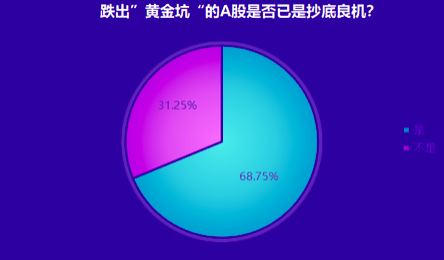

面对当前市场环境,腊博认为,市场流动性合理宽裕,国内外经济保持稳定,权益类资产分化的估值结构需要经过时间来调整,股市的主要驱动因素已从前两年的风险偏好提升过渡到业绩驱动,整体股市的收益率预期需要下降,也需要承担较多的波动风险。从追求绝对收益和关注回撤风险的角度来看,股债2/8策略在这种环境下具备较高的性价比。而从资产类别的角度来看,当前环境固收类资产收益率区间震荡,具有一定配置价值;权益类资产中部分行业经历长时间的调整,估值定价已回归合理,仍然能够从中找到定价偏低和业绩增长稳定的品种。

股债双市场赋能“固收+”

去年以来,“固收+”产品愈发火热。由于各家基金公司在资产配置理念上的差别,产品风格定位也不尽相同,进而导致业绩表现的分化,部分产品净值回撤较大,收益表现不佳,投资者的持有体验并不如预期中良好。

“在理念上,‘固收+’产品在目标定位和策略执行上要有清醒且成熟的认识。兴业基金的‘固收+’以绝对收益为导向,追求净值增长的可持续性,避免市场出现较大波动风险时产品发生大幅回撤,这就是所谓的‘积小胜求大胜’,而排名是最终呈现的结果。”腊博说。

在债券底仓策略上,腊博的目标是获取稳定的票息收益。因此,债券底仓重点关注AA+、AAA的核心地区城投债和商金债,再留部分仓位配置利率债。他直言,新产品兴业聚乾也将延续这个思路,以信用债为底仓,并通过利率债对整个组合进行久期管理。

在权益资产配置上,腊博表示,他会通过多项因素来判断,包括净资产收益率、毛利率等财务指标,以及商业模式、管理层战略目标、公司竞争力和竞争环境等等,从定量到定性,观察这些指标是不是足够稳定。在他的评判体系中,更吸引他的可能不是上市公司爆发性的业绩增长,而是稳定和可持续的业绩增长和股东回报。

展望后市,债券市场方面,腊博认为,需要关注经济增长减速预期对货币政策和债券市场的影响。中期来看,随着经济潜在增速的下移,不能以过去的利率中枢衡量利率区间,下半年经济边际减弱可能会带来一定的利率下行空间。

对于权益市场,他分析说,相比2019年、2020年主要依托风险偏好和估值提升的驱动,今年赚钱难度加大,预期收益也在下降。伴随上市公司中报季到来,下半年要赚企业业绩的钱,而规避估值分化的风险。首先,疫情后企业盈利回升的确定性相对较大,但估值的不确定性提升。其次,能够相对确定的是前期极端的估值分化需要收敛,而收敛的过程中股市的波动性会加大。在结构性行情下,腊博认为,股票投资收益率主要由业绩驱动和估值收敛共同影响,后续会重点关注电子、计算机等行业的机会。

风险提示:投资有风险,基金投资需谨慎。投资人购买基金时应详细阅读《基金合同》、《招募说明书》和《产品资料概要》等法律文件。基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。

基金管理人与股东之间实行业务隔离制度,股东并不直接参与基金财产的投资运作。基金管理人管理的其他基金的业绩和其投资人员取得的过往业绩并不预示其未来表现,也不构成基金业绩表现的保证。

以上信息仅供参考,不作为任何法律文件。如需购买相关基金产品,请关注投资者适当性管理相关规定,提前做好风险测评,并根据自身的风险承受能力购买与之相匹配的风险等级的基金产品。

本文来源:中国证券报

~