白酒板块逆势大涨,张坤却减持了茅台、五粮液!招商中证白酒指数基金规模直逼700亿!白酒股还能买吗?

市场经过上半年的演绎,不少投资者朋友们发现今年的投资确实不容易。今年以来市场波动加大,板块轮动加快,行业间估值分化进一步扩大,国内流动性边际变化与美联储的Taper路线成为市场密切关注的两大变量。总体上,沪深300指数目前仍处于历史平均偏高一点的水平,而行业间估值分化巨大的背景下,站在三年的维度,依然有部分行业的优秀公司的内在价值还未得到市场认可,不断挖掘此类公司的投资机会是我们未来收益实现的重要途径。

如何把握后市投资机会,哪些潜力板块值得关注?来听听小安家的基金经理怎么说!

基金经理 陈一峰

市场观点与投资策略

今年上半年宏观经济形势大体上与我们年初预判一致。

国内疫苗全面铺开后,零星出现的疫情不改国内经济复苏的趋势。二季度股票市场震荡上涨,但结构性分化扩大了。创业板指数大幅优于沪深300指数,电气设备、电子、医药等行业的成长股涨幅明显,部分股票已创出历史新高,我们认为部分股票未来的成长潜力可能已经大幅反映在当前股价中。同时还有一些行业股票近期估值则处于历史底部区间,例如地产、建筑等行业。

总体上,沪深300指数依然处于历史平均偏高一点的水平,而行业间估值分化巨大的背景下,站在三年的维度,依然有部分行业的优秀公司的内在价值还未得到市场认可,不断挖掘此类公司的投资机会是我们未来收益实现的重要途径。

我们一以贯之的核心投资思路是“选择便宜的好公司”,关键是以一个合理价格买一份未来很有价值的资产。我们始终关注以下几个焦点:公司如何做生意,公司发展空间有多大、相对竞争优势有多强,行业竞争格局如何。就今年的市场环境,我们认为对权益类资产的收益率预期要合理,同时要承受较大的市场波动率。但在更长的视角中,未来十年仍然是权益类资产的黄金十年,产业格局变迁的过程中会伴随着许多重要企业的崛起。在投资策略方面,我们仍将自下而上地精选个股,基于尽量精确的企业基本面价值判断来优化组合配置。分行业板块来看,医药领域有一些需要重视的公司,这个产业的发展情况以及中国企业的表现很值得我们去认真关注和研究。新能源是未来50年的重大产业变迁,从微观上看新能源发电和新能源汽车都面临着比较大的产业机遇,因为产业链确实能提供平价的、更好的产品。互联网改变人类生活和商业实践的过程也还远未结束,平台、硬件、软件等各个领域都有好的公司值得挖掘。同时,中游制造是中国具有原生优势的领域,其中有些细分行业这些年过得比较辛苦,但我们也关注到有些公司凭借自身的竞争优势做得很出彩,这些中游企业普遍估值非常好,值得我们重点关注。在地产、建筑、银行等领域,有些龙头公司值得我们长期关注,且目前估值相对有吸引力。另外,食品饮料领域值得长期挖掘,需要注意的仍然是估值水平。代表产品组合持仓

安信价值精选股票

基金运作分析

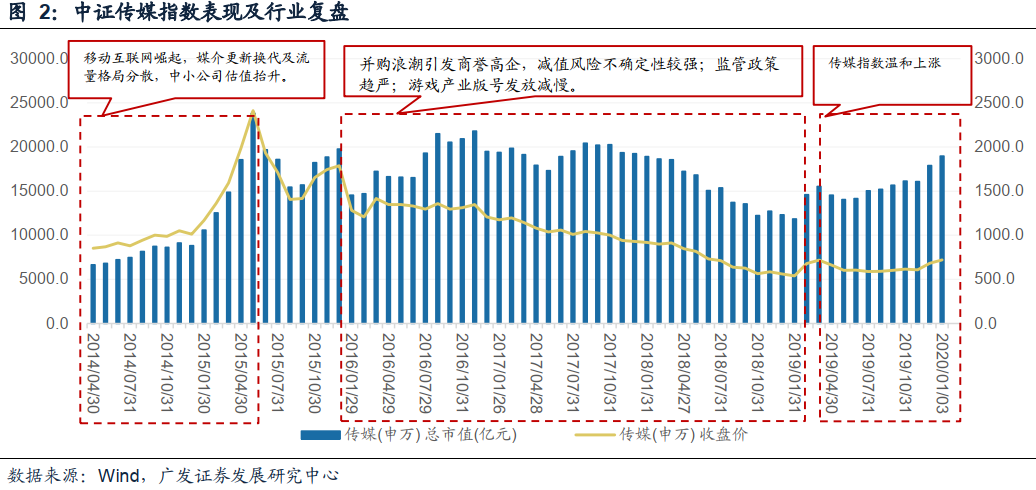

本基金作为股票型基金,二季度我们坚持宽基选股、淡化择时,二季度总体加仓的行业是建筑建材、医药、银行,而轻工、电子、传媒行业的配置有所调整,目前相对看好的公司主要集中在医药、电气设备、建筑、电子、食品饮料等细分领域。

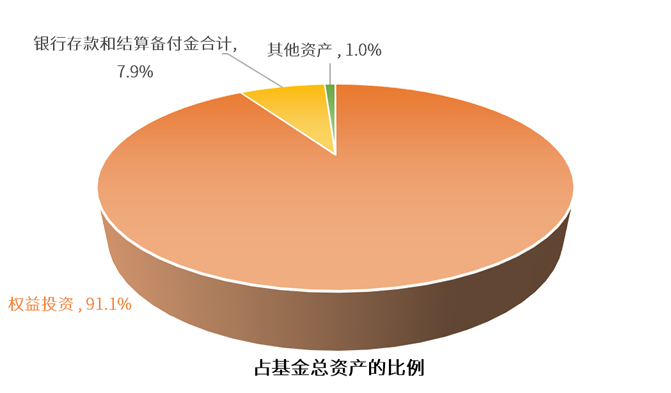

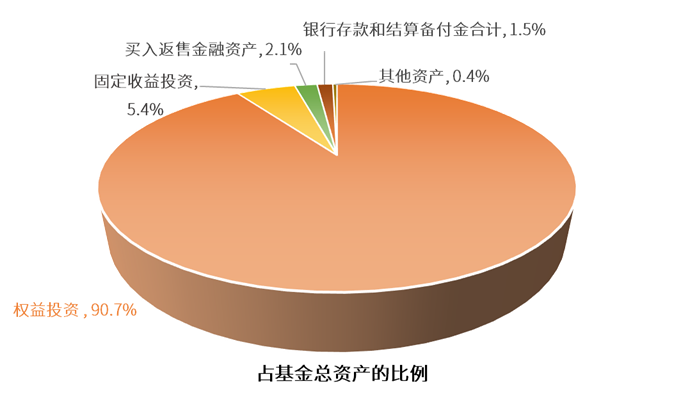

资产配置

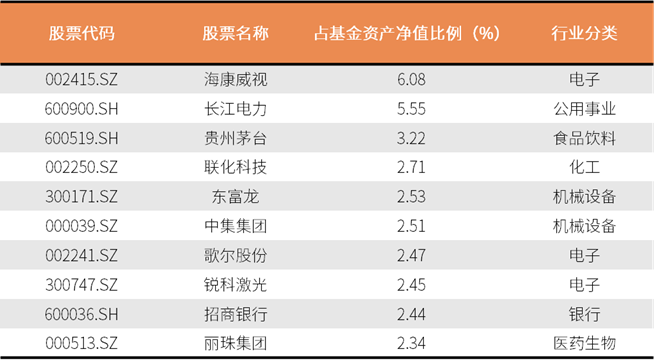

前十大重仓股票

数据来源:《安信价值精选股票型证券投资基金2021年第2季度报告》,图中股票不代表当前持仓,不构成买卖建议,最新持仓可能发生变化。

安信价值回报三年持有混合

基金运作分析

本季度我们继续保持了一定港股资产的配置比例,我们觉得目前港股中存在一些优秀企业,考虑未来3-5年成长性,当前估值存在明显低估,值得我们重视和关注。

今年二季度本基金适当增加了医药、建筑、电气设备等行业的投资,减少了轻工、地产、传媒等行业的投资,长期看好的公司集中在医药、电气设备、食品饮料、建筑等细分行业的优秀公司。

资产配置

前十大重仓股票

数据来源:《安信价值回报三年持有期混合型证券投资基金2021年第2季度报告》,图中股票不代表当前持仓,不构成买卖建议,最新持仓可能发生变化。

基金经理 张竞

市场观点与投资策略 目前来看,中国经济进入环比动能回落、同比增速冲顶阶段,企业盈利增速将同步于经济于二季度见顶回落,但全年增速不低。下半年地方债融资有边际回暖迹象,预计后续社融下行速率放缓,剩余流动性可能再度回落,需关注利率上行的潜在风险。从全市场回报率的角度展望,全年整体不低的盈利增速和缓步收紧的金融条件维持着一个中高业绩增长和估值温和收缩基本抵消的组合,除“核心资产”外,较多股票仍处在合理甚至偏低估值的事实也提供了全市场抵御金融条件收紧带来的冲击的能力。对于“核心资产”而言,前期公募抱团的高估值、高成长个股在经历了一季度的整体大幅度回调后,在二季度进入了抛弃逻辑松动、拥抱逻辑仍然强劲板块的过程,我们看到基本面短中期仍好的新能源车和CXO整体创出新高,但工程机械、部分周期继续下跌的情形。但我们认为即使基本面仍强的板块,在估值极端高位且下半年边际流动性难以进一步放松的背景下,已经大概率不可逆的结束其牛市周期,进入以估值消化为特征的下行周期。未来一到二年内,需要等待估值泡沫的消化和业绩稳定性的验证(尤其是在流动性边际收紧的情况下)。作为泡沫特征明显的这一类股票,只有极少数股票有希望通过大幅超预期的业绩增长抵消掉估值收缩压力,股价仍可维持不差的表现。对“核心资产”之外的大量估值偏低、景气度向上,在细分领域里具备竞争优势的中型公司而言,在平稳收紧的流动性环境下未来回报率大概率会更好。

具体操作上,行业配置方面,二季度相对均衡的配置了电子、高端装备制造、高端白酒、医药等行业。未来一段时间会坚持在控制波动率的基础上努力获取资产的长期资本增值。

代表产品组合持仓

安信灵活配置混合

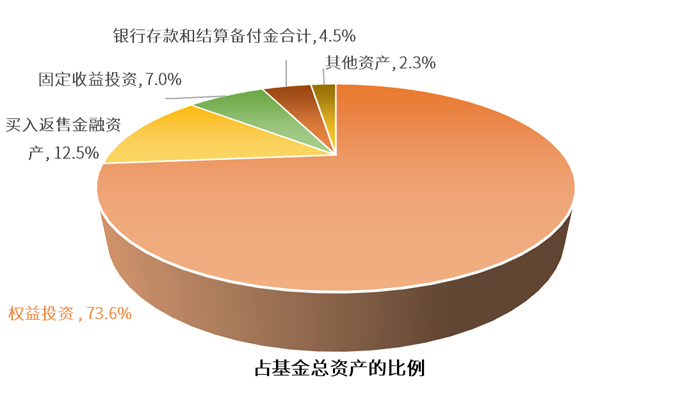

资产配置

前十大重仓股票

数据来源:《安信策略精选灵活配置混合型证券投资基金2021年第2季度报告》,图中股票不代表当前持仓,不构成买卖建议,最新持仓可能发生变化。

安信核心竞争力混合

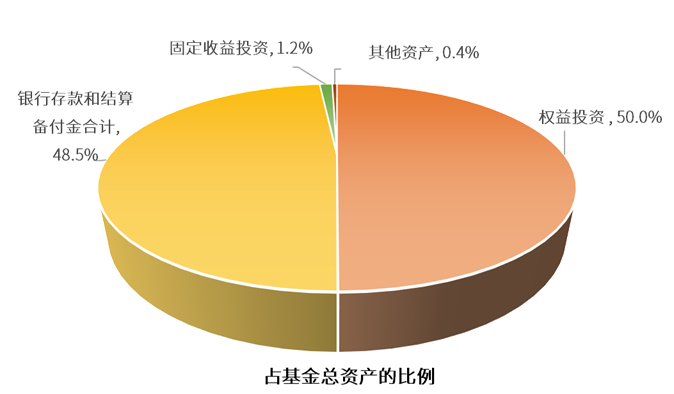

资产配置

前十大重仓股票

数据来源:《安信核心竞争力灵活配置混合型证券投资基金2021年第2季度报告》,图中股票不代表当前持仓,不构成买卖建议,最新持仓可能发生变化。

提示:基金管理人承诺依照诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。以上投资观点仅代表一定时间期限内的个人判断,不构成投资建议或承诺。投资者购买基金时请仔细阅读基金的《基金合同》和《招募说明书》等基金法律文件。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。敬请投资者关注产品收益波动风险。我国基金运作时间较短,不能反映股市发展的所有阶段。投资有风险,选择需谨慎。