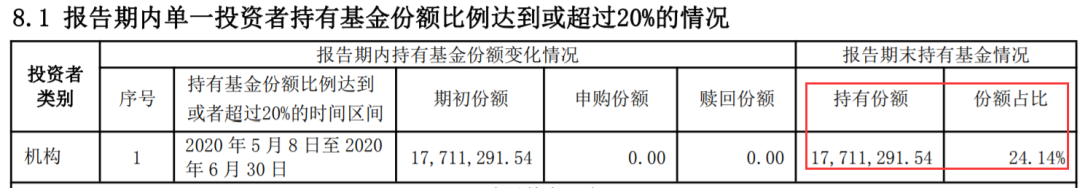

牛市第二阶段上攻蓄力中?军工、医药等牛股倍出,牛市情绪仍在,你还不上车?点击立即开户,3分钟极速响应,专属福利!助你“稳抓赚钱时机”!

【今日直播】

川财2020中期策略会|食品饮料:集中度提升与消费行为改变为主线

广发基金姚曦:中芯之后,我国芯片市场投资价值分析

上交所郑力海、华夏余昊:如何使用ETF和衍生品进行资产配置?

国盛张启尧、华夏轩伟:为何看好科创牛?科创50指数投资价值分析

川财2020中期策略会|海外:疫情下全球资本市场的挑战与机遇

郑志勇:“黄金坑”来了如何选择好基金

长盛基金郭堃、长江证券邬博华(金麒麟分析师):如何看待新能源行业?如何挖掘长期牛股?

华盛证券钟俊锵:波动市场中的港股防守策略

温莎资本熊琦:业绩为王——一切不能兑现业绩的上涨都是耍流氓

原标题:中泰资管旗舰基金缩水八成,“大户”持有人“续命撑场”!高管大换血后如何破局

来源:资事堂

2018年4季度,在市场情绪极度低迷时,中泰资管旗下首只公募产品——由姜诚管理的中泰星元价值优选在12天内募得9.57亿份。

这个规模是个什么概念呢?

按照第三方统计,2018年4季度共有37只偏股主动基金成立,平均每只发行规模仅3.49亿份。中泰星元的首募规模仅次于由林鹏挂名的东方红恒元,为当季度偏股基金方向的“爆款”。

但2020年二季报显示,该基金最新规模已仅剩2.05亿份,约一年半时间缩水近八成。且这2亿份基金份额中,还包括一位持有8000万份的“大户”。

此外值得一提的是,姜诚于2019年上半年和下半年又发行了两只主动偏股基金。和中泰星元相似,这两只产品截至今年二季末,规模也均较发行时缩水约八成。

为何会如此?到底发生了什么?

01

旗下3只产品规模“大缩水”

具体来说,中泰资管从2018年底发行首只公募产品至今,共发行了3只主动偏股基金。

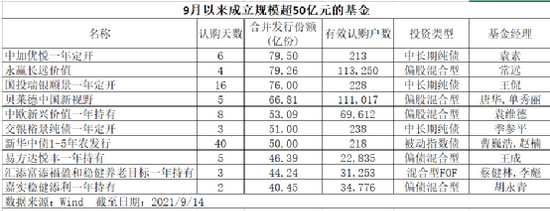

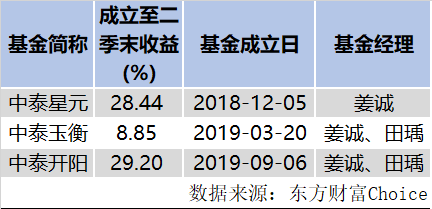

其中中泰星元价值优选成立于2018年12月5日,首募规模9.57亿份;中泰玉衡价值优选成立于2019年3月20日,首募规模13.83亿份;中泰开阳价值优选成立于2019年9月6日,首募规模2.97亿份。

截至今年二季末,上述3只基金最新份额规模分别为2.05亿份、1.81亿份和0.73亿份,较成立时规模分别缩水78.58%、86.91%和75.42%。

这是业内罕见的全面“大缩水”。

▼附图:中泰资管旗下3只偏股主动公募产品规模变化

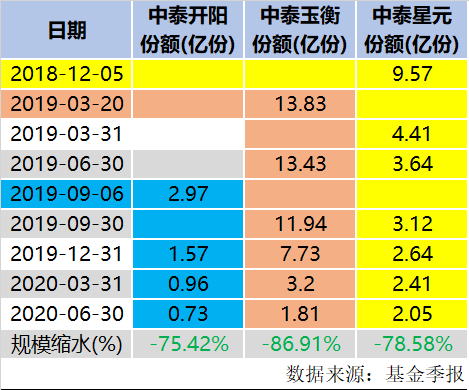

值得一提的是,根据规定,当单一投资者持有基金份额比例达到20%时,基金需要进行披露。所以在这3只产品规模出现大缩水后,隐藏在里面的“大户”也随之浮出水面。

中泰星元二季报显示,目前该基金持有人里面,有一位个人投资者持有8000.54万份,占基金最新份额规模的38.95%。且从公告看,该投资者并非新进。

▼附图:持有中泰星元份额超20%的投资者

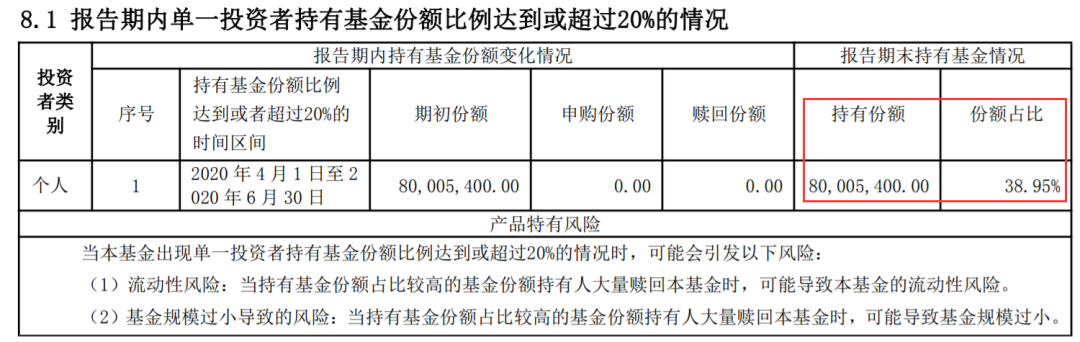

无独有偶,中泰开阳二季末持有人里也有一位“大户”,持有1771万份,占基金最新份额规模的24.14%。

▼附图:持有中泰开阳份额超20%的投资者

如果离开这两位“大户”的支持,则相关基金乃至中泰资管旗下3只主动偏股基金的规模还要更小。

02

为何会出现这种情况?

中泰资管旗下3只偏股主动基金为何全部出现了规模“大缩水”的情况?

业绩应该是大多数人最先想到的原因。

没错!截至今年二季末,这3只产品成立以来的收益都表现一般。

其中,成立时间最早的中泰星元从成立至6月30日累计收益仅28.44%;成立于2019年上半年的中泰玉衡收益更是仅有8.85%。

▼附图:中泰资管3只主动偏股基金成立至今年二季末业绩

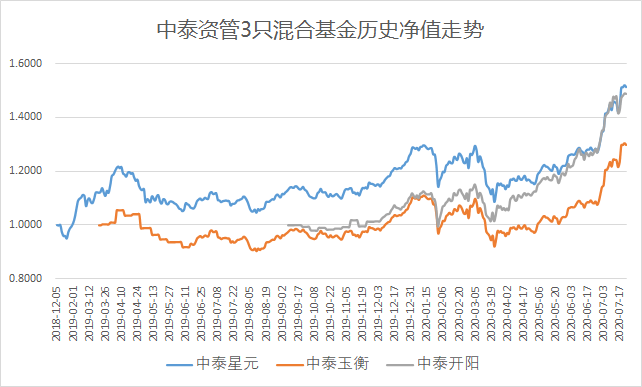

此外,虽然3只产品成立以来收益高低不一,但结合历史净值走势,就可以发现,在大部分时间里,基金净值走势几乎是“同涨同跌”,宛如“三胞胎”。

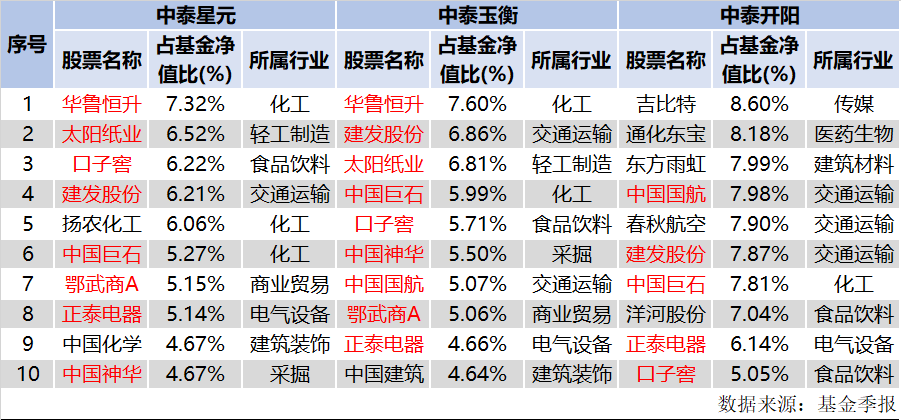

其实这种现象也很好理解,一方面,3只基金均由姜诚带头管理;另一方面,3只基金的重仓股重合度亦相当高。

▼附图:二季末中泰资管3只产品前十大重仓股

业绩表现一般,不同产品之间又几乎没有风格上的差别,所以出现被投资者同步大额赎回,也就不足为奇了。

03

哪个环节出错了?

截至7月23日,中泰星元、中泰玉衡和中泰开阳7月份收益分别达到17.81%、19.37%和15.11%,相关产品似乎终于等来了“曙光”。

但这一幕并不罕见,去年年底时,3只产品也曾出现过业绩同步大涨的情形,但随后一段时间,基金规模依旧逐步缩水。

对于主动偏股基金,基金经理在投资者心里的分量,往往比较重。基金经理姜诚或是值得我们特别关注的因素之一。

在2018年底发行首只公募前,姜诚曾密集接受过一波采访。

对于投资,姜诚表示:真正的投资是把钱换成企业的股票,而不是赚“庞氏骗局”的钱。如果这样思考,选股的标准就会变得简单,那就是即便股票无法卖出也愿意持有!

在对一家企业进行分析时,姜诚与众不同的是,他还会将大量的精力放在历史研究中。他认为,只有审视足够长的时间,才能透过历史发现问题的本质。他对自己的要求是尽量看10年以上的历史。

具体到选股上,姜诚的选择是“往人少的地方走”。他解释称,人少的地方往往估值较低,具备一定的安全边际;人多的地方往往热门股多,潜在的风险也大。

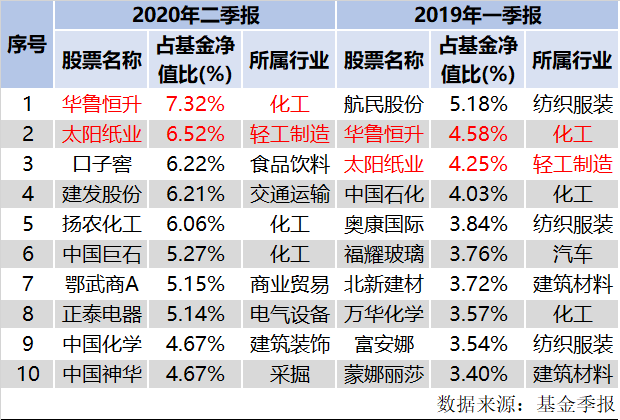

也正因此,姜诚之后的组合中,基本上持股多以化工、纺织、建筑、交运等传统行业为主;对于这两年“人多的地方”如科技、医药、食品饮料等,持股甚少。

此外,还有部分股票甚至从建仓起就一直被姜诚重仓至今,也兑现了他“把钱换成企业股票”的“投资观”。

▼附图:中泰星元二季末重仓股和首份季报重仓股

04

中泰资管如何破局?

据中泰资管官网数据,截至2019年四季度,公司主动管理资产月均规模912.63亿元(数据来源:中国基金业协会)。

但另据Choice数据,截至二季末,公司公募管理总规模仅18.6亿元;其中3只主动偏股基金规模仅5.56亿元。

▼附图:中泰资管公募管理规模

或是出于这个原因,1个月前,中泰资管高层进行了一次人事大变更。

具体来说,6月16日,中泰资管发布公告,原董事长章飚、总经理叶展因个人原因离职。公司新聘任黄文卿为董事长、徐建东为总经理,两位新高管任职日期自6月15日起。

有意思的是,此番新任的董事长黄文卿和总经理徐建东,均为公司元老;而原董事长章飚和总经理叶展卸任后,暂时仍留在公司。

这是否是中泰资管寻求破局的前兆,未来中泰资管又会有哪些动作,这些都值得市场进一步观察。