【火爆】有色板块近一月大涨17%,业绩与景气度双高,行情是否能够延续?

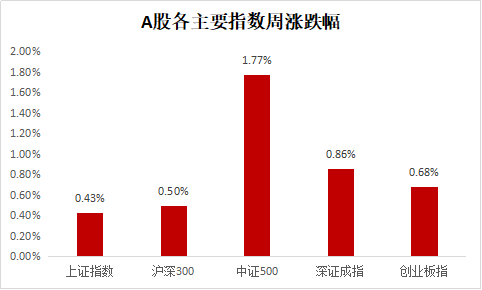

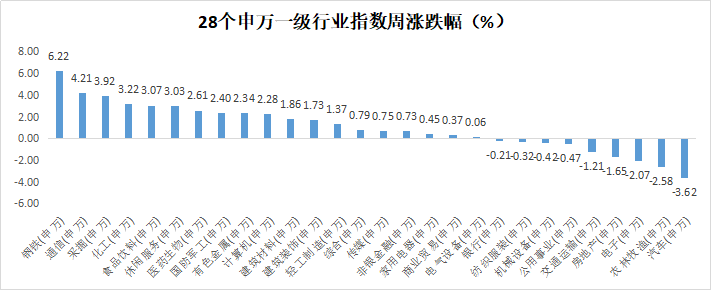

回顾上周,沪深300上涨0.50%,上证综指上涨0.43%,深证成指上涨0.86%,创业板指上涨0.68%。分行业来看,钢铁(+6.22%)、通信(+4.21%)和采掘(+3.92%)涨幅前三;汽车(-3.62%)、农林牧渔(-2.58%)和电子(-2.07%)跌幅前三(来源wind,统计区间:2021/7/12-2021/7/18,申万一级行业分类)。

来源wind,统计区间:2021/7/12-2021/7/18

重点板块分析

涨幅第一,主要因为钢材价格本周上涨幅度较大;

涨幅第一,主要因为钢材价格本周上涨幅度较大; 涨幅第二,主要因为通信设备相关个股半年报业绩超预期;

涨幅第二,主要因为通信设备相关个股半年报业绩超预期; 涨幅第三,主要因为煤炭价格再次大幅上涨。

涨幅第三,主要因为煤炭价格再次大幅上涨。

来源wind,统计区间:2021/7/12-2021/7/18,申万一级行业分类

建议关注其中具备估值优势的行业领导企业。

中欧基金观点

市场逐步从此前对经济下行压力加剧的过度悲观中修复,结合二季度较预期更强的投资数据,上周周期行业表现较强。市场对于政策微调以应对下半年经济增长降速风险的预期正伴随降准、MLF续作等政策逐渐走向共识。

当前A股整体估值在历史均值附近,行业间分化虽再次加剧,但更多反映的是中长期的行业增长预期,A股整体并未进入泡沫化阶段。而在美联储货币政策日趋复杂化、全球经济复苏逐渐拉开差距的影响下,全球股市的风格偏好很难出现类似去年疫情期间以及今年一季度的高一致性,风格的反复使得短期押注某种特定风格的超额收益在减少。预计未来一段时间市场仍将伴随当前对经济下行、政策发力、海外异步复苏等因素持续震荡。

配置建议

相较对经济下行预期的反应更敏感的周期和金融等行业,成长及防御板块可能存在一定超额收益。由于中报季推升了趋势投资者对成长股的追捧,短期成长股的性价比将进一步下降。展望下半年,处于历史估值较低水平的通信和公用事业的性价比可能更高,同时房地产板块的估值防御性可能在市场震荡间获得较高的超额收益。建议关注其中具备估值优势的行业领导企业。

对于债券市场,上周经济数据显示,经济只是边际放缓,但非全面放缓,因此央行的全面降准更可能是预防式的,并非经济面临很大的下行风险。在此情形下,长端利率继续大幅下行的概率可能不高,久期中性,适当提高杠杆,配置更多中高等级信用债以寻求票息保护可能是当前更好的操作策略。

基金有风险,投资需谨慎。以上材料不作为任何法律文件。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。投资人应认真阅读相关的基金合同、招募说明书和产品资料概要等信批文件,了解基金的风险收益特征,并根据自身的投资目标、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应。我国基金运作时间较短,不能反映股市发展的所有阶段。基金的过往业绩井不预示其未来表现,管理人管理的其他基金井不构成基金业绩的保证。