军工板块逆势起飞,是一日游,还是有大行情?如何布局?两市成交额连续12天突破万亿元,透露什么信号?中期策略会军工专场讲透了

中国基金报记者 孙晓辉

“我的投资价值观是用价值发现的眼光,发掘高质量成长股。”作为一名高质量成长股捕捉选手,建信基金邵卓习惯于先从宏观上理解时代的主要矛盾,然后自下而上选择个股。

得益于对高质量个股的成长性与低估值的合理把握,邵卓管理的多只产品中长期业绩优秀。以他管理的建信信息产业股票基金为例,晨星数据显示,截至2021年6月30日,建信信息产业股票基金近5年业绩在同类25只可比基金中位居第一。

掘金高质量成长股

投身金融行业前,邵卓有过四年多实业经历,曾就职于明基(西门子)移动通讯公司、IBM中国软件研发实验室。凭着对投资的浓厚兴趣,2010年邵卓以一纸深度调研报告敲开了广发证券的大门。一年后,他加入建信基金,先后担任计算机、传媒、通信、电子等行业研究员,2015年3月起任基金经理,现任建信基金权益投资部副总经理,管理建信信息产业、建信创新中国等6只基金。

谈及自身的投资方法论,邵卓表示,会先从宏观上理解时代的主要矛盾,然后自下而上精选个股。在选股模型中,邵卓会把成长性放在第一位。具体到个股选择标准,他主要关注5个维度的指标:行业空间、竞争格局和企业的壁垒、行业景气度和周期阶段、个股的两年期业绩增速、估值。

除了根据市场情况进行适度的仓位调整,邵卓也会根据行业景气度变化,通过比较行业性价比进行行业切换。以其管理的建信创新中国混合基金为例,基金组合在2019年二季度开始显著提升了对消费板块尤其是对白酒行业的配置,下半年增配消费电子行业,并对白酒行业进行了减配;到了2020年,邵卓又明显增加了对新能源行业的配置,抓住了新能源行业景气度上行、商业逻辑转正的行情。

邵卓认为,“不谋全局,不足以谋一域”,胸中没有市场整体概况的判断,就没有行业比较的结论;没有一定的历史纵深感,就没有办法衡量出一个投资机会的量级。

下半年更看好制造业机会

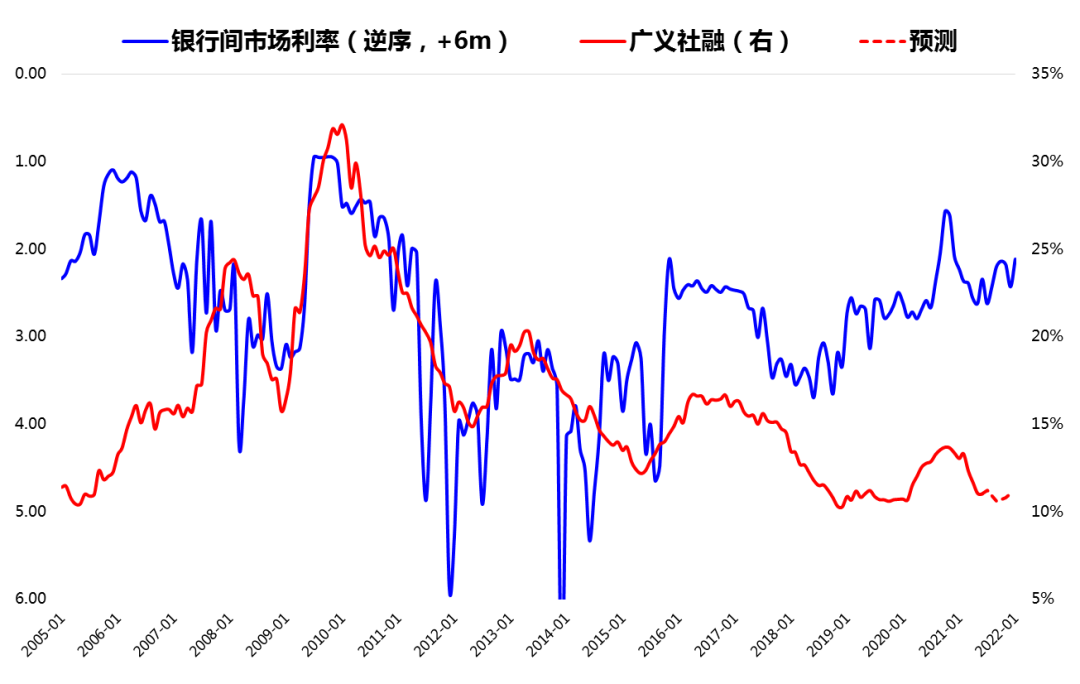

谈及后市,邵卓认为,未来挑战主要来自流动性收紧。“流动性宽松是股市繁荣的重要条件。我们做过统计,把A股市场涨跌拆分成上市公司业绩贡献和估值、流动性贡献,发现2006~2007年的A股牛市中业绩增长的影响还超过半数,但2011年后估值变化对股价波动的影响越来越大,估值取代业绩成为影响股价的主要因素。这也是2020年在疫情对基本面造成较大冲击的情况下全球股市仍然大涨的原因。”

邵卓表示,2021年要降低预期收益率,但类似前两年,结构性机会仍然存在,中期相对看好高端制造业,中长期看好科技、消费,但过去两年超额收益明显的核心资产需要消化一下估值。

“科技、消费风格后期可能会弱于新能源、半导体设备材料等制造业。科技股的高估值来自突破性创新后的大市场空间,消费股的高估值来自对长期稳定经营的预期,共同点是高估值都对流动性有依赖。因此,看好基本面向好且边际变化明显、长期趋势向好的制造业环节。”他说。

邵卓认为,当下的核心资产有继续持有的价值,调整更可能以时间消化估值的形式出现,而不是以估值大幅调整的形式来实现。当然,必须对各种核心资产的基本面做紧密跟踪,寻找长期基本面良好的标的。

据了解,由邵卓负责管理的建信创新驱动混合基金即将发行,该产品会更关注科技行业、高端制造业、新能源、关键原材料等行业,以及具有创新应用场景的医药、消费等。