牛市第二阶段冲击波逐渐形成?大金融、军工等板块轮番发力,牛市呼声再起,你还不上车?点击立即开户,3分钟极速响应,专属通道福利多多!助你“赶潮牛市”!

本文共1151字,预计阅读需要4分钟。

听过或玩过王者荣耀的都知道,精准上分是王者荣耀小伙伴们的必修课。谁都想排位赛步步高升,谁都想段位一涨再涨。上分可以解锁更高的游戏段位,就跟你定投一样,不断学习才能解锁更高的技能。假如定投有段位的话,你会是哪个级别的呢?

基础段位

瞄准定投这碗汤,越熬越香

最基本的基金定投,就是“无脑定投”,定时、定额投入固定的基金。无论是市场底部还是顶部,每个月定投固定金额。当底部价格低时候,同样金额买入了更多份额,当顶部价格高时,同样金额买入了较少份额。这种成本平均策略长期坚持下去,相比于一次性投资还是有优势的。

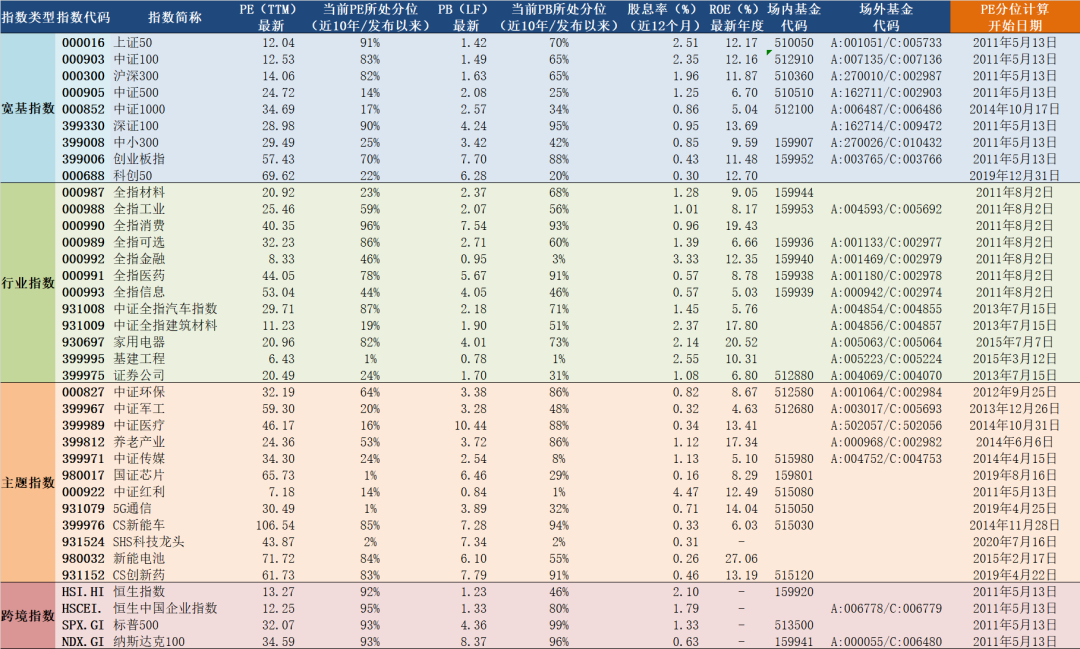

以上证综指为例,每周五定投1000元,在五种不同市场情形下,对比一下定投和一次性投资的收益。

数据来源:中泰证券资管,2010.1.1-2020.5.27。定投测算方式为周定投,模拟数据,仅供参考。

可以看出,在震荡下跌、先跌后涨、震荡横盘的情形中定投表现出色。虽说定投并不能在所有的市场环境中战胜一次性投资,但定投在底部吸收筹码、在相对高点赚净值的优势较明显,这就是众多人都熟悉的普通定投模式。

中阶段位

简单一步,定投升级

最基本定投的好处是,执行起来最为简单、方便,但这并不意味着我们不可以发挥主观能动性,在一定程度上优化定投方案。简单一步“底仓+ 定投”式买入,段位升级。

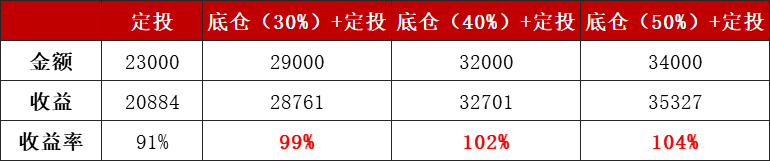

以上证综指为例,普通定投与简单一步“底仓+ 定投”式定投对比,一次性分别买入30%、40%、50%做底仓、然后逐月定投,收益会如何呢?

数据来源:Wind、好买基金研究中心,2013.7-2015.5。模拟数据,仅供参考。

以底仓30%为例,多投了6000元,但是总收益多了7877元!收益率也从91%提高到了99%,可见“底仓+定投”式买入增益效果很明显。当然,如果将底仓比例提高到40%、50%,效果会更好。

如果你也一方面长期看好未来市场,但不敢一次性投入大笔资金,另一方面,直接定投又担心市场大幅反弹,但由于前期仓位较低,整体收益不高。不妨试试“底仓+定投”式买入,一起进阶定投模式。

高阶段位

定投也能更聪明

当然,想要定投变得更“聪明”,可以采用“逆向思维”,根据市场走势或盈亏情况来调整战略:涨时减少投资甚至获利了结、跌时加大投资。这种主动在“高位减码、低位加码”的方式,是否会强化定投收益呢?

假设一只基金净值在15-60之间波动,普通定投每次固定投600元,“聪明定投”则在高位不投,低位加码至1200元,结果会如何呢?

模拟数据,仅供参考。

在不考虑手续费的情况下,在第5个月进行赎回时,普通定投和聪明定投的收益分别为12.50%、50%。承受住底部压力,才会获得市场更为丰厚的奖赏。

由此可见,定投不仅仅是“懒人投资”,也可以花点时间来改进定投方案,提高定投收益。不输给贪婪,也不止步于恐惧,现在定投正当时。

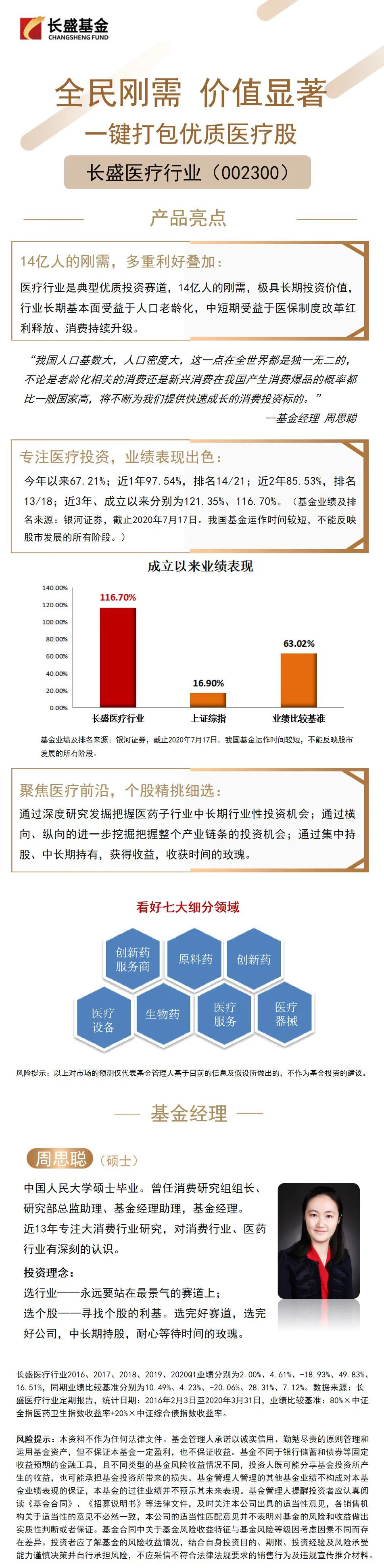

福利tips:

ps:今后的福利活动,都会在长盛基金微财富上举办,欢迎小伙伴们多多关注参与哦!

长盛基金微财富~

风险提示:本资料不作为任何法律文件。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证收益。基金不同于银行储蓄和债券等固定收益预期的金融工具,且不同类型的基金风险收益情况不同,投资人既可能分享基金投资所产生的收益,也可能承担基金投资所带来的损失。基金管理人管理的其他基金业绩不构成对本基金业绩表现的保证,本基金的过往业绩并不预示其未来表现。基金管理人提醒投资者应认真阅读《基金合同》、《招募说明书》等法律文件,及时关注本公司出具的适当性意见,各销售机构关于适当性的意见不必然一致,本公司的适当性匹配意见并不表明对基金的风险和收益做出实质性判断或者保证。基金合同中关于基金风险收益特征与基金风险等级因考虑因素不同而存在差异。投资者应了解基金的风险收益情况,结合自身投资目的、期限、投资经验及风险承受能力谨慎决策并自行承担风险,不应采信不符合法律法规要求的销售行为及违规宣传推介材料。

你点的每个赞,我都认真当成了喜欢